|

Đặt cược 100 tỷ USD vào sự hồi phục của Trung Quốc, nhiều công ty toàn cầu nhận trái đắng

Ở nhiều khu vực của Trung Quốc, các kho bãi và khu công nghiệp từng thu hút mạnh mẽ các nhà đầu tư quốc tế hiện đang đối mặt với sự suy giảm hoạt động kinh doanh đáng kể.

Các trung tâm logistics từng được xây dựng với kỳ vọng về sự bùng nổ dài hạn của thương mại điện tử, sản xuất và lưu trữ thực phẩm, nhưng thực tế lại khác rất nhiều. Các trung tâm này đang dần mất khách thuê vì kinh tế trì trệ và nhu cầu hàng hóa không còn cao. Điều này buộc chủ sở hữu phải giảm giá thuê và rút ngắn thời hạn thuê. Một số quản lý dự đoán thu nhập từ tiền thuê sẽ còn giảm thêm.

Trên thị trường chứng khoán, chứng chỉ quỹ của các quỹ đầu tư bất động sản sở hữu bất động sản thương mại ở Trung Quốc đã giảm mạnh.

Tỷ lệ trống trung bình tại các bất động sản logistics ở miền đông và bắc Trung Quốc đang tiến gần 20%, là mức cao nhất trong nhiều năm, theo các công ty tư vấn bất động sản. Tình trạng dư cung trong lĩnh vực logistics và bất động sản công nghiệp đang ngày càng trầm trọng hơn do nhiều kho bãi mới được xây dựng.

Xavier Lee, Chuyên viên phân tích cổ phiếu tại Morningstar chuyên về lĩnh vực bất động sản, cho biết: "Chúng ta đang đối mặt với tình trạng dư cung trong lĩnh vực logistics và bất động sản công nghiệp ở Trung Quốc”.

Trái đắng

Sự suy giảm này làm phiền lòng các chủ sở hữu bất động sản đã đặt cược vào sự phục hồi kinh tế ở Trung Quốc trong năm nay.

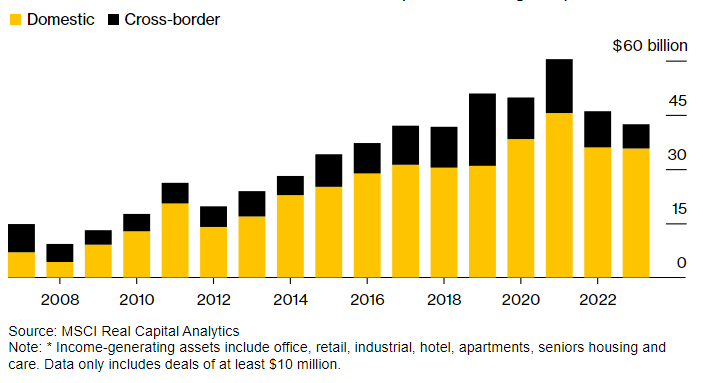

Theo dữ liệu từ MSCI Real Capital Analytics, các tổ chức toàn cầu đã đầu tư tổng cộng hơn 100 tỷ USD vào các kho bãi, tòa nhà công nghiệp, tháp văn phòng và các bất động sản thương mại khác ở Trung Quốc trong thập kỷ qua. Các nhà đầu tư nước ngoài bao gồm Blackstone, PGIM của Prudential Financial, GIC Pte của Singapore và CapitaLand Group, cùng nhiều tổ chức khác.

|

Đầu tư vào bất động sản thương mại của Trung Quốc đạt đỉnh vào năm 2021

|

Một số tổ chức đang cân nhắc bán bớt bất động sản hoạt động kém nhất của họ trước khi giá thuê giảm thêm. Những tổ chức khác có ý định chờ qua đợt suy giảm và kỳ vọng kiếm lợi nhuận dài hạn.

"Tuy nhiên, những bất động sản có vị trí tốt nhất vẫn rất ổn", Hank Hsu, CEO và đồng sáng lập Forest Logistics Properties, cho biết.

Forest Logistics, có 6 năm tuổi đời, đang quản lý khoảng 2.5 tỷ USD tài sản từ các nhà đầu tư bao gồm các quỹ đầu tư tư nhân, công ty bảo hiểm và quỹ hưu trí.

Hiện công ty này đang sở hữu các kho bãi và trung tâm phân phối tại các trung tâm giao thông lớn ở Bắc Kinh, Thượng Hải, Vũ Hán và các thành phố khác của Trung Quốc. Các khách hàng của công ty bao gồm gã khổng lồ thương mại điện tử Trung Quốc JD.com Inc., hãng chuyển phát SF Express, và các nhà sản xuất sản phẩm tiêu dùng đa quốc gia.

Ông Hsu cho biết thị trường ảm đạm cũng không làm họ nản chí. Công ty vẫn tiếp tục kế hoạch mở rộng và dự định xây dựng thêm một cơ sở logistics khác tại khu vực Greater Bay ở phía Nam trong vài tháng tới. "Chúng tôi sẽ tiếp tục đầu tư vào Trung Quốc trong 1-2 năm tới vì chúng tôi coi đó là cơ hội vàng", ông nói thêm.

Một khu bất động sản logistics ở Thiên Tân

|

Ngấm đòn

Lĩnh vực bất động sản thương mại của Trung Quốc từng là điểm sáng trong suốt thời kỳ suy thoái nhà ở của nước này bắt đầu từ năm 2021. Hiện nay, lĩnh vực này đang “ngấm đòn” từ việc cắt giảm chi tiêu của người tiêu dùng và doanh nghiệp.

Sự suy yếu trong các ngành logistics và công nghiệp đang diễn ra song song với sự suy thoái của bất động sản văn phòng tại các thành phố lớn bao gồm Bắc Kinh và Thượng Hải. Cả hai có một phần nguyên nhân đến từ tình trạng xây dựng quá mức được thúc đẩy bởi lượng tiền lớn đổ vào bất động sản thương mại khi lãi suất, chi phí vay và chi phí xây dựng thấp.

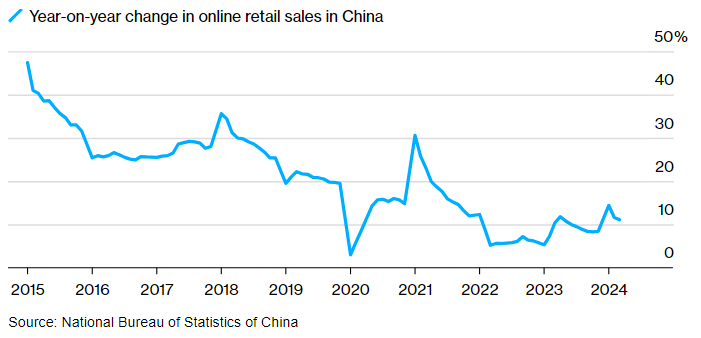

Các kho bãi được xây dựng để chứa các trung tâm hoàn thiện thương mại điện tử, tủ lạnh khổng lồ cho sản phẩm ướp lạnh hoặc đông lạnh, và không gian cho doanh nghiệp lưu trữ các bộ phận và hàng hóa sản xuất không được sử dụng nhiều như các chủ sở hữu mong đợi. Tăng trưởng thương mại điện tử nội địa của Trung Quốc đã chậm lại, khi người mua sắm trở nên tiết kiệm hơn. Tỷ lệ thâm nhập trực tuyến của nước này đối với doanh số bán lẻ đã tương đối cao ở mức 30%.

Căng thẳng địa chính trị leo thang đang thôi thúc các công ty chuyển một phần hoạt động sản xuất ra nước ngoài để phục vụ các khách hàng cuối muốn giảm sự phụ thuộc vào Trung Quốc. Điều này cùng với sự chậm lại của thương mại xuyên biên giới cũng làm giảm nhu cầu về cơ sở lưu trữ tại Trung Quốc đại lục.

|

Doanh thu thương mại điện tử Trung Quốc giảm tốc

|

Tỷ lệ trống cao

Tỷ lệ trống kho bãi ở miền đông Trung Quốc - nơi tập trung nhiều tài sản logistics - đã tăng lên 19.2% trong quý đầu tiên, theo dữ liệu từ Cushman & Wakefield. Tỷ lệ trống toàn quốc là 16.5%, một phần nhờ vào khu vực phía nam có hiệu suất tốt hơn.

Tình hình ở Trung Quốc trái ngược với Mỹ và các thị trường logistics khác ở châu Á. Ở Mỹ, tỷ lệ trống đã tăng ở các bất động sản công nghiệp và kho bãi ở một số khu vực, nhưng chúng giảm khoảng 4-6% so với mức trung bình lịch sử, và giá thuê vẫn đang tăng. Ở châu Á, bất động sản logistics ở Hàn Quốc, Nhật Bản và Úc đang tận hưởng tỷ lệ sử dụng cao và tăng trưởng giá thuê.

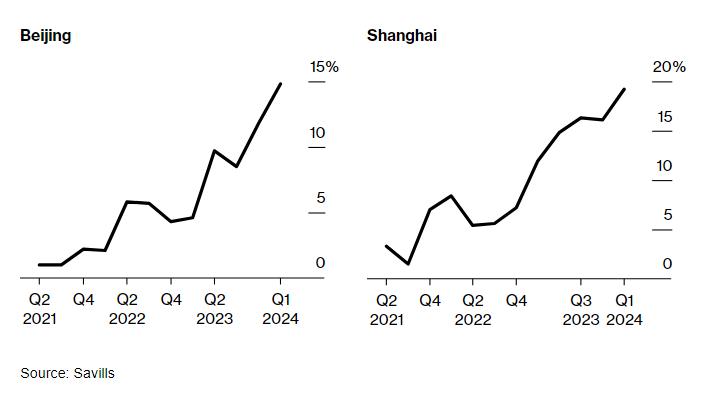

Trong số 20 thành phố lớn của Trung Quốc mà Cushman theo dõi, 13 thành phố đã chứng kiến giá thuê logistics giảm trong quý 1/2024 so với 3 tháng trước đó, dẫn đầu là Bắc Kinh và Thâm Quyến, với mức giảm lần lượt là 4.2% và 3.9%. Thêm 33 triệu m2 nguồn cung mới (tương đương khoảng 4,600 sân bóng đá) dự kiến sẽ hoàn thành vào cuối năm 2026, theo Cushman.

CapitaLand China Trust, vốn sở hữu các trung tâm mua sắm, khu công nghiệp và các tài sản khác, đã mua 4 khu logistics tại Thượng Hải, Vũ Hán và các thành phố khác vào cuối năm 2021 với tổng số tiền là 1.68 tỷ Nhân dân tệ (231 triệu USD). Tỷ lệ sử dụng chung của danh mục logistics đã giảm xuống 82% vào cuối năm 2023, từ mức 96.4% tại thời điểm một năm trước đó.

"Chúng tôi đang tích cực tương tác với các khách hàng tiềm năng để nâng cao tỷ lệ sử dụng tại các khu logistics của mình", Phát ngôn viên của CapitaLand China Trust cho biết.

|

Tỷ lệ trống ở Bắc Kinh và Thượng Hải

|

Tại các khu công nghiệp ở Trung Quốc – vốn được thiết kế như các cụm khoa học và công nghệ với các tòa nhà văn phòng và cơ sở sản xuất, các công ty đa quốc gia và địa phương cũng đang rời đi. Tỷ lệ trống chung tại các khu công nghiệp ở Bắc Kinh là 20.5% trong quý đầu tiên, theo dữ liệu của Colliers.

Ở Quảng Châu, trung tâm sản xuất phía nam của Trung Quốc, một số công ty đa quốc gia đang đóng cửa các nhà máy và thay đổi chiến lược kinh doanh vì sự phục hồi của nền kinh tế sau đại dịch không được như kỳ vọng.

Hồi đầu năm nay, Lonza Group AG, một công ty sản xuất dược phẩm của Thụy Sĩ, cho biết rằng họ sẽ đóng cửa một cơ sở sản xuất thuốc sau khi thực hiện đánh giá chiến lược. Nhà máy rộng 17,000 m2 bắt đầu đi vào hoạt động từ 3 năm trước tại Thành phố Tri thức Quảng Châu Trung Quốc-Singapore (CSGKC), một khu kinh doanh công nghệ cao có sự hậu thuẫn của chính quyền địa phương và CapitaLand (công ty thuộc sở hữu của Temasek Holdings Pte). Lonza vẫn còn hoạt động các cơ sở sản xuất ở Tô Châu và Nam Sa, và duy trì một tổ chức bán hàng thương mại ở Trung Quốc.

Một quỹ đầu tư bất động sản Trung Quốc sở hữu bất động sản khu công nghiệp gần đây ghi nhận tỷ lệ sử dụng của những tòa nhà của họ trong một công viên công nghệ ở Thượng Hải giảm gần một nửa khi một khách thuê là một công ty con của gã khổng lồ điện thoại thông minh Oppo rời đi trước khi kết thúc hợp đồng thuê và để lại 19.314 m2 (207.890 ft2) không gian. Nhà sản xuất điện thoại di động đã quyết định đóng cửa bộ phận phát triển chip Zeku của mình vào năm ngoái.

Áp lực giá thuê

Các công ty hiện có ưu thế khi đàm phán gia hạn hợp đồng thuê kho bãi và các bất động sản khác.

"Cuộc cạnh tranh khách thuê đang khá gay gắt vào thời điểm hiện tại”, Luke Li, Giám đốc điều hành tại ESR Group cho biết tại một hội nghị trực tuyến về lĩnh vực logistics diễn ra vào giữa tháng 6/2024. Công ty quản lý bất động sản có trụ sở tại Hồng Kông này sở hữu các trung tâm phân phối thương mại điện tử, kho lạnh và khu công nghiệp sản xuất tại Trung Quốc và các quốc gia khác. Để giữ kho bãi được lấp đầy, các chủ bất động sản đã đưa ra các điều khoản thuê linh hoạt, tiện nghi tốt hơn và các ưu đãi khác cho khách thuê, ông Li cho biết thêm.

Năm 2023, ESR Group ghi nhận doanh thu từ khu vực Trung Quốc đại lục giảm 20% so với năm trước. Công ty cho biết niềm tin người tiêu dùng và nhu cầu thuê suy giảm là lý do cho sự thụt lùi này.

Mapletree Logistics Trust, một quỹ đầu tư bất động sản khác niêm yết tại Singapore, cũng gặp khó khăn tại Trung Quốc. Giá cho thuê đối với 43 bất động sản của Mapletree Logistics Trust tại Trung Quốc đã giảm 10% trong 3 tháng đầu năm 2024, và một số khách thuê cũng chậm thanh toán tiền thuê. Quỹ vẫn duy trì tỷ lệ sử dụng các bất động sản logistics tại Trung Quốc ở mức khoảng 93%.

Hồi tháng 4/2024, Ng Kiat, CEO của Mapletree Logistics Trust, cho biết rằng môi trường tại Trung Quốc sẽ vẫn còn biến động và không chắc chắn trong 12 tháng tới. Quỹ đang tập trung vào việc giữ chân khách thuê và tìm cách bán một số bất động sản hoạt động kém nhất của mình tại Trung Quốc, bà nói thêm. "Chúng tôi đang cố gắng đánh giá liệu thị trường đã chạm đáy hay chưa. Nhưng tôi không nghĩ rằng thị trường đã chạm đáy ngay lúc này và cần phải chờ thêm một thời gian”, bà Ng nói.

"Mọi người đều đang cắt giảm chi phí”, Humbert Pang, Trưởng bộ phận Trung Quốc tại Gaw Capital Partners, cho biết. Chia sẻ tại cùng một hội nghị với ông Li, ông Pang cho biết giá thuê tại các tài sản logistics không tăng lên mặc dù các tòa nhà vẫn có khách thuê. "Tôi nghĩ hầu hết các chủ sở hữu bất động sản logistics đang gặp khó khăn khi đàm phán với các khách thuê hiện tại hoặc khách hàng mới," ông nói thêm.

Vũ Hạo (Theo Bloomberg)

FILI

|