|

Quỹ thuộc SGI Capital bất ngờ bán gần hết cổ phiếu ngân hàng, nâng tỷ trọng tiền mặt hơn 57%

Sau nhiều tháng dồn lực vào cổ phiếu, quỹ Ballad Fund bất ngờ thoái vốn mạnh trong tháng 3/2024, trong đó bán gần hết các cổ phiếu tài chính, đồng thời cảnh báo về nguy cơ điều chỉnh trong ngắn hạn.

Ông Lê Chí Phúc, CEO SGI Capital |

Tái cấu trúc danh mục

Quỹ đầu tư dưới sự dẫn dắt của ông Lê Chí Phúc ghi nhận hiệu suất 2.84% trong tháng 3/2024, cao hơn mức tăng 2.5% của VN-Index. Tính cả quý đầu năm, quỹ Ballad Fund ghi nhận hiệu suất nhỉnh hơn thị trường đôi chút, với 13.97% so vưới mức 13.64% của chỉ số.

Tháng 3 cũng là giai đoạn quỹ Ballad Fund – trực thuộc SGI Capital – thực hiện tái cấu trúc danh mục mạnh mẽ nhất trong nhiều tháng qua, trong đó bán ra hơn 45% danh mục.

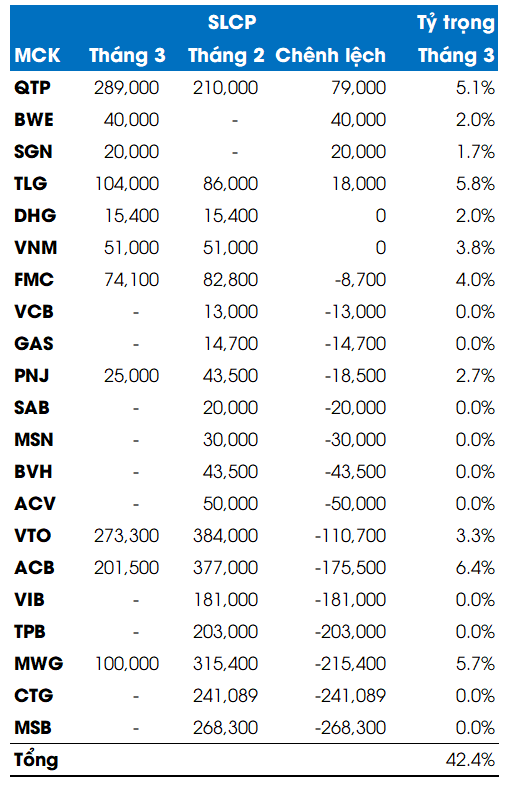

Cụ thể, quỹ này bán hết các cổ phiếu tài chính như VCB, VIB, TPB, CTG, MSB, BVH chỉ để lại cổ phiếu ACB trông danh mục. Ngoài ra, họ cũng bán hết cổ phiếu MSN, ACV và GAS.

Ở chiều ngược lại, Ballad Fund mua mới SGN, BWE và nâng tỷ trọng ở QTP, TLG. Cuối quý 1/2024, ACB, MWG, TLG, FMC và VNM là các cổ phiếu có tỷ trọng cao nhất trong danh mục.

|

Giao dịch của Ballad Fund trong tháng 3/2024

|

Sau đợt tái cấu trúc này, tỷ trọng tiền mặt của quỹ lên hơn 57%. Động thái này cho thấy sự lo ngại của Ballad Fund trong bối cảnh chỉ số đã tăng một mạch mà chưa có đợt điều chỉnh lớn nào và lo ngại tỷ giá vẫn còn đeo bám tâm trí.

Dòng vốn có thể tạm thời rút khỏi Việt Nam

Nhìn lại, quỹ Ballad Fund đánh giá kinh tế Việt Nam đã hồi phục trên diện rộng ở cả tiêu dùng, sản xuất, xuất nhập khẩu, du lịch và đầu tư nhờ hiệu ứng nền so sánh thấp. Tuy nhiên, họ nhấn mạnh tới khả năng dòng vốn rút khỏi Việt Nam trong ngắn hạn.

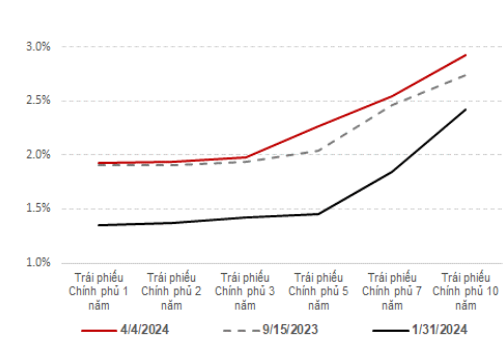

“Lợi tức trái phiếu Chính phủ Việt Nam đang có mức chênh lớn so với trái phiếu Mỹ và nhiều nước trong khu vực. Điều này có thể tiếp tục kích thích những dòng vốn ngắn hạn (bao gồm cả xuất siêu khối FDI) rút khỏi Việt Nam để tìm kiếm những quốc gia có lợi tức cao hơn. Tiền ảo và vàng tăng nóng thời gian qua cũng góp phần gây áp lực lên tỷ giá”, quỹ đầu tư này nhận định.

Chú ý tới cột mốc tỷ giá 25,200

Quỹ này cảnh báo khi giá USD tự do và bán ra của ngân hàng thương mại tiệm cận và vượt qua mốc 25,200, Ngân hàng Nhà nước (NHNN) có thể sẽ bắt đầu bán ra USD (spot hoặc fw) để ổn định tỷ giá, từ đó sẽ ảnh hưởng tiêu cực tới thanh khoản và lãi suất.

Sau khi NHNN hút về tín phiếu, lãi suất trái phiếu Chính phủ đã tăng mạnh so với thời điểm 31/01/2024 và vượt so với thời điểm giữa tháng 9/2023 - mốc đỉnh của TTCK năm 2023.

“Trong bối cảnh huy động chậm hơn tăng trưởng tín dụng ở ba tháng đầu năm và LDR của các ngân hàng vẫn ở mức cao, mặt bằng lãi suất như lợi suất trái phiếu, huy động đã tạo đáy vào có thể nhích tăng trở lại nếu tăng trưởng tín dụng tăng tốc. Nhìn chung, có lẽ chúng ta đang đi qua giai đoạn lãi suất thấp và thanh khoản tốt nhất của năm nay”, Ballad Fund nhận định.

Dưới áp lực của lãi suất tiền gửi thấp kỷ lục, thị trường bất động sản cũng đang ấm lên với giao dịch sôi động hơn ở các thị trường lớn có nhu cầu sử dụng thực và nguồn cung hạn chế như chung cư và nhà phố.

Theo Ballad Fund, sự sôi động của thị trường bất động sản nếu tiếp tục lan tỏa sẽ đánh dấu giai đoạn chuyển pha và dòng tiền vào kênh chứng khoán sẽ chịu áp lực cạnh tranh từ kênh bất động sản.

Quá nhiều áp lực đang đè nặng lên thị trường

Ngoài ra, họ cũng nhận thấy đang có nhiều áp lực lên dòng tiền trên thị trường chứng khoán: (1) Áp lực đến từ tỷ lệ margin tăng nhanh trong 3 tháng vừa qua; (2) áp lực từ nhà đầu tư nước ngoài liên tục bán ròng mạnh (11 ngàn tỷ đồng riêng trong tháng 3); (3) áp lực từ kế hoạch phát hành của nhiều công ty niêm yết trong quý 2; và (4) lượng bán ròng của cổ đông nội bộ cũng tăng lên.

Trong khi đó, thanh khoản của thị trường gần đây bị thu hút vào một số nhóm cổ phiếu có tính đầu cơ cao và định giá đắt với nguồn cung rất lớn. Do đó, nhu cầu mua đã nhanh chóng được đáp ứng và thị trường tiềm ẩn rủi ro điều chỉnh trong ngắn hạn, Ballad Fund đánh giá.

“Sau hơn 5 tháng tăng, một nhịp điều chỉnh và tích lũy là cần thiết để thị trường tìm lại điểm cân bằng và phân bổ lại dòng tiền hợp lý hơn cho xu hướng tích cực dài hạn cùng đà phục hồi chung của nền kinh tế”, quỹ đầu tư này nhận định.

Vũ Hạo

FILI

|