|

Ngược chiều doanh thu và dư nợ cho vay margin năm 2023

Năm 2023, dư nợ cho vay margin của các công ty chứng khoán (CTCK) ở mức gần gấp rưỡi năm trước. Tuy nhiên, nguồn thu từ mảng này lại không tăng trưởng tương ứng.

Cụ thể, tại ngày 31/12/2023, dư nợ cho vay (chủ yếu cho vay margin) của khối CTCK mở rộng đáng kể - gần gấp rưỡi so với năm trước, xấp xỉ 180,000 tỷ đồng và tăng khoảng 8% so với cuối quý 3.

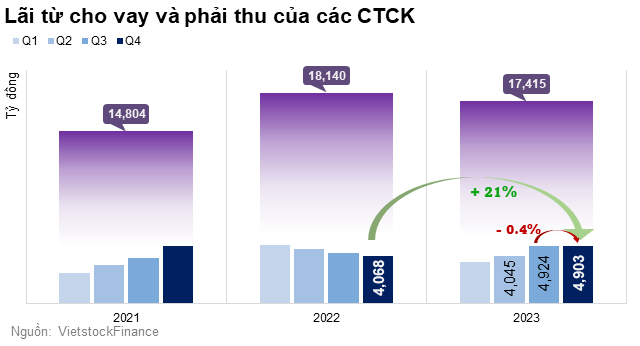

Năm 2023, hoạt động này mang về nguồn thu từ lãi hơn 17,415 tỷ đồng, giảm 4% so với năm trước). Trong năm, lãi từ cho vay, phải thu theo xu hướng tăng trong 3 quý đầu năm và chững lại ở quý cuối năm, xét về giá trị.

Quý 4/2023, các CTCK thu về hơn 4,903 tỷ đồng từ hoạt động cho vay, tăng 21% so với cùng kỳ năm trước, nhưng lại giảm nhẹ 0.4% so với quý 3/2023.

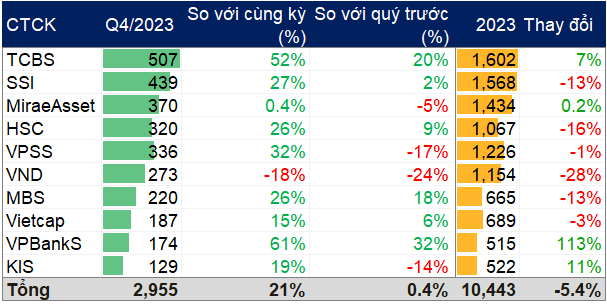

Một số CTCK thuộc top 10 có dư nợ margin lớn nhất thị trường, cũng là nhóm có thị phần môi giới cổ phiếu lớn nhất sàn HOSE năm 2023 (trừ Chứng khoán VPBank - VPBankS), ghi nhận nguồn thu từ hoạt động cho vay đi lùi trong quý 4.

Đơn cử như Chứng khoán VNDIRECT (VND), CTCK này thu về 273 tỷ đồng từ hoạt động cho vay, thấp hơn 24% so với thành tích quý trước. Chứng khoán KIS (KIS) và Chứng khoán VPS (VPSS) có lãi từ cho vay và phải thu giảm từ 14 - 17%, còn Chứng khoán Mirae Asset Việt Nam (MiraeAsset) có mức giảm thấp nhất, lùi 5%. Ngược lại, các CTCK khác như Kỹ Thương (TCBS), SSI, HSC, MBS, Vietcap và VPBankS có mức tăng trưởng từ 2 - 32%, trung bình tăng 15%.

Nếu tính lũy kế từ đầu năm, số lượng CTCK bị sụt giảm doanh thu ở mảng cho vay còn nhiều hơn so với quý 4. Trong đó, VND giảm nhiều nhất (-28%), về 1,154 tỷ đồng; VPS có mức giảm thấp nhất (-1%) về 1,226 tỷ đồng; MiraeAsset (+0.2%) gần như đi ngang so với năm trước, ghi nhận 1,434 tỷ đồng.

|

Lãi từ cho vay và phải thu các CTCK có dư nợ lớn nhất thị trường năm 2023

Đvt: Tỷ đồng

|

Nhìn chung, nguồn thu từ lãi cho vay của top 10 CTCK phân hóa ở quý cuối năm, nhưng tính cả năm 2023 thì phần lớn các Công ty trong số đó đều đi lùi.

Một điểm đáng chú ý là dư nợ thị trường quý 4 lại tăng trong bối cảnh thị trường chứng khoán không có nhiều bứt phá. Chỉ số VN-Index chỉ biến động xoay quanh mốc 1,100 điểm, kèm theo thanh khoản thấp (trên HOSE, giá trị giao dịch trung bình phiên trong quý 4 là 15,762 tỷ đồng, thấp hơn 26% so với quý liền trước). Như vậy, có thể một lượng dư nợ margin đã không đi vào thị trường, hay một số CTCK đã không cho nhà đầu tư cá nhân vay để giao dịch chứng khoán. Theo ABS Research, lượng cho vay ký quỹ tăng mạnh tại nhiều CTCK không tương ứng với tăng trưởng doanh số giao dịch và thị phần, cho thấy có một phần đáng kể dư nợ là cho vay các doanh nghiệp cho mục đích tài chính, kinh doanh, không phải cho vay nhà đầu tư cá nhân để giao dịch chứng khoán.

Nhóm phân tích cũng nhận định, dư địa để các CTCK cho vay ký quỹ còn rất lớn, vì số dư cho vay mới chỉ tương đương 77% vốn chủ sở hữu của ngành, thấp hơn nhiều mức tối đa được phép là 200%. Do đó, dù tỷ lệ cho vay margin trên vốn hóa đã ở mức cao trong vòng 3 năm qua (khoảng 3%), nhưng rủi ro bán giải chấp không tăng cao tương ứng với tỷ lệ này.

Chạy đua tăng vốn cho vay margin

Với việc tỷ lệ cho vay chỉ mới ở mức 77% vốn chủ sở hữu của ngành, dư địa để mở rộng cho margin còn rất lớn, nhất là trong bối cảnh TTCK năm 2024 được nhận định sẽ tích cực hơn.

Báo cáo chiến lược năm 2024 mới đây của HSC chỉ ra, việc nhiều CTCK lớn đang có kế hoạch tăng vốn trong năm tài khóa 2024 - 2025 cho thấy sự chuẩn bị về vốn, nhằm đáp ứng nhu cầu giao dịch cao hơn của các nhà đầu tư khi hệ thống KRX vận hành cũng như vấn đề yêu cầu ký quỹ trước giao dịch (prefunding) được xử lý. Bên cạnh đó, nguồn vốn cũng linh hoạt và ít phụ thuộc hơn vào nguồn vốn của ngân hàng.

Ở mặt khác, ngoài những CTCK lớn kể trên, một số CTCK có sở hữu của ngân hàng như Chứng khoán ACB (ACBS), Chứng khoán LBank (LBPS) và Chứng khoán Tiên Phong (ORS) cũng đã và sắp gia tăng vốn điều lệ.

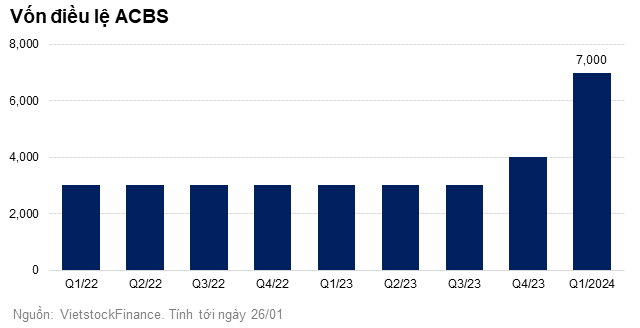

Nổi bật nhất phải kể đến ACBS với 2 lần tăng vốn liên tiếp chỉ trong vòng vài tháng (tăng thêm 1,000 tỷ đồng vào tháng 11/2023 và 4,000 tỷ đồng vào tháng 01/2024) đưa vốn điều lệ Công ty cán mốc 7,000 tỷ đồng.

Mục đích các lần tăng vốn đều có một phần phục vụ cho hoạt động cho vay. Trong lần tăng vốn đầu tiên, ông Nguyễn Đức Hoàn - Tổng Giám đốc ACBS cho biết, mục đích nhằm tăng năng lực cho mảng kinh doanh giao dịch ký quỹ, qua việc tăng dư nợ cho vay tối đa/khách hàng (3% vốn chủ sở hữu) và tăng giới hạn cho vay tối đa/cổ phiếu (10% vốn chủ sở hữu).

Chứng khoán Tiên Phong cũng dự kiến nâng vốn thêm 1,000 tỷ đồng, lên 4,000 tỷ đồng, thông qua chào bán riêng lẻ 100 triệu cp. Thời gian nhận đăng ký mua từ ngày 5/2 - 11/3/2024.

Sắp tới đây, với việc nâng vốn điều lệ lên 3,888 tỷ đồng từ 250 tỷ đồng, tức gấp 16 lần với kế hoạch chào bán tối đa 363.8 triệu cp cho cổ đông hiện hữu, Chứng khoán LPBank dự kiến sẽ có sự trở lại với nhiều mảng kinh doanh chứng khoán, trong đó có dịch vụ cho vay tiền mua chứng khoán để thực hiện giao dịch ký quỹ.

Trong quá khứ, LPBS đã chấm dứt tư cách thành viên HOSE và HNX từ năm 2013. Hiện tại, Công ty chỉ cung cấp một số sản phẩm như quản lý cổ đông, tư vấn tài chính, tư vấn đầu tư, tư vấn và tổ chức đấu giá.

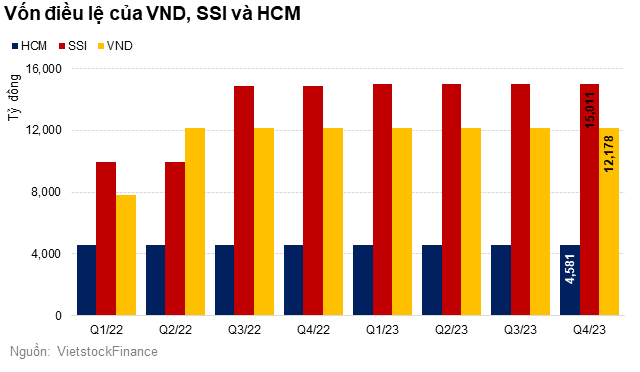

Ngoài ra, nhiều CTCK đã có kế hoạch tăng vốn “khủng” từ những năm trước. Đơn cử như SSI, cuối tháng 12/2023, cổ đông Công ty đã thông qua phương án phát hành thêm hơn 453 triệu cp để tăng vốn lên 19,645 tỷ đồng bao gồm 2 phương án tăng vốn điều lệ (phát hành cổ phiếu thưởng với tỷ lệ 20% và chào bán thêm cổ phiếu cho cổ đông hiện hữu với giá 15,000 đồng/cp, tỷ lệ 10%) và phát hành 10 triệu cp.

Một tên tuổi khác là HSC cũng dự kiến nâng vốn lên hơn 7,552 tỷ đồng phát hành thêm hơn 297 triệu cp. Trong đó, Công ty sẽ phân bổ 78.13% trong số 2,286 tỷ đồng thu được từ đợt chào bán cho hoạt động giao dịch ký quỹ (margin), số còn lại cho hoạt động tự doanh.

Trước đó, vào tháng 08/2023, HĐQT Chứng khoán VNDIRECT cũng thông qua việc chào bán 243.57 triệu cổ phiếu cho cổ đông hiện hữu (tỷ lệ 20%, giá chào bán dự kiến là 10,000 đồng/cp) và phát hành hơn 60.89 triệu cổ phiếu để trả cổ tức tỷ lệ 5% cho cổ đông, qua đó đưa vốn điều lệ Công ty cán mốc 15,223 tỷ đồng và dự kiến dùng 40% số tiền thu được cho vay giao dịch ký quỹ.

Tính đến ngày 26/01/2024, chưa có thêm thông tin cập nhật mới về các thương vụ tăng vốn nói trên. Nếu điểm rơi của các đợt phát hành này là năm 2024, dư địa cho vay của các công ty chứng khoán sẽ càng được mở rộng.

Duy Khánh

FILI

|