|

4 nhà đầu tư mua 500 tỷ đồng trái phiếu của HAH

HAH dự kiến phát hành trái phiếu chuyển đổi riêng lẻ năm 2023 là 29/12/2023. Đáng chú ý, số lượng nhà đầu tư tham gia mua được nâng lên con số 4, thay vì chỉ có một nhà đầu tư duy nhất theo kế hoạch trước đó.

Theo Nghị quyết HĐQT ngày 28/12/2023, ngày phát hành dự kiến của đợt phát hành trái phiếu chuyển đổi riêng lẻ năm 2023 là 29/12/2023. HĐQT giao cho Tổng Giám đốc quyết định cụ thể ngày phát hành dựa trên thỏa thuận với nhà đầu tư.

Giá chuyển đổi của lượng trái phiếu này là 27,300 đồng/cp, được xác định dựa trên cơ sở giá chuyển đổi không thấp hơn 1.1 lần giá trị sổ sách một cổ phần của Công ty căn cứ trên BCTC hợp nhất quý 3/2023 là 24,643 đồng/cp.

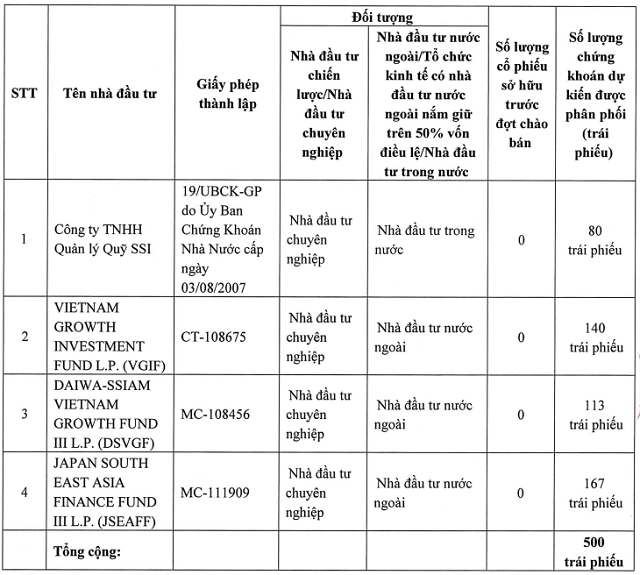

Toàn bộ 500 trái phiếu, tương ứng giá trị 500 tỷ đồng dự kiến được mua bởi 4 nhà đầu tư gồm Công ty TNHH Quản lý quỹ SSI mua 80 trái phiếu, Vietnam Growth Investment Fund L.P (VGIF) mua 140 trái phiếu và Daiwa-SSIAM Vietnam Growth Fund III L.P (DSVGF) mua 113 trái phiếu, còn lại là Japan South East Asia Finance Fund III L.P (JSEAFF) mua 167 trái phiếu. Những nhà đầu tư này đều chưa sở hữu cổ phiếu nào của HAH trước đợt chào bán.

|

Danh sách nhà đầu tư dự kiến mua trái phiếu của HAH

Nguồn: HAH

|

Danh sách nhà đầu tư thay đổi so với Nghị quyết HĐQT ngày 22/11/2023 chỉ với một nhà đầu tư duy nhất mua trọn lượng trái phiếu là Công ty TNHH Quản lý quỹ SSI.

HAH cho biết, do trong quá trình đàm phán, nhà đầu tư đã đàm phán mua ít hơn số lượng dự kiến ban đầu nên HĐQT quyết định tiếp tục chào bán cho các nhà đầu tư chuyên nghiệp khác phù hợp. Trong đó, các nhà đầu tư khác không có mối quan hệ với tổ chức phát hành, Thành viên HĐQT, Kiểm soát viên và Ban Giám đốc HAH.

Trái phiếu phát hành này có kỳ hạn 5 năm, lãi suất cố định 6%/năm, tiền lãi được thanh toán định kỳ 6 tháng một lần, tiền gốc sẽ được thanh toán một lần vào ngày đáo hạn hoặc ngày mua lại trước hạn. Trái phiếu sẽ bị hạn chế chuyển nhượng một năm đối với bên mua là tổ chức.

Với số tiền thu được, HAH sẽ dùng hơn 476.8 tỷ đồng thanh toán tiền đặt đóng tàu HCY-266, dự kiến giải ngân từ quý 4/2023 – quý 1/2024; gần 23.2 tỷ đồng còn lại dùng cho chi phí quản lý giám sát, chi phí trang bị ban đầu cho tàu HCY-266, dự kiến giải ngân trong quý 1/2024.

Trường hợp khác, HAH sẽ dùng tiền để đóng tàu mới có số hiệu HCY-268, trong đó hơn 495 tỷ đồng thanh toán tiền đặt đóng tàu HCY-268, dự kiến giải ngân từ quý 2/2024 - quý 3/2024; còn lại gần 5 tỷ đồng cho chi phí quản lý giám sát, chi phí trang bị ban đầu cho tàu HCY-268, dự kiến giải ngân trong quý 3/2024.

Tài sản đảm bảo là tàu HAIAN BELL do Công ty TNHH Vận tải Container Hải An làm chủ sở hữu có giá trị hơn 207 tỷ đồng. Ngoài ra, Công ty cũng sẽ sử dụng một tàu đóng mới thuộc sở hữu của Công ty làm tài sản đảm bảo.

Trong một diễn biến khác gần đây, ngày 25/12/2023, CTCP Cung ứng và Dịch vụ Kỹ thuật Hàng Hải (Maserco, HNX: MAC) - tổ chức liên quan Thành viên HĐQT Trần Tiến Dung - đăng ký bán toàn bộ 1.5 triệu cp HAH đang nắm giữ, tương ứng 1.42% vốn từ ngày 03/01-02/02/2024.

MAC cho biết mục đích thoái vốn là nhằm thanh lý các khoản đầu tư để thực hiện góp vốn thành lập MacStar Lines. Nếu giao dịch thành công, MAC sẽ không còn là cổ đông của HAH.

* Giá cổ phiếu HAH tăng 63% sau 1 năm, Maserco đăng ký thoái sạch vốn

Huy Khải

FILI

|