|

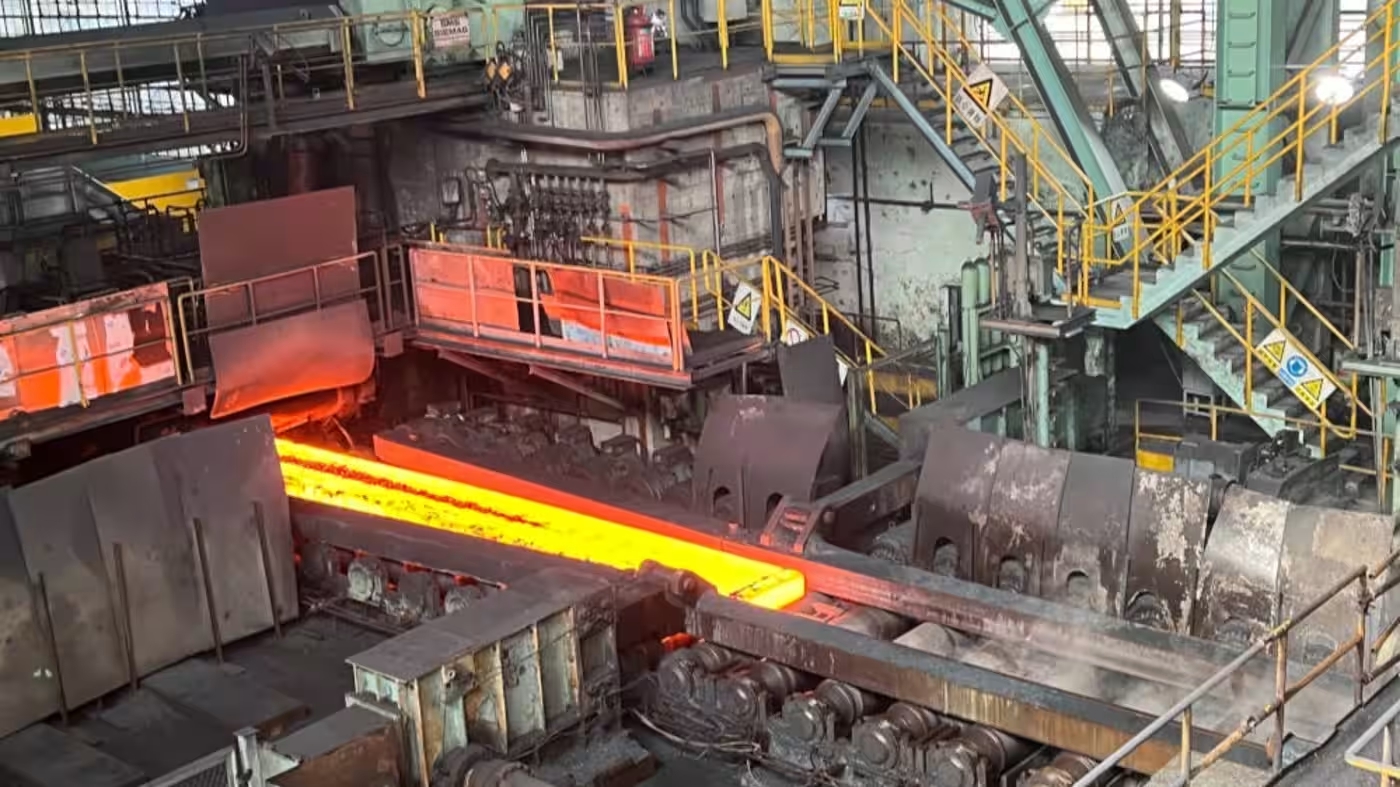

Thép giá rẻ của Trung Quốc tràn ngập khắp thị trường Đông Nam Á

Xuất khẩu thép của Trung Quốc đã tăng đột biến và gây tác động mạnh tới các thị trường trong khu vực.

Ước tính trong năm 2023, Trung Quốc có thể xuất khẩu khoảng 90 triệu tấn thép, gần với mức hơn 110 triệu tấn của năm 2015 – giai đoạn xuất hiện hàng loạt biện pháp chống bán phá giá thép trên khắp thế giới.

Gần đây, một vị giám đốc của công ty vận chuyển hàng hải lớn đã đến Thái Lan và cảm thấy bất ngờ khi thép Trung Quốc làm chao đảo thị trường của xứ sở chùa vàng.

“Ngay cả khi đã áp thuế chống bán phá giá, thép mạ và các sản phẩm tương tự từ Trung Quốc vẫn chảy vào thị trường Thái Lan. Có vẻ như dòng chảy của thép Trung Quốc là không thể ngăn cản”, vị Giám đốc này chia sẻ.

Trong tháng 9/2023, Chính phủ Thái Lan đã triển khai các biện pháp nhằm ngăn chặn hành vi gian lận như vậy của các nhà xuất khẩu Trung Quốc.

Xuất khẩu thép Trung Quốc sang Đông Nam Á tăng đột biến

Đông Nam Á là thị trường xuất khẩu chủ chốt của thép Trung Quốc. Trong tháng 9/2023, xuất khẩu thép từ Trung Quốc sang Thái Lan đã tăng gần 60% so với cùng kỳ, trong khi xuất sang Malaysia tăng 80%. Trong khi đó, xuất khẩu thép từ Trung Quốc sang Indonesia cao gấp đôi cùng kỳ, còn Việt Nam thì cao hơn gấp 4 lần.

Hiệp hội Sắt thép Indonesia (IISIA) đã kêu gọi Chính phủ ra tay bảo vệ ngành thép, trong khi Việt Nam cũng bắt đầu cân nhắc các biện pháp thương mại. Các quốc gia Nam Mỹ và Trung Đông – vốn cũng nhập khẩu lượng lớn thép Trung Quốc – cũng nâng cao cảnh giác.

Gần đây, sản xuất thép của Trung Quốc có dấu hiệu chững lại. Trong tháng 10/2023, Trung Quốc sản xuất hơn 79 triệu tấn thép thô, giảm 1.8% so với cùng kỳ, theo dữ liệu sơ bộ từ Hiệp hội Thép Thế giới (WSA). Nhưng tổng sản lượng thép thô trong 10 tháng đầu năm đã vượt cùng kỳ, đạt gần 875 triệu tấn.

Thép Trung Quốc nhiều khả năng tiếp tục tràn sang các quốc gia khác trong bối cảnh nhu cầu tiêu thụ tại Trung Quốc ngày càng giảm vì khủng hoảng bất động sản. Đặt lên bàn cân, nhu cầu thép đã giảm đáng kể hơn so với mức giảm của sản lượng thép.

Vì thế, giá thép cuộn cán nóng (HRC) ở Trung Quốc giảm xuống gần 500 USD/tấn trong mùa thu năm nay, thấp hơn nhiều so với mức 900 USD/tấn vào giữa năm 2021. Lượng thép thặng dư giờ đã được xuất sang các quốc gia khác và hoạt động này còn được hỗ trợ thêm từ đà giảm của đồng Nhân dân tệ.

Việc nhập khẩu lượng thép giá rẻ từ Trung Quốc đã kéo giá thép châu Á giảm mạnh. Khi trình bày về lợi nhuận trong giai đoạn tháng 7-9/2023, gã khổng lồ thép Nhật Bản Nippon Steel nhận định “ngành thép đang bước vào môi trường kinh doanh khắc nghiệt chưa từng thấy”.

Bên cạnh việc đẩy mạnh xuất khẩu thép, Trung Quốc còn dịch chuyển dần sang các sản phẩm giá trị cao hơn. Điều này gây áp lực lên các quốc gia tiên tiến về sản xuất thép như Nhật Bản.

Cụ thể, xuất khẩu thép cuộn cán nóng đã vượt 14 triệu tấn trong 9 tháng đầu năm, vượt con số cả năm 2015. Trong khi đó, xuất khẩu thép thanh – sử dụng trong hoạt động xây dựng và các hoạt động khác – chưa đến 5 triệu tấn trong cùng giai đoạn, thấp hơn nhiều so với mức 30 triệu tấn trong năm 2015.

Trong 10 tháng đầu năm, xuất khẩu thép từ Trung Quốc tới Nhật Bản cũng tăng 15% so với cùng kỳ. Nếu so với mức tăng trưởng xuất khẩu tới Đông Nam Á, thì 15% chỉ là mức tăng nhẹ. Nhưng đáng chú ý là xuất khẩu một số sản phẩm thép cao cấp – như tấm thép mạ kẽm nhúng nóng (HDG) – dao động gần mức cao kỷ lục.

Vào cuối tháng 10/2023, Thổ Nhĩ Kỳ đã áp thuế chống bán phá giá với thép cuộn cán nóng từ Trung Quốc, Ấn Độ, Nga và Nhật Bản.

Liên đoàn Sắt Thép Nhật Bản cũng cảnh giác trước nguy cơ từ việc nhập khẩu quá nhiều thép từ Trung Quốc và có thể đề xuất triển khai các biện pháp phòng hộ.

Trong giai đoạn trước đó, xuất khẩu thép Trung Quốc tăng vọt vì tình trạng dư thừa công suất. Chính phủ Trung Quốc sau đó cam kết với Ủy ban giám sát ngành thép thuộc Tổ chức Hợp tác và Phát triển Kinh tế (OECD) rằng họ sẽ nỗ lực giải quyết tình trạng dư thừa công suất.

Đến nay, Trung Quốc không tăng công suất và sản lượng thép. Nhưng vấn đề lại đến từ nhu cầu nội địa giảm mạnh, từ đó khiến nguồn cung thép ở Trung Quốc lại dư thừa. Điều này thúc đẩy xuất khẩu tăng vọt, từ đó gây gián đoạn cho thị trường quốc tế.

Trong báo cáo về công suất sản xuất thép năm 2021, OECD lên tiếng cảnh báo về việc Trung Quốc mở rộng đầu tư xuyên biên giới ở Đông Nam Á, từ đó làm trầm trọng thêm vấn đề dư thừa công suất. Các hoạt động này cũng đi ngược lại với các nỗ lực giảm bớt phát thải ròng trên toàn cầu.

Không chỉ đẩy mạnh xuất khẩu thép

Năm nay, Trung Quốc cũng tăng cường xuất khẩu các sản phẩm liên quan tới dầu. Trong 9 tháng đầu năm, xuất khẩu dầu diesel cao gấp đôi cùng kỳ. Tổng xuất khẩu sản phẩm dầu khí – bao gồm cả xăng và nhiên liệu máy bay – tăng hơn 30%.

Tính đến năm 2022, công suất lọc dầu của Trung Quốc vượt 17 triệu thùng/ngày và tiệm cận mức 18 triệu thùng/ngày của Mỹ, theo Viện Năng lượng Anh.

Đầu năm 2023, Chính phủ Trung Quốc tăng mạnh hạn ngạch với các nhà xuất khẩu dầu khí. Một số công ty đẩy mạnh nhập khẩu dầu thô giá rẻ từ Nga và Iran (sau khi phương Tây áp lệnh trừng phạt) và sau đó xuất khẩu sản phẩm đã qua tinh chế để kiếm lời.

Trong 10 tháng đầu năm, Trung Quốc ghi nhận lượng dầu thô nhập khẩu từ Nga tăng hơn 20% so với cùng kỳ, lên hơn 88 triệu tấn. Dù dữ liệu chính thức cho thấy Trung Quốc nhập tương đối ít dầu từ Iran. Tuy vậy, Nikkei cho rằng lượng dầu từ Iran đã chảy vào Trung Quốc thông qua các nước Đông Nam Á và các nơi khác.

Phương Tây giờ phải đánh giá xem các lệnh trừng phạt kinh tế đang tạo điều kiện thuận lợi cho hoạt động thương mại dầu tại Trung Quốc thế nào.

Chưa hết, Trung Quốc cũng mở rộng công suất sản xuất lithium hydroxide – một nguyên liệu để sản xuất pin lithium-ion. Quốc gia này đang chiếm ít nhất 60% lượng xuất khẩu lithium hydroxide trên toàn cầu (tính tới năm 2020).

Trong 3 tháng đầu năm, xuất khẩu lithium hydroxide của Trung Quốc tăng hơn 70% so với cùng kỳ, khi nhu cầu nội địa suy yếu, theo nguồn tin từ Reuters.

Vũ Hạo (Theo Nikkei Asia)

FILI

|