|

Giá phân bón tiếp tục xu hướng tăng

Nguồn cung cấp dinh dưỡng cho cây trồng là phân bón đang có yếu tố rủi ro đến nguồn cung, khi xung đột quân sự giữa Israel và Hamas đang diễn ra, trong bối cảnh xung đột Ukraine - Nga vẫn đang tiếp diễn.

Nếu yếu tố giá tăng có thể giúp các doanh nghiệp trong ngành phân bón hưởng lợi từ lượng hàng tồn kho, điều đó lại là bất lợi cho ngành nông nghiệp khi chi phí đầu vào tăng.

Diễn biến giá phân bón và ảnh hưởng

Tính từ đầu năm nay đến giữa tháng 11, giá phân Urê trung bình tại các khu vực chính trên thế giới giảm hơn 22%. Giá phân Urê giảm nhiều nhất tại Mỹ, với mức giá hợp đồng kỳ hạn tháng 12 giao dịch trên sàn CBOT khoảng 330USD/tấn, tính đến ngày 15-11. Tuy nhiên, kể từ đầu tháng 6 đến nay giá mặt hàng này đã cho thấy xu hướng tăng trở lại khá vững vàng. Điều này được quan sát thấy cùng thời điểm với lúc giá dầu thô và khí gas tự nhiên tạo đáy rồi đi lên cho đến nay.

Chỉ số giá phân bón thế giới Fertilizers Price Index giảm gần 26% trong 6 tháng đầu năm, đã làm ảnh hưởng không tốt đến kết quả kinh doanh của các doanh nghiệp ngành phân bón trong nước. Chẳng hạn, CTCP DAP -VINACHEM chỉ đạt mức lợi nhuận sau thuế trong quý II là 885 triệu đồng, giảm tới hơn 99% so với mức 156 tỷ đồng của cùng kỳ năm 2022.

Mặc dù giá phân bón đã bắt đầu tăng kể từ đầu quý III đến nay, nhưng với mức tăng giá vẫn còn khiêm tốn và từ nền giá thấp, nên báo cáo tài chính quý III vừa qua của VINACHEM cũng chỉ ghi nhận mức lợi nhuận 6,75 tỷ đồng, thấp hơn rất nhiều so với mức 56,9 tỷ đồng của cùng kỳ năm 2022.

Một doanh nghiệp khác trong ngành là Đạm Phú Mỹ (DPM) báo cáo lợi nhuận sau thuế quý III chỉ đạt 68,5 tỷ đồng, giảm 93% so với mức lợi nhuận khủng 1.001 tỷ đồng của quý II. Lũy kế 3 quý đầu năm, lợi nhuận sau thuế của Đạm Phú Mỹ đạt tổng cộng 436 tỷ đồng, chỉ bằng 1/10 của lũy kế cùng kỳ năm 2022.

Điều đó giải thích lý do vì sao giá trên sàn của cổ phiếu DPM tính tới giữa tháng 11 chỉ giao dịch quanh mức 32.800 đồng/cổ phiếu, giảm 27% so với mức giá 45.000 đồng/cổ phiếu vào đầu năm nay.

Các yếu tố ảnh hưởng trong thời gian tới

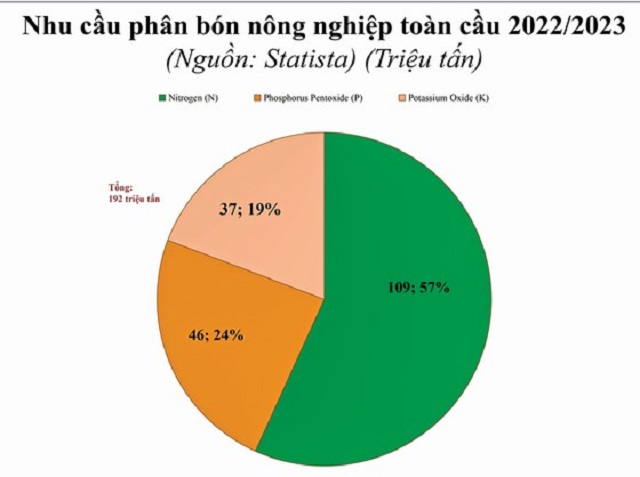

Tổ chức Global Nutrient Use Efficiency (NUE) dự báo nhu cầu tiêu thụ phân bón toàn cầu có xu hướng tăng trưởng chậm lại. Trung bình nhu cầu tiêu thụ đối với cả 3 loại phân (N + P2O5 + K2O) trong năm 2024 chỉ đạt khoảng 1,8%, sau khi chứng kiến mức tăng 4% trong năm 2023.

Từ năm 2025-2027 chỉ kỳ vọng các mức tăng trưởng lần lượt 2%, 1,7% và 1,2%. Cơ cấu đến năm 2027, nhu cầu tiêu thụ phân Nitrogen dự kiến đạt 115 triệu tấn (chiếm khoảng 56% cơ cấu). Nhu cầu phân Phosphorus Pentoxide đạt 50,2 triệu tấn (24% tỷ trọng cơ cấu) và nhu cầu phân Potassium Oxide đạt 40,6 triệu tấn (20% tỷ trọng cơ cấu).

| Các yếu tố bất lợi như thời tiết El Nino, các sự kiện chiến tranh vẫn đang diễn ra (Israel -Hamas và Nga - Ukraine) làm gián đoạn nguồn cung… sẽ thúc đẩy giá phân bón tăng.

|

Nguyên nhân tăng trưởng nhu cầu trong năm 2024 thấp hơn nhiều so với năm 2023, chủ yếu do sức bật hồi phục sau khi trải qua mức tiêu thụ thấp của năm 2022 (gián đoạn nguồn cung phân bón do xung đột Nga - Ukraine).

Tuy nhiên, bên cạnh nguyên nhân chủ yếu đó, các rủi ro trong thời gian tới cũng tác động không ít tới cán cân cung cầu của ngành phân bón. Chẳng hạn, hiện tượng thời tiết El Nino được xem là yếu tố bất lợi đối với nhu cầu phân bón do triển vọng sản xuất nông nghiệp không tốt. Hoặc các sự kiện chiến tranh vẫn đang diễn ra (Israel -Hamas và Nga - Ukraine) có khả năng leo thang hơn nữa dẫn tới gián đoạn nguồn cung phân bón như đã chứng kiến năm 2022.

Theo nghiên cứu của Rabobank, Israel chiếm khoảng 3% lượng xuất khẩu phân Phosphorus Pentoxide và 8% lượng xuất khẩu Potassium Oxide trên toàn cầu. Nếu chiến tranh gây ra sự chậm trễ và chi phí hậu cần cao hơn do các nhà khai thác tàu không muốn tiếp cận cảng Ashdod ở Địa Trung Hải, hoạt động xuất khẩu có thể bị gián đoạn và giá cả có thể tăng đáng kể.

Hơn nữa, nếu Iran, nhà xuất khẩu Nitrogen quan trọng trong khu vực, bị lôi kéo vào cuộc xung đột, giá có thể tăng vọt do nguồn cung hạn chế. Và nguyên liệu đầu vào như khí gas TTF (chuẩn của Hà Lan), được sử dụng để sản xuất phân bón cũng tăng giá mạnh. Ngoài ra, Rabobank cũng đang theo dõi nguồn cung Amoniac (nguyên liệu đầu vào của sản xuất phân bón) có khả năng thiếu hụt. Những điều này có thể dẫn đến rủi ro tăng giá phân bón trong những tháng tới.

Do cơ cấu nên khu vực Nam Á và Mỹ Latin vẫn chiếm động lực lớn nhất thúc đẩy việc sử dụng phân bón toàn cầu cả trong dự báo ngắn hạn và trung hạn, với mức tổng đóng góp khoảng 40% trong giai đoạn từ 2024-2027. Thứ tự đóng góp tiếp theo là châu Phi và Đông Á. Trong đó, châu Phi dự kiến là khu vực chứng kiến tăng trưởng nhanh nhất trong trung hạn với tốc độ tăng trưởng trung bình 17% từ 2024-2027.

Về tính vận động của xu hướng, giá phân bón có khả năng nối tiếp xu hướng tăng trong quý IV-2023 cho đến quý II-2024. Tuy nhiên, một sự suy yếu trong hoạt động kinh tế toàn cầu ở phía tiêu dùng có thể dẫn đến hoạt động nông nghiệp gặp khó khăn trong việc mở rộng quy mô, từ đó tác động giảm nhu cầu phân bón.

Điều đó gợi ý rằng giá có thể suy yếu trong thời gian từ quý II-2024 đến hết quý III-2024. Sau đó giá có cơ hội tăng trở lại trong quý IV-2024 nhờ vào tính chu kỳ mùa vụ của ngành phân bón.

Phạm Tuấn

SGĐTTC

|