|

Có một khủng hoảng nợ đang chực chờ?

“Khi bất cứ ai đi bán giấc mơ cho người khác, thì giấc mơ sẽ chỉ trở thành hiện thực khi ta nhắm mắt. Hãy nhớ lấy giấc mơ, nhưng đừng là người cuối cùng mở mắt” – George Carlin.

Mối lo ngại lớn nhất của các nhà đầu tư chứng khoán trên toàn cầu là Fed chưa giảm lãi suất cho đến năm 2024. Ảnh: Morning Star

|

Thời gian đáo hạn của các khoản nợ đang gần kề. Trong khi nhận định từ giới phân tích thị trường vẫn khẳng định rằng người tiêu dùng đang khá khỏe mạnh, nhưng sự thật thì không như thế.

Stan Druckenmiller đã có cuộc phỏng vấn chấn động với Paul Tudor Jones, một “phù thủy đầu tư” của Phố Wall, cách đây vài tuần khi chỉ trích Bộ trưởng Tài chính Janet Yellen: “Khi lãi suất thực sự bằng 0, nhiều người tiêu dùng ở Mỹ xoay vòng nợ thế chấp của họ. Tuy nhiên, chúng ta nhìn thấy một đơn vị duy nhất không làm như vậy đó là Bộ Tài chính Mỹ. Janet Yellen, tôi đoán vì lý do mù quáng chính trị hoặc bất kỳ lý do gì, đã phát hành trái phiếu hai năm với lãi suất 15 điểm cơ bản khi Yellen có thể phát hành trái phiếu 10 năm với lãi suất 70 điểm cơ bản, hoặc trái phiếu 30 năm với lãi suất 180 điểm cơ bản. Tôi thực sự nghĩ nếu bạn quay lại so sánh từ thời kỳ của Alexander Hamilton, đây là sai lầm lớn nhất trong lịch sử Bộ Tài chính. Tôi không hiểu tại sao Yellen không bị chỉ trích về điều này. Yellen không xứng đáng ngồi ở vị trí đó. Mọi người ở Mỹ đều xoay vòng nợ, mọi tập đoàn đều kéo dài thời gian nợ của họ”.

Mọi người, ngoại trừ Bộ Tài chính

Theo quan điểm của tác giả bài viết, nước Mỹ sẽ không phá sản trong tương lai gần và tâm thế xoay quanh việc từ bỏ đồng đô la, chính sách chi tiêu công không bền vững, cùng tất cả những biến động địa chính trị đang che khuất vấn đề đáng quan tâm hơn trong lĩnh vực doanh nghiệp, cụ thể hơn, trong các công ty niêm yết vốn hóa nhỏ và các doanh nghiệp nhỏ và vừa (SME).

Có 33,2 triệu doanh nghiệp nhỏ ở Mỹ, tạo việc làm cho 62 triệu người Mỹ (46,4% tổng số người lao động trong khu vực tư nhân) và đã đóng góp 17,3 triệu việc làm mới từ năm 1995-2021. Doanh nghiệp nhỏ, tính cả công ty niêm yết và tư nhân, là nền móng của nền kinh tế Mỹ.

Những công ty này, giống như các công ty hoạt động ở mọi quy mô, cần tiếp cận được thị trường tín dụng để đáp ứng cho mọi nhu cầu trong hoạt động điều hành doanh nghiệp của họ.

Theo M&G Investments: “Nợ là một khía cạnh tích hợp của nền kinh tế hiện đại và được coi như một công cụ thúc đẩy sự phát triển. Khi được sử dụng một cách khôn ngoan, nó là một công cụ mạnh mẽ để phát triển kinh tế, cung cấp phương tiện để tài trợ dự án, mở rộng hoạt động và đầu tư vào các lĩnh vực quan trọng như giáo dục, y tế, và nhà ở. Trong bối cảnh thích hợp, nợ thúc đẩy sự phát triển kinh tế, tạo việc làm và khuyến khích sự đổi mới. Hơn nữa, trong thời kỳ suy thoái kinh tế, nó mang lại một giải pháp an toàn cho cá nhân và tổ chức, giúp họ vượt qua các cơn bão tài chính”.

Nếu không vay nợ, mọi thứ sẽ không được như ngày hôm nay. Trong một cuộc khảo sát gần đây của Goldman Sachs với hơn 1.200 doanh nghiệp nhỏ, 53% cho biết họ không thể tự do vay vốn với lãi suất hiện tại. Lãi suất trung bình cho doanh nghiệp nhỏ (thường cao hơn nhiều so với các doanh nghiệp lớn có chất lượng tín dụng tốt hơn), là 9%, tăng từ 6,7% so với một năm trước. Không có khả năng xoay vốn, các doanh nghiệp nhỏ đang vận hành với một tay bị buộc lại sau lưng.

Hiện nay, nền kinh tế đang nằm ở một vị trí bấp bênh – việc tái cơ cấu nợ vẫn có khả năng vì ngân hàng thương mại vẫn có 17.300 tỉ đô la tiền gửi trên bảng cân đối tài sản của họ và có thể cho vay, chỉ giảm một chút so với mức cao kỷ lục 18.000 tỉ đô la vào tháng 6 năm ngoái, tuy nhiên ở mức lãi suất cao hơn đáng kể.

Mối lo ngại hiện tại là việc các công ty tới thời hạn phải tái cơ cấu nợ vì họ hiếm khi thanh toán nợ triệt để. Druckenmiller đã nói đến mối lo ngại này ở mức chính phủ trong cuộc trò chuyện với Paul Tudor Jones, khi ông đề cập rằng Yellen đã không tái cơ cấu nợ của Mỹ cho thời hạn dài hơn với lãi suất thấp hơn, thay vào đó đã chờ đến bây giờ và đối mặt với lãi suất cao hơn rất nhiều.

Liệu có một cuộc khủng hoảng nợ đang chực chờ?

Trong ba năm tới (2024-2026), khoảng 4.000 tỉ đô la nợ doanh nghiệp sẽ đáo hạn trên toàn nước Mỹ và khu vực châu Âu, và trong đó, khoảng 1.900 tỉ đô la là tín dụng bị đánh giá thấp (BB và thấp hơn).

Những khoản tín dụng đáo hạn này sẽ phải được tái cơ cấu ở mức lãi suất cao hơn gần 135% so với mức trước thấp nhất vào tháng 9-2021, khi lãi suất chỉ ở khoảng 3%. Hiện tại, lãi suất ở 7,1%.

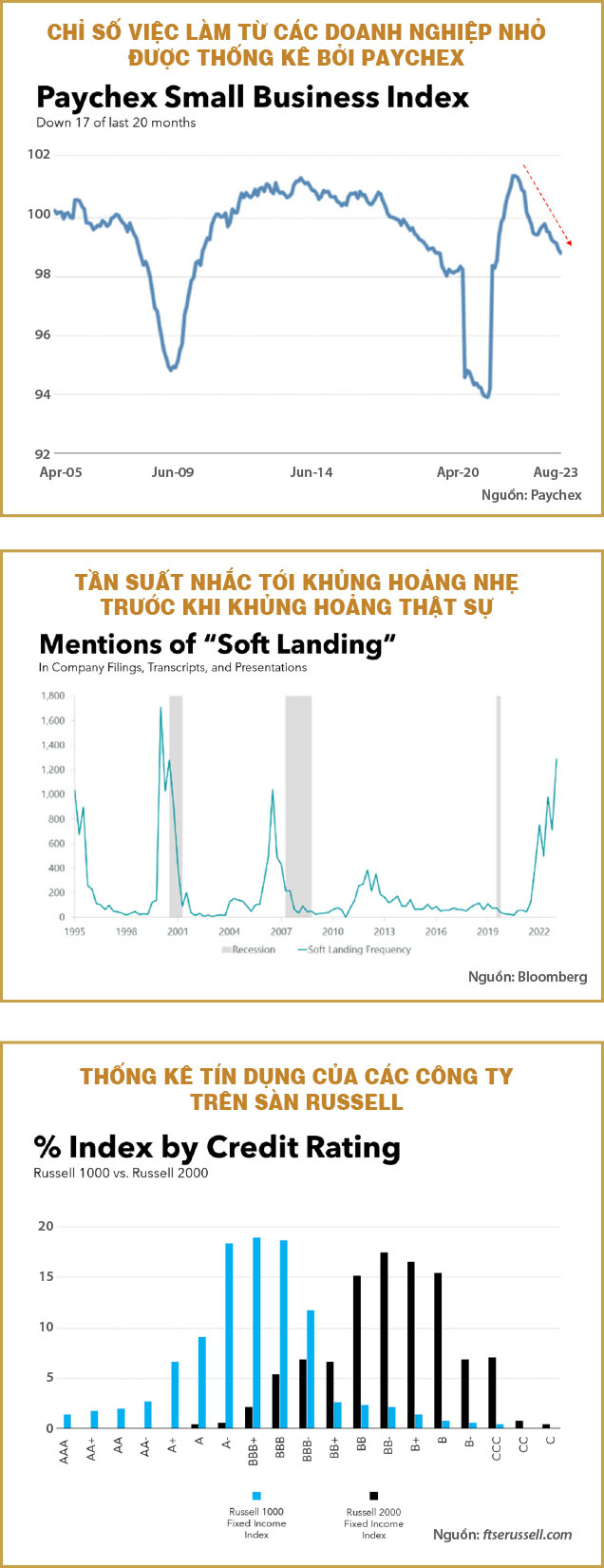

Những công ty có tín dụng ở mức BB này hầu hết nằm ở sàn Russell 2000, nơi mà gần 80% các công ty có tín dụng ở mức BB hoặc thấp hơn giao dịch. Phần lớn các công ty SME tư nhân cũng nằm trong số các công ty có tín dụng ở mức BB.

Thống kê sàn Russell 2000 so với S&P500 cho thấy tỷ số thanh khoản nợ (EBITDA/phí trả lãi suất) rất tệ cho các công ty trên sàn Russell so với sàn S&P. Công ty càng nhỏ thì tỷ số này càng tệ.

Trong khi đa số các nhà phân tích và nhà đầu tư quan tâm quá nhiều vào lãi suất và tác động của nó lên giá chứng khoán, tác động của lãi suất lên nền kinh tế thực sẽ sớm thể hiện trên bảng báo cáo lợi nhuận của các công ty, nhất là SME và các công ty nhỏ, từ doanh thu (với người tiêu dùng giảm chi tiêu cho tới các dự án bị trì trệ) tới lợi nhuận (giảm do sự gia tăng chi phí lãi suất). Chỉ số các công ty khai báo phá sản tăng mạnh và cao nhất trong một thập kỷ vào tháng 6 năm nay, với lãi suất cao là nguyên nhân chủ yếu cho vấn đề này.

Cùng với đó, Chỉ số các Doanh nghiệp nhỏ (Paychex) đo lường tăng trưởng việc làm đang giảm bảy tháng liên tiếp, giảm 0,12% trong tháng 10 và giảm 17 lần trong 20 tháng gần nhất. Chỉ số thẻ tín dụng bị vỡ nợ cũng cao nhất kể từ năm 2012, và chỉ số vỡ nợ vay mua xe cũng cao nhất trong vòng 30 năm.

Tuần vừa rồi, Fed New York đăng kết quả khảo sát cho thấy chỉ có 65,8% hộ gia đình có khả năng chi trả một khoản chi bất ngờ ở mức 2.000 đô la – ám chỉ nếu khoản chi bất ngờ cao hơn, họ sẽ không có khả năng gánh chịu.

Các khoản kích cầu từ dịch Covid-19 đi vào tài khoản tiết kiệm hiện tại đã bốc hơi và người tiêu dùng buộc phải sử dụng thẻ tín dụng nhiều hơn, chứng tỏ sức khỏe tài chính của người tiêu dùng ở Mỹ sẽ không còn khỏe được lâu. Điều này sẽ kéo theo hiệu ứng dây chuyền, làm giảm đầu tư, giảm việc làm, trong lúc chi phí lãi suất không giảm.

Khi nghĩ tới khủng hoảng kinh tế, chúng ta phải nghĩ tới các yếu tố mà Ủy ban Nghiên cứu kinh tế (NBER) đặt vào phương trình tính của họ: (1) Chiều sâu: bao nhiêu phần trăm tăng trưởng bị mất? (2) Thời gian: khoảng thời gian trước khủng hoảng là bao lâu? (3) Lan tỏa: có bao nhiêu lĩnh vực kinh tế sẽ bị ảnh hưởng?

Không có lần khủng hoảng nào giống nhau và ảnh hưởng của chúng lên giá chứng khoán cũng khác nhau rõ rệt: Lần khủng hoảng năm 1982 nặng hơn khủng hoảng năm 2001, nhưng giá chứng khoán của năm 2001 lại xuống sâu hơn vì thị trường đầu tư nặng vào bong bóng dot com.

Từ khi lãi suất tăng trong vòng tuần hoàn lãi suất này, kỳ vọng khủng hoảng liên tục bị đẩy lùi. Có thể sẽ không có khủng hoảng, nhưng với kỳ vọng khủng hoảng nhẹ ở hiện tại, chúng ta phải đề phòng vì nó thường xuất hiện trước thềm khủng hoảng thật sự.

Nếu nền kinh tế chưa nhìn thấy khủng hoảng, thì có một vài phân khúc khác đang trong khủng hoảng, ví dụ như tâm lý người tiêu dùng. Điều tương tự cũng đang xảy ra với tâm lý doanh nghiệp, với nhiều phân khúc bắt đầu gặp nhiều khó khăn.

Nền kinh tế của một vài thành phố trên các tiểu bang nước Mỹ bắt đầu có hoạt động kinh tế giảm xuống gần mức khủng hoảng, ví dụ như San Francisco và New York, mặc cho kích cầu từ chính quyền liên bang. Những thành phố này lại là những trường hợp cá biệt, khiến cho phân tích khủng hoảng trở nên vô nghĩa, hoặc thời gian khủng hoảng hiện tại bị kéo dài hơn so với những trường hợp trước đây. Đó là vì thị trường đã quá quen thuộc với kịch bản nền kinh tế gặp khủng hoảng lớn, thị trường xuống sâu, và Fed buộc phải áp dụng các chính sách kích cầu mạnh tay, với khủng hoảng Covid-19 là ví dụ đặc biệt. Khi khủng hoảng chỉ nằm ở một số khu vực nhất định, chứ không bao trùm cả nước Mỹ, việc Fed áp dụng chính sách kích cầu bao quát là điều không thể xảy ra, vì nó sẽ tạo nên mâu thuẫn về lợi ích cho từng bang và gây bất ổn chính trị.

Khi phân tích chứng khoán dựa trên cơ sở nêu trên, chúng ta sẽ thấy sự khác biệt:

– Những sự kiện bất ngờ thường làm cho mối quan hệ giữa cổ phiếu đồng biến, ví dụ như năm 2008 với tất cả cổ phiếu, thậm chí vàng, bán tháo mạnh.

– Với khủng hoảng kinh tế cục bộ, chúng ta sẽ không thấy mối quan hệ đồng biến, và thay vào đó là sự xoay vòng từ lĩnh vực này sang lĩnh vực khác, ví dụ khi các công ty công nghệ lớn xuống điểm, nhưng cổ phiếu các công ty nhạy cảm với nền kinh tế và cổ phiếu năng lượng và hàng hóa tăng điểm như năm 2022.

Điều này chứng tỏ chúng ta sẽ có thể không nhìn thấy thị trường bán tháo mạnh, mà thay vào đó là màn giao dịch đi ngang với dòng tiền chảy từ các phân khúc công nghệ và tăng trưởng, đi vào các phân khúc kinh tế thực, năng lượng, hàng hóa, và kim loại. Đó là vì khủng hoảng kinh tế sẽ diễn ra cục bộ và không đồng nhất. Fed sẽ nhìn thấy lạm phát giảm xuống gần mục tiêu, với nền kinh tế tổng quát không khủng hoảng. Fed sẽ bắt đầu cắt lãi suất vào năm sau khi lạm phát yếu đi, nhưng vẫn có thể giữ khoảng cách đủ để cắt khi khủng hoảng thực sự.

Nguyễn Phán

TBKTSG

|