|

Thủy sản quý 3/2023: Chạm đáy nỗi đau!

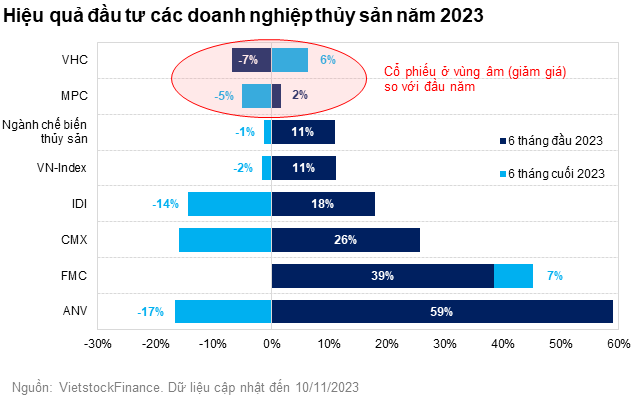

Thêm một mùa kinh doanh ảm đạm của nhóm doanh nghiệp thủy sản. Trên sàn chứng khoán, tình hình có vẻ tệ hơn. Hiệu quả đầu tư của cổ phiếu thủy sản cũng bắt đầu thu hẹp dần về cuối năm, phản ánh kỳ vọng của nhà đầu tư về sự hồi phục của nhóm này bắt đầu lung lay.

Nhìn tổng thể, bức tranh lợi nhuận các doanh nghiệp thủy sản trên sàn (HOSE, HNX, UPCoM) trong quý 3/2023 mang màu u tối. Nhiều doanh nghiệp suy giảm lợi nhuận nghiêm trọng so với cùng kỳ; còn so với quý liền trước, số doanh nghiệp lỗ cũng nhiều hơn.

Trái chiều lợi nhuận

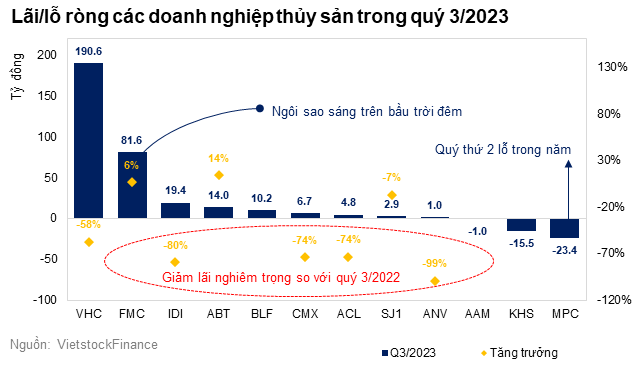

Theo số liệu từ VietstockFinance, lãi ròng của 12 doanh nghiệp thủy sản trong quý 3/2023 đạt hơn 291 tỷ đồng, rơi đến 74% so với cùng kỳ; trong đó, có 3 doanh nghiệp lỗ (so với chỉ 1 doanh nghiệp trong quý 2/2023).

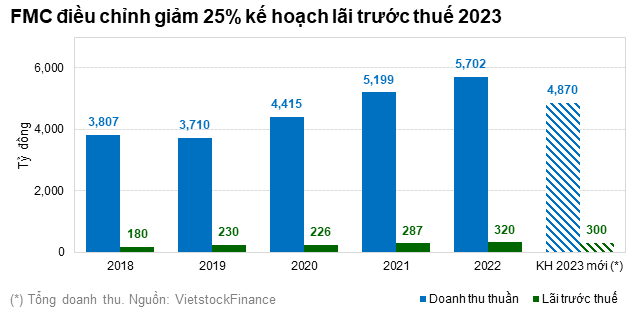

Ở nhóm doanh nghiệp tôm, Thực phẩm Sao Ta (FMC) nổi lên như ngôi sao sáng trên bầu trời đêm lợi nhuận của ngành thủy sản khi đạt mức lợi nhuận quý 3 cao nhất, với 82 tỷ đồng, tăng 6% so với cùng kỳ. Kết quả này nhờ mảng kinh doanh tôm của công ty thành viên là Khang An lãi gần 8 tỷ đồng, cùng kỳ năm ngoái lỗ gần 21 tỷ đồng. Tuy nhiên kết quả 9 tháng của FMC chịu ảnh hưởng bởi 2 quý đầu năm, khiến lợi nhuận đi lùi 16%, còn 194 tỷ đồng.

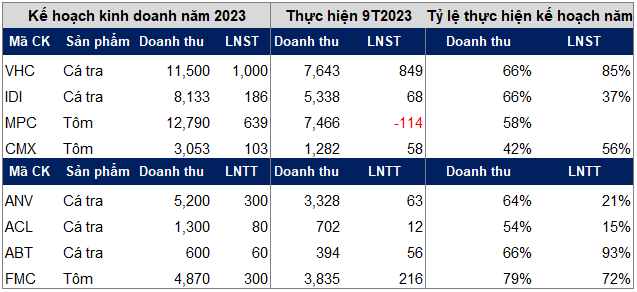

Mặt khác, Sao Ta cũng điều chỉnh kế hoạch năm 2023 với doanh thu giảm 17% so với ban đầu, về mức 4,870 tỷ đồng và lợi nhuận trước thuế giảm 25%, về 300 tỷ đồng, thấp hơn 6% so với kết quả 2022.

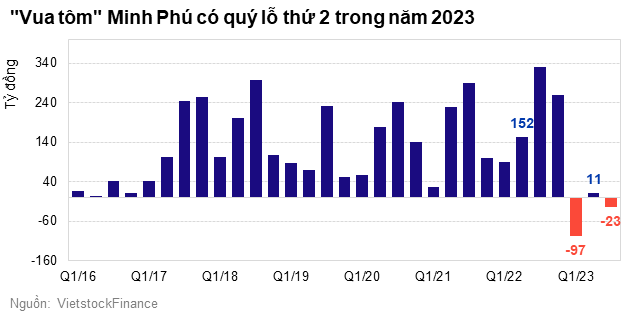

Trong khi đó, “Vua tôm” Minh Phú (MPC) có kết quả kinh doanh kém nhất khi lỗ ròng hơn 23 tỷ đồng trong quý 3, đánh dấu quý lỗ thứ 2 tính từ đầu năm. Quý 1, MPC lỗ 97 tỷ đồng; còn quý 2, MPC lãi khiêm tốn 11 tỷ đồng.

Tại ĐHĐCĐ thường niên 2023, ông Lê Văn Quang - Tổng Giám đốc kiêm Thành viên HĐQT MPC cho biết: “Nếu tháng 8, lượng tiêu thụ hàng mạnh lên thì có thể biết được tình hình kinh doanh của năm 2023; còn nếu tháng 8 tình hình mua và bán hàng không tốt, kết quả kinh doanh năm 2023 sẽ kém”. Thực tế cho đến nay, sau 9 tháng đầu năm 2023, MPC lỗ ròng gần 101 tỷ đồng.

Camimex Group (CMX) là doanh nghiệp tôm khác có lãi giảm mạnh trong kỳ, tới 74% so với cùng kỳ, đạt chưa đầy 9 tỷ đồng. Lãi 9 tháng giảm 34%, còn gần 58 tỷ đồng và bằng 56% kế hoạch năm.

Ở nhóm cá tra, doanh nghiệp được trông chờ nhất là Vĩnh Hoàn chậm công bố BCTC quý 3 do “nữ hoàng” cùng các công ty con phải tiếp đoàn kiểm tra của Bộ Thương mại Mỹ từ ngày 19 - 27/10/2023 cho kỳ kiểm tra hành chính lần thứ 19 (POR19) đối với cá tra phi lê đông lạnh của Việt Nam xuất khẩu vào thị trường Mỹ. Văn bản xin gia hạn nộp BCTC quý 3 đến ngày 15/11 đã được VHC gửi đến UBCKNN, nhưng cơ quan quản lý này đã từ chối.

Ngày 16/11, Vĩnh Hoàn công bố BCTC quý 3, lãi ròng 191 tỷ đồng, giảm 58%. Lũy kế 9 tháng, lãi ròng VHC đi lùi còn 849 tỷ đồng, tương ứng rơi 52% so với cùng kỳ và bằng 85% kế hoạch năm.

|

Ngày 07/09, Hiệp hội Chế biến và Xuất khẩu Thủy sản Việt Nam (VASEP) thông tin, Văn phòng Đăng ký liên bang Mỹ (Federal Register) công bố kết quả sơ bộ đợt xem xét hành chính lần thứ 19 (POR19) đối với cá tra phi lê đông lạnh của Việt Nam xuất khẩu vào thị trường Mỹ, giai đoạn từ 01/08/2021 - 31/07/2022.

Theo đó, 2 doanh nghiệp xuất khẩu cá tra Việt Nam là VHC và CTCP Xuất nhập khẩu Thủy sản Cần Thơ (Caseamex, UPCoM: CCA) là bị đơn bắt buộc. Vĩnh Hoàn có thuế là 0, Caseamex là 0.14 USD/kg. Các doanh nghiệp khác cũng hưởng thuế 0.14 USD/kg là CTCP Đầu tư và Phát triển Đa Quốc Gia - IDI (HOSE: IDI), CTCP Thủy sản Cafatex, CTCP Thủy sản Lộc Kim Chi và CTCP Hùng Vương (UPCoM: HVG). Mức thuế sơ bộ POR19 giảm so với kết quả cuối cùng của POR18 trước đó.

|

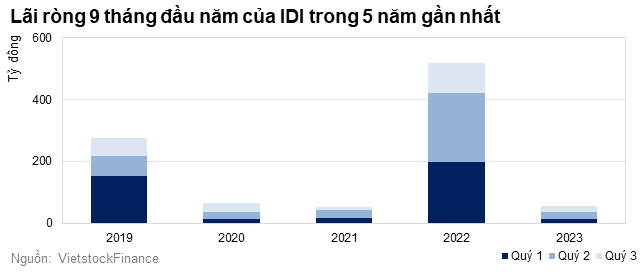

Doanh thu của Đầu tư và Phát triển Đa Quốc Gia - IDI trong quý 3 tiếp tục đi lùi đến 80%, còn 19 tỷ đồng, đánh dấu quý thứ 3 liên tiếp lãi rơi mạnh. Lãi sau thuế 9 tháng giảm 87%, còn 68 tỷ đồng.

Với kết quả này, IDI khó có thể vượt qua được mức nền cao kỷ lục trong năm 2022. Chưa kể các yếu tố khác như chi phí lãi vay, áp lực tỷ giá và nhu cầu của các thị trường xuất khẩu còn chậm, ảnh hưởng đến kết quả kinh doanh.

Xét trong giai đoạn 5 năm, kết quả 9 tháng đầu năm nay của IDI chỉ ngang với giai đoạn bị tác động bởi dịch COVID-19 (2020 - 2021), chưa về được mức trước dịch năm 2019 và mới hoàn thành được 37% kế hoạch năm.

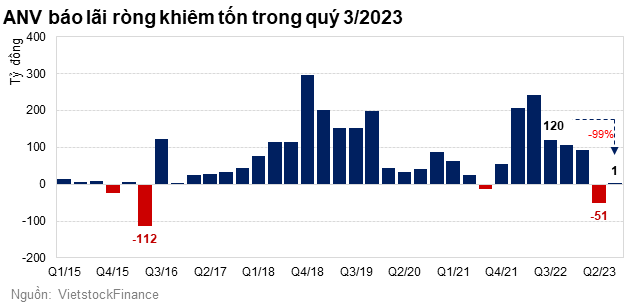

CTCP Nam Việt (ANV) có kết quả kém nhất trong nhóm cá tra. So với cùng kỳ năm trước, lãi rơi “gần hết”, tới 99%, chỉ còn vỏn vẹn 1 tỷ đồng. Nếu loại trừ các quý lỗ thì đây là mức lãi thấp thứ 2 trong lịch sử; mức thấp nhất là vào quý 1/2011, khoảng 379 triệu đồng. Sau 9 tháng năm nay, ANV có lãi trước thuế 63 tỷ đồng, hoàn thành được 21% kế hoạch năm. Còn lãi ròng 9 tháng ở mức 42 tỷ đồng, rơi đến 93%.

Nhóm còn lại như ABT hay BLF có kết quả quý 3 tương đối tích cực, lần lượt lãi 14 tỷ đồng (tăng 14%) và 10 tỷ đồng (cùng kỳ lỗ 10 tỷ đồng). Trong khi đó, ACL lãi đi lùi 74%, còn gần 5 tỷ đồng; SJ1 lãi giảm 7%, về gần 3 tỷ đồng (từ 01/04 - 30/06/2023). AAM và KHS lỗ lần lượt 1 tỷ đồng và 16 tỷ đồng.

|

Tình hình thực hiện kế hoạch năm 2023 của các doanh nghiệp thủy sản

Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

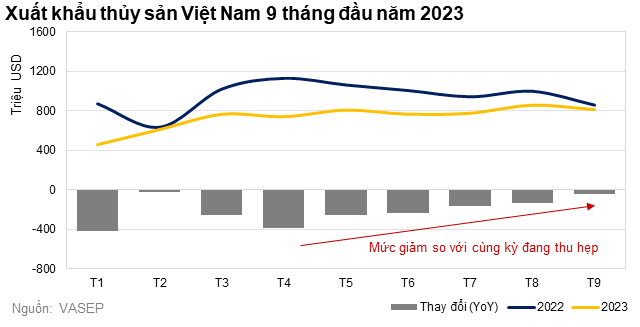

Thị trường tiêu thụ ảm đạm, chi phí lãi vay bào mòn lợi nhuận

Kết quả quý 3 kém tích cực của các doanh nghiệp thủy sản là điều không quá ngạc nhiên. Kim ngạch xuất khẩu của nhóm này vẫn chưa có dấu hiệu cải thiện rõ nét hoặc không phục hồi như kỳ vọng. Theo VASEP, xuất khẩu thủy sản Việt Nam trong 9 tháng đầu năm 2023 ở mức 6.6 tỷ USD, giảm gần 23% so với cùng kỳ. 2 mặt hàng chủ lực là tôm và cá tra trong 9 tháng mang về lần lượt 2.6 tỷ USD và 1.4 tỷ USD, giảm 25% và 31%.

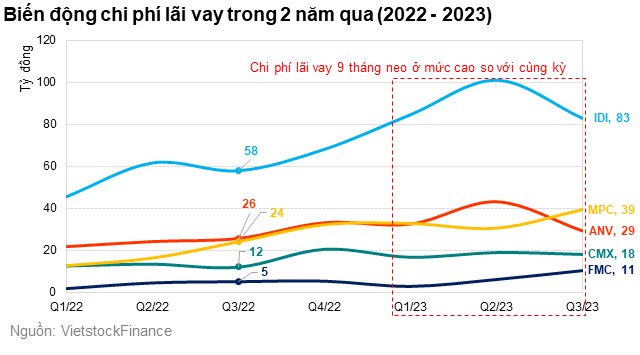

Song song đó, áp lực chi phí tài chính, đặc biệt là lãi vay, khiến lợi nhuận của nhiều doanh nghiệp lùi sâu và chưa có cơ hội bứt phá. Đơn cử nhóm cá tra, lãi vay của IDI (doanh nghiệp có chi phí lãi vay lớn nhất) quý 3 ở mức 83 tỷ đồng, tăng 43% cùng kỳ; lãi vay 9 tháng lên đến 269 tỷ đồng, tăng 63%.

Mức tăng chi phí lãi vay ở nhóm tôm nhìn chung cao hơn. MPC có chi phí lãi vay 9 tháng gần như gấp đôi cùng kỳ 2022, gần 103 tỷ đồng. Riêng quý 3 là 39 tỷ đồng, tăng 64%. Tương tự, chi phí lãi vay 9 tháng của FMC tăng 73%, lên trên 20 tỷ đồng.

Giá cổ phiếu thu hẹp đà tăng

Nửa đầu năm, giá cổ phiếu nhóm doanh nghiệp thủy sản trên sàn có tốc độ tăng trưởng ấn tượng, bất chấp các yếu tố cơ bản mà cụ thể là kết quả kinh doanh của các doanh nghiệp không hoàn toàn ủng hộ cho xu thế này. Điều này cho thấy, thị trường vẫn còn kỳ vọng về triển vọng hồi phục của nhóm thủy sản trong tương lai.

Song, bước sang quý 3 - giai đoạn đầu của nửa sau năm 2023, kỳ vọng phục hồi của cổ phiếu thủy sản bị lung lay, bắt đầu phân hóa. Một vài cổ phiếu đã trở lại “mặt đất”.

Cổ phiếu MPC tăng nhẹ gần 2% trong nửa đầu năm 2023 song khi bước vào nửa sau, cổ phiếu MPC lại giảm 6%. Tính đến phiên 10/11, MPC giảm gần 3% so với đầu năm.

Cổ phiếu VHC, tính đến 10/11, giảm nhẹ 1% so với đầu năm. Tuy nhiên, VHC có xu hướng trái ngược với MPC, tức giảm giá trong nửa đầu năm 2023 (-7%), nhưng quay đầu tăng trong nửa sau (+6%).

FMC vẫn giữ được xu hướng ổn định từ đầu năm, phản ánh tương đồng với các yếu tố cơ bản của doanh nghiệp. So với đầu năm, FMC tăng khoảng 46%.

Duy Khánh

FILI

|