|

Chỉ số tài chính hé lộ mô hình kinh doanh của SCB

Đại án SCB khiến dư luận bàng hoàng, không phải vì bản chất của việc lừa đảo mà ở quy mô quá lớn và chưa bao giờ hoạt động quản trị ngân hàng lại mong manh và dễ bị trục lợi như vậy. Khi nhìn lại các chỉ số tài chính của SCB, chúng ta có thể rút ra rất nhiều bài học, từ cả góc độ nhà đầu tư và cả người gửi tiền sau này.

Các chỉ số tài chính của các ngân hàng thương mại thường có sự tương đồng rất lớn, do có sự quản lý chặt chẽ của Ngân hàng Nhà nước (NHNN). Do đó, những trường hợp cực đoan trong các chỉ số tài chính sẽ có thể hé mở cho chúng ta rất nhiều về hoạt động kinh doanh thực tế của ngân hàng.

Mô hình kinh doanh truyền thống của ngân hàng liên quan đến việc huy động vốn và cho vay. Để hoạt động kinh doanh có lãi và phát triển bền vững, ngân hàng cần có thể huy động nguồn vốn từ dân cư và doanh nghiệp với chi phí hợp lý, sau đó tìm được những phân khúc khách hàng mục tiêu phù hợp để đảm bảo việc cho vay có thể thu hồi vốn gốc.

Sự bất thường trong các chỉ số tài chính của SCB

Việc huy động vốn đóng vai trò thiết yếu đối với ngân hàng để có nguồn vốn cho vay. Bên cạnh nguồn vốn huy động có kỳ hạn thường với lãi suất cao, ngân hàng có thể huy động nguồn vốn giá rẻ không kỳ hạn. Nguồn vốn không kỳ hạn này thường đến từ việc ngân hàng có khả năng cung cấp các dịch vụ thanh toán và các tiện ích tốt cho các cá nhân và doanh nghiệp. Tỷ lệ nguồn vốn không kỳ hạn trên tổng nguồn vốn sẽ thể hiện những lợi thế của ngân hàng trong hoạt động kinh doanh của mình.

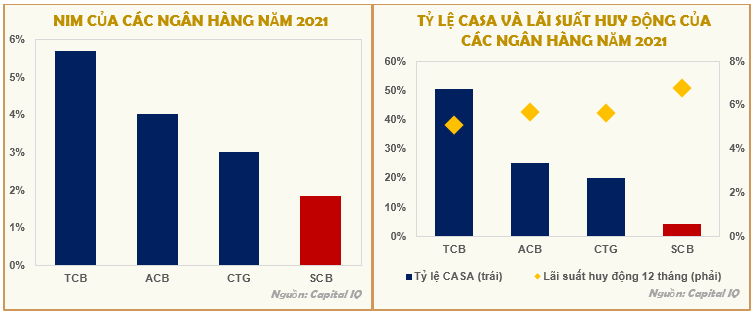

So với các ngân hàng khác, những ngân hàng quốc doanh (như Vietcombank, VietinBank và BIDV) có lợi thế trong việc huy động vốn, do có mức uy tín cao lâu đời. Tỷ lệ CASA của các ngân hàng này dao động từ khoảng 20% với VietinBank và BIDV cho đến hơn 32% của Vietcombank vào cuối năm 2021. Các ngân hàng có tỷ lệ bán lẻ nổi trội như ACB cũng có thể đạt mức CASA rất tốt. Cuối cùng, nhóm các ngân hàng chuyên cho vay theo chuỗi giá trị như Techcombank có mức CASA rất cao khi tiền cho vay của ngân hàng được giải ngân trong hệ thống của ngân hàng đó. Điều này giúp Techcombank có tỷ lệ cho CASA cao hơn hẳn so với các ngân hàng khác.

Trở lại câu chuyện của SCB, chưa đến 5% tiền gửi của ngân hàng này là tiền gửi không kỳ hạn. Điều đó cho thấy phần lớn tiền gửi huy động của ngân hàng là tiền gửi có kỳ hạn. Điều này cũng hàm chứa là các khoản tiền vay của ngân hàng, sau khi được giải ngân, cũng không quay lại hệ thống. Chúng ta có thể kết nối vấn đề này với câu chuyện được cơ quan điều tra công bố trong thời gian vừa qua, khi bà Trương Mỹ Lan dùng các thủ thuật để ngắt truy vết dòng tiền và rút tiền mặt ra khỏi các công ty ma, sau khi được ngân hàng giải ngân.

|

Chênh lệch lãi suất đầu vào đầu ra (NIM) của SCB cũng thấp hơn hẳn so với các ngân hàng khác. Mức NIM trung bình của hệ thống ngân hàng Việt Nam vào khoảng hơn 3.5% vào năm 2021. Các ngân hàng quốc doanh thường có mức NIM thấp hơn so với các ngân hàng thương mại tư nhân cũng có được mức NIM khoảng 3%. Trong khi đó, NIM của SCB chỉ là 1.9%. Đây là mức NIM rất mỏng so với đặc điểm của các ngân hàng thương mại ở Việt Nam. Mức NIM thấp của SCB được giải thích bởi chi phí huy động cao của ngân hàng này so với các ngân hàng khác. Biểu đồ bên dưới cũng cho thấy mức lãi suất huy động của SCB thường cao hơn từ 1 - 1.5% so với mức trung bình của hệ thống ngân hàng. SCB luôn được truyền thông là ngân hàng có lãi suất tiết kiệm 12 tháng cao nhất trong hệ thống, từ đó góp phần giúp SCB huy động nguồn tiền nhàn rỗi muốn lãi suất cao của xã hội.

Bên cạnh chi phí huy động cao, việc tỷ lệ cho vay phần lớn toàn doanh nghiệp của SCB cũng khiến ngân hàng này có mức NIM rất mỏng. Trong bối cảnh các ngân hàng thương mại khác đều dịch chuyển sang mảng bán lẻ trong thập niên qua thì tỷ lệ cho vay doanh nghiệp của SCB gần như chiếm tỷ trọng đại đa số. Đó là các tài liệu phanh phui khiến chúng ta biết thêm được rằng rất nhiều cá nhân vay vốn giá trị lớn ở SCB cũng đều liên quan đến tập đoàn Vạn Thịnh Phát.

Vấn đề đối với những ngân hàng có mô hình kinh doanh không rõ ràng

Bài học từ đại án SCB nhắc nhà đầu tư nên thận trọng với các ngân hàng có chiến lược kinh doanh không rõ ràng, không có một nhóm đối tượng khách hàng mục tiêu cụ thể để phục vụ. Khi đó, dòng tiền huy động của ngân hàng có thể đang được dẫn dắt về các “sân sau” của các tập đoàn chi phối ngân hàng. Hiện tại, các ngân hàng ở Việt Nam đang chủ yếu theo các nhóm chiến lược chính, như sau:

* Nhóm các ngân hàng quốc doanh chủ yếu vẫn tập trung vào các doanh nghiệp và dự án quy mô lớn. Do có lợi thế về chi phí vốn, nhóm các ngân hàng này có nhiều thuận lợi trong việc lựa chọn tệp khách hàng phù hợp.

* Nhóm các ngân hàng tư nhân chuyên cho vay bán lẻ chủ yếu tập trung vào phân khúc khách hàng cá nhân và khách hàng doanh nghiệp vừa và nhỏ. Các ngân hàng trên phân khúc này cũng đa dạng hoạt động tín dụng vào các nhóm nhu cầu khác nhau.

* Nhóm các ngân hàng tư nhân chuyên cho vay doanh nghiệp tập trung vào doanh nghiệp và việc tài trợ trên một chuỗi giá trị và nỗ lực duy trì dòng tiền giải ngân bên trong hệ thống của họ để có thể tạo ra nguồn vốn CASA giá rẻ.

Nhóm ngân hàng còn lại là các ngân hàng không có những chiến lược về khách hàng một cách cụ thể so với các nhóm khách hàng trên nên hoạt động kinh doanh cũng sẽ thiếu sức bền so với các nhóm ngân hàng kể trên. Ngân hàng cũng giống như một doanh nghiệp. Một kết quả kinh doanh bền vững dựa trên những cách làm phù hợp xu thế của thị trường sẽ giúp mô hình kinh doanh của ngân hàng phát triển song hành với nền kinh tế.

Những ngân hàng chỉ tập trung vào hoạt động huy động vốn thường huy động nhờ lãi suất tiền gửi cao từ dân cư. Trong đó, đại bộ phận người gửi tiền là những người có quy mô tài sản từ mức thấp đến dưới trung bình. Chính vì vậy, sự thất bại trong hoạt động của những ngân hàng này có thể tạo ra những hệ lụy rất lớn cho cộng đồng và xã hội. Đặc biệt là khi quy mô của những ngân hàng này lớn như trường hợp SCB thì sẽ tạo ra sự bất ổn rất lớn đối với an toàn của hệ thống.

Việc lựa ngân hàng phù hợp đóng vai trò quan trọng không chỉ đối với các nhà đầu tư cổ phiếu ngân hàng trên sàn chứng khoán mà còn ảnh hưởng rất nhiều đến các quyết định gửi tiền gửi, đặc biệt là các khoản tiền gửi có kỳ hạn dài. Một mô hình kinh doanh bền vững sẽ giúp cho khả năng hoàn trả nợ tiền gửi cho người gởi tiền trở nên chắc chắn hơn.

Lê Hoài Ân, CFA - Đồng Hoàng Hương Liên, HUB

FILI

|