|

Áp lực tỷ giá tạm thời chững lại Áp lực tỷ giá tạm thời chững lại trong ngắn hạn trước động thái chưa vội tăng lãi suất đồng đô la của Fed. Tuy nhiên, sức ép lên tiền đồng vẫn còn đó khi các chuyên gia lo ngại kịch bản phục hồi tăng trưởng, giá dầu và căng thẳng địa chính trị trong năm sau.

Lãi suất đô la Mỹ giữ ở vùng cao tiếp tục là thử thách lớn đối với tiền đồng, bên cạnh giá hàng hóa thế giới. Ảnh minh họa: L.V |

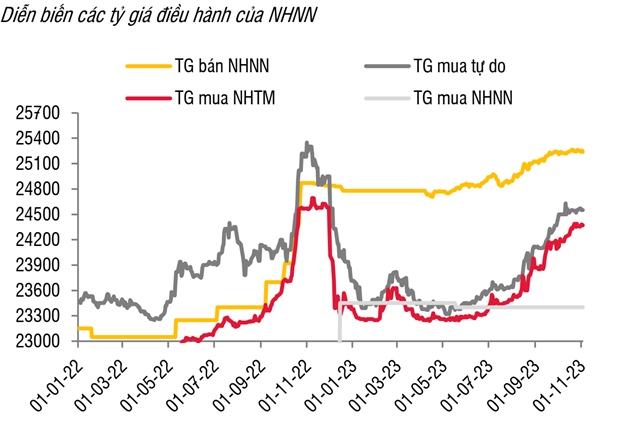

Trong tuần đầu tháng 11, áp lực lên tỷ giá đang dần giảm khi tỷ giá niêm yết ở các ngân hàng thương mại bắt đầu quay đầu. Tại Vietcombank, tỷ giá chào bán ngày 6-11 ở quanh mức 24.500 đồng/đô la Mỹ, giảm nhiệt đáng kể so với đầu tuần trước đó là 24.725 đồng/đô la Mỹ, tức về quanh mức tỷ giá hồi đầu tháng 10. Trong khi đó, tỷ giá trung tâm được Ngân hàng Nhà nước (NHNN) điều chỉnh giảm về mức 24.014, giảm khoảng 83 đồng trên mỗi đô la so với hồi đầu tuần trước.

Báo cáo thị trường tài chính tiền tệ của Công ty chứng khoán SSI công bố ngày 6-11, cũng đánh giá tỷ giá đang dần ổn định trở lại khi có diễn biến hầu như đi ngang trong tuần trước. Tỷ giá liên ngân hàng kết tuần ở vùng 24.570 đồng/đô la, không thay đổi nhiều so với tuần trước đó.

Một trong những lý do đáng kể khiến đồng đô la giảm nhiệt là vì Cục dự trữ liên bang Mỹ (Fed) lần thứ hai trong năm không tăng lãi suất, vẫn giữ lãi suất ở vùng 5,25-5,5% trong bối cảnh thị trường việc làm của Mỹ đang yếu dần, tỷ lệ thất nghiệp tăng và lạm phát giảm, đồng nghĩa với việc các đợt tăng lãi suất vẫn đang phát huy tác dụng. Chỉ số DXY, đo lường sức mạnh đồng đô la Mỹ với rổ ngoại tệ mạnh khác, ngay sau đó cũng quay đầu giảm.

Nguồn: SSI. |

Trong báo cáo về động thái Fed giữ nguyên lãi suất, nhóm phân tích của Công ty chứng khoán Maybank IB Việt Nam (MSVN) đánh giá các lãi suất thị trường, ví dụ như lãi suất trái phiếu chính phủ Mỹ, vẫn tiếp tục tăng theo định hướng chính sách, từ đó giúp Fed không phải điều chỉnh lãi suất điều hành trong lần này. Tuy nhiên, chủ tịch Fed Powell cho biết “vẫn chưa tự tin” rằng đã hành động đủ chặt để kéo lạm phát về mức mục tiêu, nghĩa là tiếp tục bỏ ngỏ khả năng một lần tăng lãi suất nữa trong cuộc họp cuối cùng của năm vào giữa tháng 12 tới đây.

Nhưng lần giữ nguyên lãi suất này đem đến tình huống “dễ thở” hơn cho các quốc gia khác, trong đó có Việt Nam. “Chúng tôi cũng nhận định rằng rất ít khả năng Fed sẽ tăng lãi suất lần nữa. Điều này sẽ giúp hạ nhiệt thị trường ngoại hối ở Việt Nam, tạo điều kiện cho NHNN Việt Nam tiếp tục duy trì chính sách tiền tệ nới lỏng”, báo cáo của MSVN đánh giá.

Thảo luận về cách điều hành chính sách tiền tệ dựa trên diễn biến tỷ giá đang nóng lên trong thời gian gần đây. Nhiều ý kiến lo ngại về việc đảo chiều của chính sách tiền tệ như thời điểm quí 4 năm ngoái, một khi tỷ giá tiếp tục tăng.

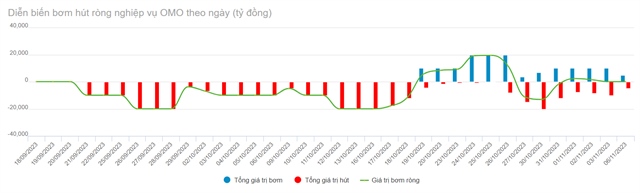

Nhịp độ bơm hút dòng tiền trong hai tháng qua. Nguồn: Vietstock |

Về diễn biến điều hành tỷ giá, một chính sách được nhắc đến nhiều trong thời gian qua là phát hành tín phiếu nhằm hút tiền từ hệ thống, từ đó thu hẹp chênh lệch lãi suất giữa tiền đồng và đô la. Cuối tháng 10 cũng ghi nhận các mức lãi suất liên ngân hàng kỳ hạn qua đêm đến 3 tháng đều tăng mạnh trong bối cảnh NHNN đẩy mạnh phát hành lượng lớn tín phiếu. Tuy nhiên, sau đó nhịp độ “hút tiền” đã giảm dần và duy trì ổn định cho đến hiện nay.

Giữ lãi suất tiền đồng trên thị trường liên ngân hàng ở mức cao đi cùng với lãi suất đô la Mỹ, được đánh giá là một trong những phương án để ổn định tỷ giá. Do đó, trong thời gian tới, các chuyên gia cũng kỳ vọng sẽ tiếp tục duy trì số dư hút ròng để giữ sự chênh lệch này.

Tuy nhiên, lãi suất liên ngân hàng gần đây lại giảm. Theo báo cáo của SSI, trong tuần trước, lãi suất liên ngân hàng kỳ hạn qua đêm hạ nhiệt nhanh chóng và về vùng 1%, tức giảm 30 điểm cơ bản so với tuần trước đó. Theo đó, mức chênh lệch giữa lãi suất tiền đồng và đô la Mỹ kỳ hạn qua đêm qua về mức 400 điểm cơ bản. Trong tuần này sẽ ghi nhận thêm 65.000 tỉ đồng tín phiếu đáo hạn, nghĩa là NHNN có thể sẽ phát hành thêm tín phiếu để hút tiền về.

Về phía NHNN, tại buổi họp báo Chính phủ thường kỳ tháng 10-2023 vào cuối tuần trước, trước câu hỏi về điều hành lãi suất, lãnh đạo NHNN cũng đánh giá lãi suất ngoại tệ của các nước ở mức cao sẽ tạo ra áp lực đáng kể khi mà lãi suất tiền đồng Việt Nam quá thấp. Vì vậy NHNN sẽ tiếp tục điều hành lãi suất phù hợp “trong mối quan hệ với tỷ giá”.

Hiện nay, đa phần các chuyên gia đánh giá NHNN sẽ khó lòng giảm thêm lãi suất trên thị trường, trong bối cảnh mặt bằng lãi suất huy động các nhà băng đã giảm mạnh về dưới mức 6%/năm, nhưng đồng thời cũng chưa đến lúc phải sử dụng công cụ tăng lãi suất, vì dư địa để ổn định tỷ giá từ nay đến cuối năm vẫn còn lớn.

Ông Quản Trọng Thành, Giám đốc khối phân tích Công ty chứng khoán MSVN, bình luận trong năm ngoái, NHNN đã làm tốt việc giữ tỷ giá biến động không quá 3% trong 9 tháng đầu năm. Tuy nhiên, khi thị trường thế giới biến động mạnh sau đó, cơ quan quản lý ngoại hối thì chỉ còn cách sử dụng công cụ tăng lãi suất sau khi đã bán ra ngoại tệ trước đó. Còn năm nay thì lại khác biệt khi dư địa cho hoạt động bán ra ngoại hối bình ổn thị trường là còn nhiều, đặc biệt là khi ở thời điểm cuối năm, nhiều nguồn ngoại tệ đổ về như các thương vụ mua bán sáp nhập, thì sẽ còn bớt áp lực hơn.

Tuy nhiên, nếu nhìn xa hơn, áp lực từ thị trường quốc tế vẫn chưa kết thúc khi mặt bằng lãi suất tại Mỹ thực tế vẫn ở vùng cao. Ngoài ra, câu chuyện của lạm phát cũng là một mối lo lớn.

Theo đó, kịch bản áp lực tỷ giá trong vòng 6-9 tháng tới vẫn ở mức cao. Ngoài ra, Việt Nam sẽ còn chịu ảnh hưởng bởi hai câu chuyện lớn là lạm phát và câu chuyện phục hồi kinh tế không như kỳ vọng. “Kịch bản vẫn chưa định hình được mà cần quan sát kỹ về diễn biến ở Trung Đông hay giá dầu”, ông Thành bình luận thêm.

Theo báo cáo kinh tế Việt Nam tháng 11 của HSBC, mặc dù vẫn có rủi ro tăng, lạm phát nhìn chung được đánh giá là vẫn nằm trong tầm kiểm soát. Khối nghiên cứu HSBC dự báo lạm phát tăng từ mức 2,9% trong quí 3-2023 lên 4% trong quí 4-2023, tức vẫn kỳ vọng lạm phát ở dưới mức trần 4,5% theo kế hoạch đặt ra hồi đầu năm.

“Mặc dù các nước trong khu vực như Indonesia và Philippines, có động thái rục rịch tăng lãi suất, chúng tôi không kỳ vọng NHNN Việt Nam có động thái tương tự vì lạm phát dường như không phải là mối quan ngại cấp bách. Chúng tôi giữ nguyên dự báo lãi suất chính sách ở mức 4,5% cho năm 2023”, HSBC nhận định về hướng đi của chính sách tiền tệ.

Dũng Nguyễn TBKTSG

|