|

VN-Index trở lại vạch xuất phát, tình hình cho vay margin ở các công ty chứng khoán thế nào?

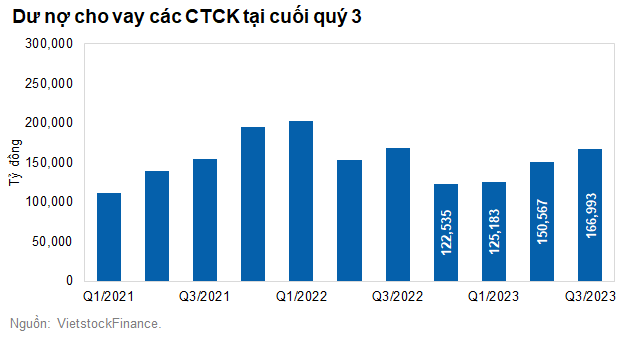

Bất chấp những phiên điều chỉnh mạnh của thị trường chứng khoán (TTCK) vào nửa cuối quý 3, hoạt động cho vay của các công ty chứng khoán (CTCK) vẫn tích cực mở rộng.

Hiệu suất của thị trường trong quý 3 gần như bị thổi bay hoàn toàn bởi những cú sụt mạnh ở các phiên cuối tháng 9, cũng là tháng thị trường biến động mạnh. Chỉ số VN-Index đã điều chỉnh 7%, từ vùng 1,240 điểm về còn 1,154 điểm.

|

Diễn biến của VN-Index từ đầu năm 2023

|

Phiên ngày 25/09, bán tháo diễn ra trên diện rộng, khiến VN-Index có mức giảm điểm mạnh thứ 2 trong năm, bốc hơi gần 40 điểm, trước khi tiếp tục trải qua thêm một phiên xả hàng khác ngay sau đó, khiến thị trường rơi hơn 15 điểm nữa. Kết phiên tháng 9, VN-Index dừng ở mức 1,154.15 điểm.

Trong bối cảnh đó, hoạt động cho vay của các CTCK vẫn tăng trưởng. Theo dữ liệu của VietstockFinance, từ 71 CTCK (tính tới ngày 24/10), dư nợ margin toàn thị trường đã mở rộng thêm 16.4 ngàn tỷ đồng so với cuối quý 2, tương đương tăng 11%. Còn so với đầu năm, các CTCK đã cho vay thêm gần 44.5 ngàn tỷ đồng, tương đương tăng 36%.

Nhóm các CTCK top đầu đóng góp lớn vào xu hướng tăng chung. Ở top 10 CTCK có thị phần môi giới lớn nhất HOSE (chiếm 70% thị phần), dư nợ ghi nhận hơn 100 ngàn tỷ đồng, tức bằng 60% tổng dư nợ toàn thị trường tại cuối quý 3.

Ở top 3 dư nợ lớn nhất, 2 công ty hàng đầu vẫn đang bám đuổi nghẹt thở. Dư nợ của MiraeAsset tại cuối quý 3 là hơn 15.3 ngàn tỷ đồng, SSI hơn 15.2 ngàn tỷ đồng và ngay sau đó là TCBS 12.8 ngàn tỷ đồng.

Công ty có dư nợ thấp nhất trong Top 10 là Chứng khoán VCBS, đạt 5.1 ngàn tỷ đồng.

|

Dư nợ cho vay margin của top 10 CTCK có thị phần môi giới lớn nhất quý 3/2023

Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Nhìn chung, các CTCK trong Top 10 này đều có mức tăng dư nợ đáng chú ý so với đầu năm. Chứng khoán VPS (VPSS) có mức tăng dư nợ lớn nhất, gần 4.6 ngàn tỷ đồng, tương ứng tăng 74%. Chứng khoán SSI giữ vị số 2 về tăng trưởng dư nợ, cho vay thêm hơn 4.2 ngàn tỷ đồng, tăng 38%. Ở vị trí số 3, HSC giải ngân cho vay thêm gần 4 ngàn tỷ đồng, tương ứng tăng 54%. CTCK có mức tăng dư nợ cho vay thấp nhất là Vietcap, cuối quý 3 chỉ ghi nhận tăng thêm 503 tỷ đồng so với đầu năm.

So với cuối quý 2, diễn biến hoạt động cho vay margin lại trái chiều ở một số Công ty. Có 2 CTCK trong top 10 là VPS và KIS thu hẹp dư nợ margin lần lượt 37 tỷ đồng và 181 tỷ đồng. Ngược lại, dư nợ tăng lớn nhất là TCBS và HSC, đều tăng 2.6 ngàn tỷ đồng.

Ngoài top 10 như KBSV, DNSE, SHS, AGR…có sự suy giảm về dư nợ cho vay margin.

Dù hoạt động cho vay margin diễn biến tương đối phân hóa tại cuối quý 3, hoạt động này được kỳ vọng sẽ được hỗ trợ bởi xu hướng lãi suất thấp hơn trong thời gian tới.

“Chúng tôi nhận thấy có mối quan hệ trái chiều giữa lợi suất cho vay và lãi suất tiền gửi, tức là môi trường lãi suất thấp hơn có thể hỗ trợ các công ty chứng khoán có lợi suất tốt hơn”, nhóm phân tích nhận định trong một báo cáo gần đây của VNDirect Research.

VNDirect dự báo trong 6 tháng cuối năm, lợi suất cho vay của ngành có thể cải thiện đáng kể, từ mức 5.6% trong quý 2/2023, do lãi suất tiếp tục giảm kể từ khi NHNN cắt giảm lãi suất chính sách lần thứ 4 vào cuối quý 2/2023.

Song song đó, VNDirect cũng dự báo tổng cho vay ký quỹ toàn thị trường có thể đạt 155-180 ngàn tỷ đồng trong nửa cuối năm 2023, hàm ý mức tăng 10-30% từ mức 140 ngàn tỷ đồng cuối quý 2/2023. Dựa trên tỷ lệ cho vay ký quỹ toàn ngành trên tổng giá trị tài sản niêm yết trong 3 năm gần đây vào khoảng từ 17-20%.

Duy Khánh

FILI

|