|

Yếu tố nào tác động đến PVS, DHA và QNS?

Các công ty chứng khoán (CTCK) khuyến nghị mua PVS dựa trên những lợi thế của doanh nghiệp và kỳ vọng tăng trưởng đến từ mảng xây lắp; mua DHA do doanh nghiệp sở hữu mỏ đá Tân Cang 3 có những lợi thế cạnh tranh nổi trội; mua QNS nhờ hưởng lợi do thiếu hụt nguồn cung đường toàn cầu.

Mua cổ phiếu PVS với giá mục tiêu 39,825 đồng/cp

Theo CTCK Vietcombank (VCBS), giá dầu Brent năm 2023 được dự báo tiếp tục giữ mức 85 đô la Mỹ/thùng - mức cao hơn điểm hòa vốn của các công ty thăm dò và khai thác dầu khí, từ đó sẽ tạo công việc ổn định cho các doanh nghiệp thượng nguồn.

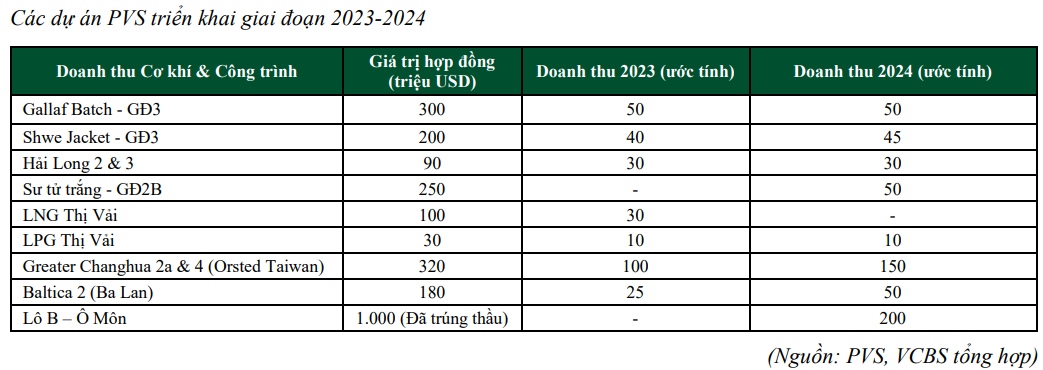

Đối với CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PTSC, HNX: PVS), điểm nhấn cho tăng trưởng trung và dài hạn chủ yếu từ những mảng dịch vụ thế mạnh như mảng cơ khí đóng mới và xây lắp công trình biển (M&C), và mảng dịch vụ kho nổi FSO/FPSO.

Trong đó, mảng cơ khí vẫn là mảng mũi nhọn, theo định hướng của PVS sẽ tập trung các dự án ngoài biển (offshore) cả công trình dầu khí truyền thống và đẩy mạnh tham gia chào thầu các gói thầu thi công điện gió ngoài khơi.

Mặt khác, PVS có thể được hưởng lợi từ Quy hoạch điện VIII do năng lượng tái tạo sẽ đóng góp tỷ trọng ngày càng lớn trong cơ cấu nguồn điện quốc gia - phát triển khoảng 6 GW điện gió offshore đến giai đoạn 2023.

Theo kế hoạch từ Chính phủ, dự án Lô B – Ô Môn dự kiến sẽ có quyết định đầu tư cuối cùng (FID) trong năm 2023, cung cấp khối lượng backlog tiềm năng cho mảng M&C của PVS trong những năm tới.

Trong tháng 7/2023, liên doanh PVS đã trúng gói thầu thi công trị giá trên 1 tỷ USD cho dự án Lô B – Ô Môn. VCBS đánh giá PVS có thể bắt đầu ghi nhận doanh thu lợi nhuận từ dự án này trong năm 2024. Trong đó, PVS kỳ vọng sẽ tiếp tục trúng thêm gói thầu tại dự án này.

Nhìn chung, VCBS vẫn duy trì tích cực với PVS dựa trên những lợi thế của doanh nghiệp và lĩnh vực mảng M&C, các hợp đồng dự án điện gió công trình trên bờ và ngoài khơi vẫn đang cho thấy tình hình khả quan.

Năm 2023, nhóm phân tích dự báo PVS dự kiến đạt doanh thu 17,511 tỷ đồng, lãi sau thuế 1,014 tỷ đồng, cùng tăng 7% so với cùng kỳ, EPS đạt 1,973 đồng/cp.

Từ tiềm năng tăng trưởng trên, VCBS vẫn giữ khuyến nghị mua cổ phiếu PVS với giá mục tiêu 39,825 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu DHA với giá mục tiêu 62,600 đồng/cp

CTCK KB Việt Nam (KBSV) đánh giá, triển vọng ngành đá xây dựng trong giai đoạn 2024-2027 được hỗ trợ mạnh mẽ nhờ đẩy nhanh tiến độ triển khai các dự án đầu tư công trọng điểm và sự hồi phục của khu vực Bất động sản tại khu vực miền Nam.

Nhóm phân tích ước tính sản lượng tiêu thụ đá xây dựng tại khu vực miền Nam trong giai đoạn 2023/2024 – 2026/2027 xấp xỉ 13.5 triệu m3 và sẽ bổ sung thêm 14 triệu m3 nữa trong trung hạn khi giai đoạn 2 và 3 của Sân bay Long Thành được triển khai.

KBSV ưa thích CTCP Hóa An (HOSE: DHA) khi đây là một doanh nghiệp có nền tảng cơ bản tốt, hoạt động trong 1 lĩnh vực ổn định, ít biến động. Cụ thể, sản lượng tiêu thụ đá xây dựng của DHA trong giai đoạn 5 năm vừa qua được duy trì ở mức tốt (trung bình đạt 140% công suất khai thác/ năm).

Đặc biệt, DHA sở hữu mỏ đá Tân Cang 3 có những lợi thế cạnh tranh nổi trội như trữ lượng đá lớn (9 triệu m3 tại thời điểm cuối 2022) và vị trí mỏ đá cách khu vực thi công sân bay Long Thành 25km sẽ giúp giá bán của Tân Cang 3 cạnh tranh hơn các mỏ khác. Ngoài ra, Tân Cang 3 sở hữu loại đá andesit có sức chịu nén tốt, phù hợp để sử dụng làm nguyên liệu cho các công trình yêu cầu bê tông mác cao.

Nhờ vào vị thế trong ngành cũng như là vị trí địa lý thuận lợi để vận chuyển đá tới các công trình, dự án, KBSV kỳ vọng doanh thu của DHA có thể tiếp tục tăng trưởng 14%, 8% trong năm 2024 và 2025.

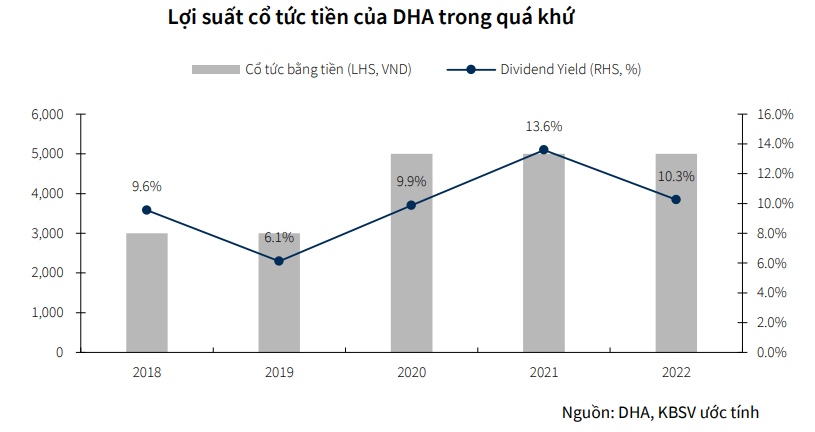

Với kết quả kinh doanh ổn định và tăng trưởng đều đặn, DHA cũng duy trì tỷ lệ trả cổ tức tiền mặt ở mức hàng năm dao động từ 30-50%. Ngày 15/09 tới, DHA sẽ tiến hành chốt quyền cổ đông để nhận cổ tức đợt 1 năm 2023 bằng tiền, với tỷ lệ 30% và KBSV kỳ vọng tỷ lệ cổ tức tiền mặt cả năm là 50%.

Kết luận, KBSV khuyến nghị mua cổ phiếu DHA với giá mục tiêu 62,600 đồng/cp.

Xem thêm tại đây

Mua cổ phiếu QNS với giá mục tiêu 59,300 đồng/cp

CTCK Tiên Phong (TPS) nhận định, giá đường thế giới vẫn duy trì ở mức cao và bắt đầu tăng trở lại được hỗ trợ bởi thông tin như sản lượng cung đường dự kiến giảm do chịu tác động bởi hiệu ứng thời tiết El Nino, các cuộc xung đột địa chính trị kéo dài và xu hướng các nước tăng cường sản xuất nhiên liệu sinh học Ethanol từ mía khi giá dầu tăng cao.

Bên cạnh đó, giá đường sắp tới còn được thúc đẩy bởi thông tin Ấn Độ - quốc gia sản xuất đường lớn thứ hai thế giới, chiếm 20% tổng nguồn cung đường của thế giới niên vụ 2022-2023 sẽ cấm xuất khẩu đường kể từ tháng 10/2023.

Từ những yếu tố trên, nhóm phân tích TPS đánh giá mảng đường của CTCP Đường Quảng Ngãi (UPCoM: QNS) sẽ được hưởng lợi và góp phần gia tăng biên lợi nhuận cho QNS.

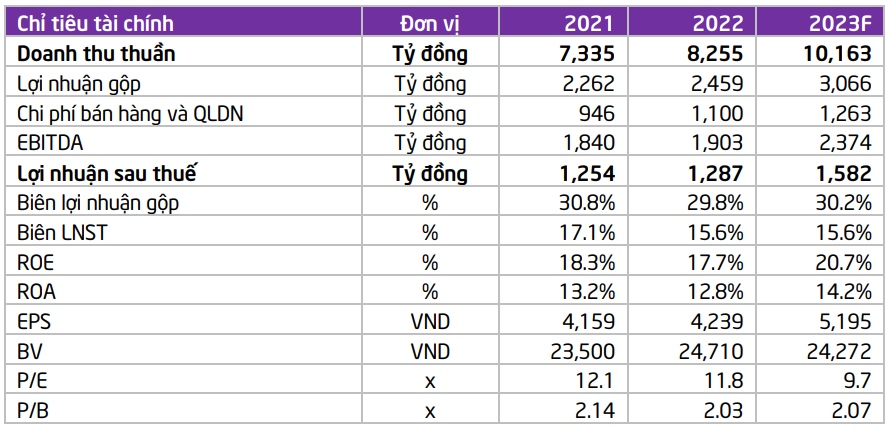

Năm 2023, TPS duy trì triển vọng tăng trưởng tích cực cho QNS với dự phóng doanh thu thuần đạt 10,163 tỷ đồng, tăng hơn 23% so với cùng kỳ. Trong đó, ước tính doanh thu thuần từ mảng đường tăng hơn 79%, mảng sữa đậu nành tăng 5%, lần lượt đạt 3,538 tỷ đồng và 4,520 tỷ đồng.

Biên lãi gộp cả năm 2023 của QNS được kỳ vọng cải thiện lên 30.2% nhờ giá đường tăng và giá đầu vào sữa đậu nành giảm. Sau cùng, dự phóng lãi sau thuế 2023 ở mức 1,582 tỷ đồng, tăng gần 23% so với cùng kỳ.

|

Dự phóng kết quả kinh doanh năm 2023 của QNS

Nguồn: TPS

|

Sau cùng, TPS đưa ra khuyến nghị mua cổ phiếu QNS với giá mục tiêu là 59,300 đồng/cp. Tuy nhiên, cần lưu ý rủi ro từ biến động giá nguyên liệu đậu nành và giá bán đường theo thế giới; rủi ro do biến đổi khí hậu và rủi ro từ dở bỏ chính sách bảo hộ của Chính phủ.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|