|

Tiền gửi khách hàng tăng 43%, HDBank lãi trước thuế 6 tháng 5,484 tỷ đồng

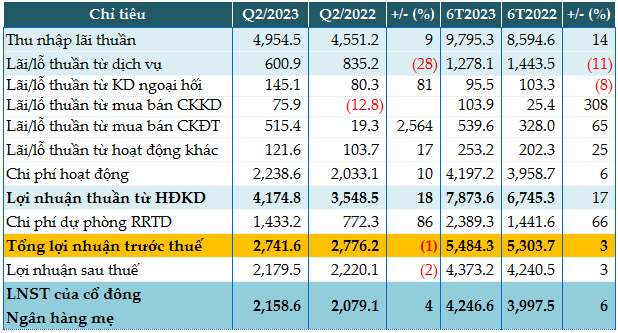

BCTC hợp nhất cho thấy Ngân hàng TMCP Phát triển TPHCM (HDBank, HOSE: HDB) lãi trước thuế 6 tháng đầu năm hơn 5,484 tỷ đồng, tăng 3% so với cùng kỳ năm trước, do tăng mạnh trích lập dự phòng rủi ro.

Trong 6 tháng đầu năm, nguồn thu chính của HDBank tăng 14% so với cùng kỳ, mang về hơn 9,795 tỷ đồng thu nhập lãi thuần.

Lãi từ dịch vụ giảm 11% (còn 1,278 tỷ đồng) và lãi từ kinh doanh ngoại hối giảm 8% (còn gần 96 tỷ đồng).

Các nguồn thu ngoài lãi khác tăng trưởng mạnh như lãi từ mua bán chứng khoán kinh doanh gấp 4 lần cùng kỳ (104 tỷ đồng), lãi từ mua bán chứng khoán đầu tư tăng 65% (540 tỷ đồng), lãi từ hoạt động khác tăng 25% (253 tỷ đồng).

Thêm vào đó, trong nửa đầu năm, Ngân hàng trích hơn 2,389 tỷ đồng để dự phòng rủi ro tín dụng (+66%), do đó HDBank thu được hơn 5,484 tỷ đồng lợi nhuận trước thuế, tăng 3% so với cùng kỳ.

So với kế hoạch 13,197 tỷ đồng lãi trước thuế năm 2023, HDBank thực hiện được 42% sau 2 quý đầu năm.

Tỷ lệ chi phí trên thu nhập (CIR) giảm mạnh từ 36.98% cùng kỳ năm trước xuống 34.77%. Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) đạt 22.01%.

|

Kết quả kinh doanh quý 2 và 6 tháng đầu năm 2023 của HDB. Đvt: Tỷ đồng

|

Tính đến cuối quý 2, tổng tài sản Ngân hàng mở rộng 16% so với đầu năm, lên mức 483,936 tỷ đồng. Trong đó, tiền gửi tại NHNN tăng 31% (14,769 tỷ đồng), tiền gửi tại các TCTD khác gấp đôi đầu năm (80,287 tỷ đồng), cho vay khách hàng tăng 9% (287,355 tỷ đồng).

Ở phía nguồn vốn, tiền gửi khách hàng tăng đến 43% so với đầu năm, ghi nhận hơn 309,645 tỷ đồng, nhờ tiền gửi có kỳ hạn bằng VNĐ tăng mạnh. Tiền gửi và vay Chính phủ, NHNN chỉ còn 30 tỷ đồng so với 10,821 tỷ đồng đầu năm. Tiền gửi các TCTD khác giảm 52% còn 23,760 tỷ đồng.

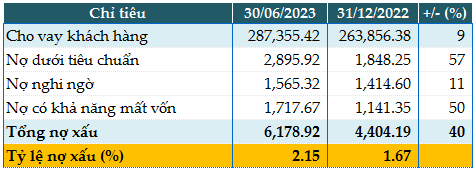

Hòa chung tình hình của cả ngành, tính đến 30/06/2023, tỷ lệ xấu/dư nợ tăng từ mức 1.67% đầu năm lên 2.15%.

|

Chất lượng nợ vay của HDB tính đến 30/06/2023. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

Đến tháng 6/2023, HDBank đã hoàn tất áp dụng toàn diện Basel III - các chuẩn mực quản trị rủi ro quốc tế cao nhất tại Việt Nam hiện nay. Cùng với đó, các chỉ số an toàn hoạt động tại 30/06/2023 của HDBank đều tốt đáng kể so với quy định của NHNN.

Cụ thể, tỷ lệ cho vay so với huy động (LDR) giữ ở mức 70.96%, tỷ lệ an toàn vốn (CAR) hợp nhất đạt 12.3%, tỷ lệ vốn ngắn hạn cho vay trung dài hạn là 11.2%.

"Việc nâng cao các chuẩn mực quản trị rủi ro theo Basel III, cũng như giữ các tỷ lệ an toàn hoạt động tốt hơn các quy định của NHNN là dư địa, năng lực cần thiết để HDBank tiếp tục hướng đến những giá trị tăng trưởng trong thời gian tới, để cùng khách hàng thúc đẩy hoạt động sản xuất kinh doanh, góp phần cùng thúc đẩy nền kinh tế phục hồi mạnh hơn”, ôngKim Byoungho" – Chủ tịch HĐQT HDBank chia sẻ.

Hàn Đông

FILI

|