|

Thị trường cho vay margin “ấm” trở lại?

Hoạt động cho vay của các công ty chứng khoán (CTCK) đã có dấu hiệu cải thiện đáng kể trong quý 2/2023 trong bối cảnh thị trường chứng khoán (TTCK) có sự cải thiện về mặt điểm số cũng như thanh khoản. Tính tới cuối quý 2, dư nợ cho vay tại top 10 CTCK có thị phần môi giới lớn nhất HOSE tăng 20% so với đầu năm.

Trong bối cảnh Ngân hàng Nhà nước (NHNN) có 4 lần hạ lãi suất điều hành, quán tính tăng điểm của TTCK đã được duy trì kể từ cuối tháng 4/2023 đến nay. Mặt bằng lãi suất thấp đã phần nào thu hút dòng tiền trở lại TTCK, xu thế này được kỳ vọng sẽ tiếp tục trong thời gian tới.

Tại một hội thảo trực tuyến gần đây vào ngày 14/07 của quỹ VinaCapital, ông Đinh Đức Minh - Giám đốc đầu tư quỹ đã dẫn thống kê của NHNN, cho thấy tiền gửi cá nhân trong hệ thống ngân hàng đã tăng khoảng 700 ngàn tỷ đồng từ 10/2022 - 04/2023. Ông Minh cho biết, lãi suất huy động trung bình hiện tại giảm khoảng 1.5% so với đầu năm, có ngân hàng còn giảm 2 - 3%. Khả năng một phần tiền gửi trong hệ thống ngân hàng sẽ được rút ra và đi vào các kênh đầu tư khác kỳ vọng có mức sinh lời tốt hơn, trong đó có chứng khoán.

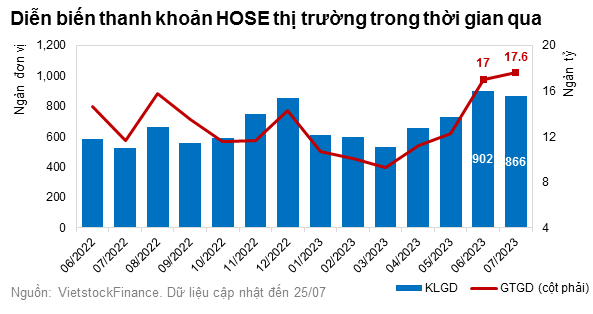

Theo thống kê của VietstockFinance, thanh khoản thị trường cũng bắt đầu cải thiện từ tháng 4. Đại diện ở sàn HOSE, riêng trong tháng 6, khối lượng giao dịch trung bình/phiên đạt hơn 902 triệu đơn vị, tăng 24% so với tháng trước. Đây cũng là khối lượng giao dịch trung bình một phiên cao nhất kể từ tháng 12/2022.

Tính đến ngày 25/07, khối lượng giao dịch trung bình/phiên đạt 866 tỷ đồng, tức bằng 96% con số của tháng 6; trong khi giá trị giao dịch đã vượt qua mức 17 ngàn tỷ đồng của tháng trước, đạt 17.6 ngàn tỷ đồng.

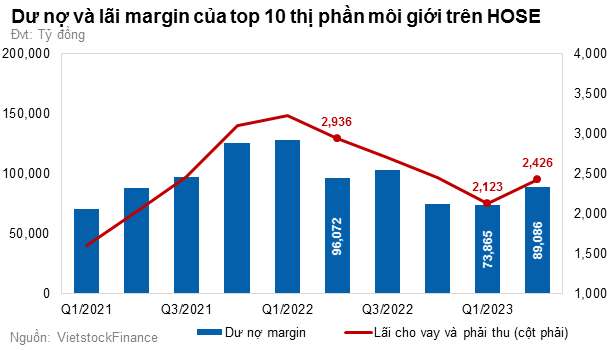

Với xu hướng trên, dư nợ cho vay tại top 10 CTCK có thị phần môi giới lớn nhất HOSE (chiếm 69% thị phần), cũng hồi phục mạnh trở lại, đạt hơn 89 ngàn tỷ đồng cuối quý 2/2023, tương ứng tăng khoảng 20% so với đầu năm. Tuy vậy, so với cuối quý 2/2022, dư nợ cho vay vẫn ở mức thấp hơn khoảng 7%.

Tương tự, lãi từ hoạt động cho vay và phải thu cũng tích cực tăng lên trong quý 2, phá vỡ xu hướng giảm liên tiếp của 5 quý trước đó, đạt 2,426 tỷ đồng, tăng 14% so với quý trước và thấp hơn khoảng 17% so với cùng kỳ năm trước.

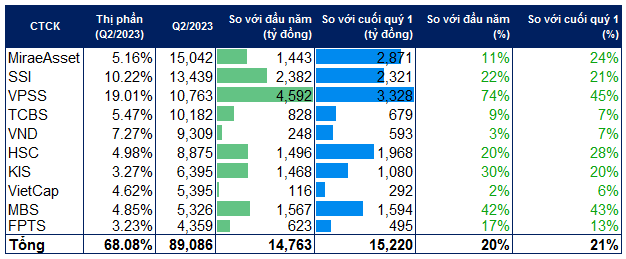

Tất cả các CTCK trong top 10 đều có sự gia tăng về dư nợ margin. Top 3 CTCK có dư nợ margin lớn nhất quý 2/2023 là Chứng khoán Mirae Asset, Chứng khoán SSI và Chứng khoán VPS.

Mirae Asset là CTCK có dư nợ cho vay lớn nhất thị trường với hơn 15 ngàn tỷ đồng, tăng 11% so với đầu năm và 24% so với cuối quý 1. Xếp sau đó là Chứng khoán SSI, dư nợ margin cuối cùng thời điểm đạt hơn 13 ngàn tỷ đồng, tăng hơn 20% so với đầu năm cũng như so với cuối quý 1. Đứng thứ ba trên bảng xếp hạng là Chứng khoán VPS, ghi nhận gần 11 ngàn tỷ đồng dư nợ cho vay cuối quý 2, tương ứng tăng 74% so với đầu năm và tăng 45% so với cuối quý 1. Với mức tăng này, VPS là CTCK có tốc độ tăng cho vay ký quỹ lớn nhất thị trường trong quý 1.

Chứng khoán Vietcap là CTCK có mức thay đổi dư nợ thấp nhất, đạt gần 5,400 tỷ đồng vào cuối quý 2, tăng 116 tỷ đồng (2%) so với đầu năm và tăng 292 tỷ đồng so với cuối quý 1 (6%).

|

Thay đổi dư nợ cho vay của 10 CTCK có thị phần lớn nhất HOSE quý 2/2023

Nguồn: VietstockFinance

|

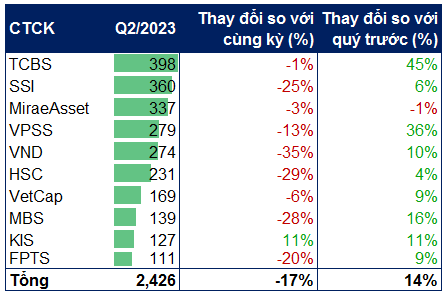

Về lãi cho vay và phải thu, TCBS là CTCK có lãi từ cho vay và phải thu lớn nhất quý 2/2023, đạt 398 tỷ đồng, không cách biệt lớn so với các CTCK xếp sau như SSI (360 tỷ đồng), MiraeAsset (337 tỷ đồng).

Nhìn chung, biến động lãi cho vay và phải thu của các công ty chứng khoán top đầu đều có chung xu hướng giảm so với cùng kỳ. Lãi từ cho vay và phải thu của Chứng khoán VNDIRECT (VND) giảm lớn nhất, 35% so với cùng kỳ; thấp nhất là TCBS, giảm 1%; duy nhất chứng khoán KIS có mức tăng lãi cho vay 11% so với cùng kỳ, đạt 127 tỷ đồng.

Nếu so với quý trước, hầu hết lãi cho vay của top CTCK đều tăng (trừ Mirae Asset giảm nhẹ 1%). Đứng đầu là TCBS, tăng 45% so với quý trước. Thấp nhất là chứng khoán HSC, tăng 4% so với quý 1/2023.

|

Thay đổi lãi vay và phải thu của 10 CTCK có thị phần lớn nhất HOSE quý 2/2023

Nguồn: VietstockFinance

|

Duy Khánh

FILI

|