|

Lãi suất tạo ra cơ hội lớn nhất cho ngành ngân hàng trong nửa cuối năm 2023

Tại hội thảo “Triển vọng ngành ngân hàng năm 2023: Thách thức và cơ hội” được tổ chức chiều 05/07, các chuyên gia cho rằng lãi suất chính là cơ hội cho ngành ngân hàng trong nửa cuối năm, trong khi trái phiếu doanh nghiệp (TPDN) và bất động sản (BĐS) vẫn còn nhiều rủi ro.

Toàn cảnh hội thảo "Triển vọng ngành ngân hàng năm 2023: Thách thức và cơ hội".

|

Kỳ vọng 2 quý cuối năm tươi sáng hơn

Ông Trần Hoài Phương, Giám đốc Khối Khách hàng Doanh nghiệp - HDBank, đánh giá những khó khăn có thể thấy rõ ràng hiện nay như nguy cơ nợ xấu tăng lên, doanh nghiệp có thể không trụ được với dòng tiền của họ, một số công ty xuất khẩu không nhận được đơn hàng như trước đây... Tuy nhiên, những khó khăn nhất đã bắt đầu qua đi, hy vọng trong 2 quý còn lại sẽ lạc quan hơn.

Ông Đàm Thế Thái - Phó Tổng Giám đốc HD SAISON nhận định 2 quý vừa qua, có nhiều khó khăn, doanh nghiệp bán lẻ có sự suy giảm về sức mua. Tuy nhiên, từ tuần đầu tháng 6 đến nay đã bắt đầu có sự hồi phục nhẹ. Tôi tin là từ giữa quý 3 có thể nhìn thấy sự tăng tưởng lại và quý này sẽ phản ánh đầy đủ sự tích cực.

Rủi ro về TPDN và bất động sản đối với ngành ngân hàng còn khá lớn

Đánh giá rủi ro đối với thị trường trái phiếu và bất động sản, bà Phạm Liên Hà - Giám đốc nghiên cứu ngành Dịch vụ Tài chính - HSC nhận định BĐS là ngành có tính chu kỳ, ngoài yếu tố về cung cầu và còn phụ thuộc nhiều yếu tố khác như mặt bằng lãi suất, pháp lý, cung tiền, vốn qua kênh tín dụng hay TPDN…

Thời gian trước, giai đoạn 2016-2021 là môi trường “gió thuận” của thị trường này, nhưng từ đầu năm 2022 các yếu tố này đều tạo “cơn gió ngược”.

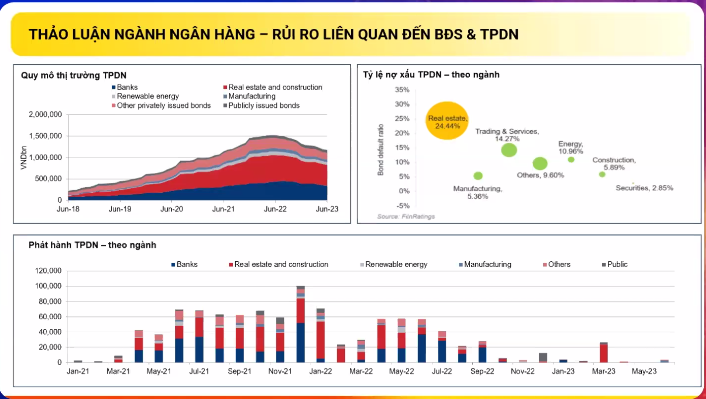

Sau 4 năm tăng trưởng nhanh, kênh trái phiếu trở thành một trong những kênh huy động vốn khá quan trọng cho doanh nghiệp. Khi đồng thời cả tín dụng ngân hàng và phát hành TPDN bị thắt chặt, nhiều doanh nghiệp và nhất là doanh nghiệp bất động sản gặp khó khăn, điều này gây ảnh hưởng tiêu cực lên tăng trưởng của nền kinh tế và gia tăng rủi ro cho ngành ngân hàng.

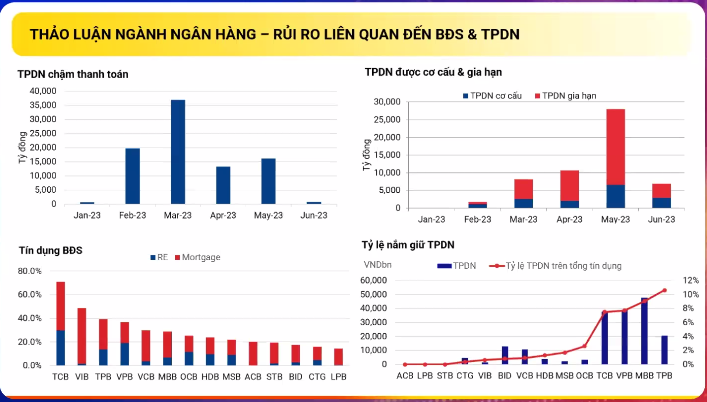

Theo thống kê, tín dụng qua cho vay và đầu tư trái phiếu các dự án bất động sản hiện chiếm khoảng 6% tổng tín dụng, cho vay mua nhà chiếm 15% tổng tín dụng ngân hàng.

Tỷ lệ nắm giữ TPDN trong hệ thống ngân hàng hiện nay là 2.4%. Theo ước tính, từ đầu năm đến nay, có khoảng 97,000 tỷ đồng trái phiếu bất động sản bị quá hạn trả nợ, bao gồm quá hạn trả nợ gốc, quá hạn trả nợ lãi và cả trái phiếu đã được cơ cấu lại kỳ hạn. Con số này chiếm 74% trong tổng số trái phiếu bị quá hạn. Tổng trái phiếu bị quá hạn đang chiếm 12% tổng số dư trái phiếu. Tỷ lệ nợ xấu TPDN nói chung chiếm khoảng 12%, và tỷ lệ nợ xấu của trái phiếu bất động sản chiếm khoảng 24.4%.

Số liệu tính đến giữa tháng 5/2023 cho thấy các doanh nghiệp phát hành trái phiếu thường có cơ cấu vốn bao gồm cả trái phiếu và vay ngân hàng với tỷ lệ chiếm phần lớn là TPDN chiếm khoảng 73%, còn lại vay ngân hàng và các khoản vay khác chiếm 27%. Do đó, kể cả khi ngân hàng không nắm giữ trái phiếu vẫn có thể chịu rủi ro khi doanh nghiệp không trả được nợ trái phiếu, khi đó những doanh nghiệp này cũng không có khả năng trả được nợ ngân hàng.

Tuy nhiên, khi chính sách hỗ trợ, Nghị định 08 ra đời từ tháng 3/2023 đã giúp tổ chức phát hành được thương thảo và gia hạn trái phiếu tối đa 2 năm. Trong 3 tháng (tháng 4, 5, 6), hoạt động cơ cấu, gia hạn trái phiếu đã diễn ra rất tích cực, số trường hợp chậm trả nợ đến hạn trái phiếu đã giảm đáng kể.

Bà Hà cho rằng tỷ lệ doanh nghiệp chậm thanh toán trái phiếu đã đạt đỉnh, từ nay đến cuối năm, hoạt động cơ cấu và gia hạn trái phiếu sẽ tiếp tục sôi động. Đây là điều kiện quan trọng cho doanh nghiệp bất động sản hồi phục, tuy nhiên sự hồi phục này còn phụ thuộc nhiều vào các thủ tục pháp lý có được đẩy nhanh hay không. Chỉ khi pháp lý của các dự án được hoàn thiện, các doanh nghiệp bất động sản mới có thể tiếp tục vay ngân hàng hoặc phát hành trái phiếu, từ đó tiếp tục thực hiện các dự án đang đình trệ hoặc phát triển dự án mới.

Trong kịch bản cơ sản của FiinRating ước tính, tỷ lệ nợ xấu cho ngành ngân hàng do bất động sản tăng thêm khoảng 1.4%, ở kịch bản tích cực tăng thêm 0.4-2%, còn kịch bản tiêu cực là tăng thêm 3.5%.

Các số ước tính này cho thấy rủi ro liên quan đến TPDN và BĐS đối với ngành ngân hàng vẫn còn khá lớn. Tuy nhiên, thời điểm khó khăn nhất đã qua. Trong thời gian tới, mặt bằng lãi suất giảm cũng tạo điều kiện để cho thị trường TPDN có cơ hội hồi phục và chi phí vốn cho các doanh nghiệp bất động sản cũng giảm, tạo điều kiện cho những doanh nghiệp này hồi phục.

Lãi suất là cơ hội lớn nhất cho ngành ngân hàng trong nửa cuối năm

Bà Phạm Liên Hà nhận định cơ hội lớn nhất đối với ngành ngân hàng trong nửa cuối năm là lãi suất. Lãi suất đã giảm tương đối nhanh trong 6 tháng đầu năm và nhất là trong quý 2. Lãi suất điều hành đã giảm mạnh về mức trước đại dịch. Lãi suất liên ngân hàng cũng trở về mức tương đương trước dịch. Mặt bằng lãi suất tiền gửi cũng giảm nahnh trong nửa đầu năm.

Mức lãi suất ảnh hưởng nhiều nhất lên chi phí vốn ngân hàng là lãi suất huy động, đã giảm từ 110-240 điểm cơ bản so với đỉnh cuối tháng 12/2022 và đầu tháng 1/2023. Việc giảm lãi suất đã diễn ra nhanh hơn so với các dự báo trước đây và sẽ giúp mặt bằng chi phí vốn giảm, tạo điều kiện cho ngân hàng tiếp tục giảm lãi suất cho vay, thúc đẩy tăng trưởng kinh tế cũng như tăng trưởng tín dụng trong 6 tháng cuối năm 2023.

Thách thức lớn nhất đối với ngành ngân hàng trong 6 tháng cuối năm và sang những tháng đầu năm 2024, bà Phạm Liên Hà cho rằng rủi ro nợ xấu và áp lực trích lập chi phí dự phòng là lớn nhất.

Thời điểm cuối quý 1, tỷ lệ nợ xấu chính thức tăng lên gần 3%, tỷ lệ nợ xấu gộp gần 5% theo công bố của NHNN. Thông tư 02 hỗ trợ cơ cấu lại thời hạn trả nợ và giảm áp lực trích lập dự phòng, do đó tỷ lệ nợ xấu chính thức sẽ được kiểm soát, nhưng nợ cơ cấu sẽ tăng lên do nhiều khách hàng gặp khó khăn cần ngân hàng hỗ trợ. Do đó, áp lực lên việc trích lập dự phòng vẫn con tương đối cao.

Thứ hai, thị trường bảo hiểm cũng là một thách thức. Kênh bán bảo hiểm là kênh thu phí, đóng góp doanh thu phí khá lớn cho ngân hàng những năm qua. Trước 2022, ngành bảo hiểm nhân thọ nói chung có mức tăng trưởng doanh thu phí cao, từ 25-30%/năm, kênh bancassurance có mức tăng cao hơn mức chung toàn ngành bảo hiểm. Tuy nhiên, mức này đã suy giảm trong năm 2022, và 6 tháng đầu năm 2023 đã có sụt giảm so với cùng kỳ.

Sự sụt giảm này là không thể tránh khỏi, sau giai đoạn tăng nóng và có sai phạm trong kinh doanh bảo hiểm cũng như bán hàng, đã có cơ quan quản lý tăng cường kiểm soát, sức mua và khả năng tài chính của khách hàng cũng giảm so với trước đây, nên nhu cầu mua bảo hiểm cũng giảm. Đây là một trong những thách thức đối với ngành ngân hàng, vì bảo hiểm là một kênh thu phí đóng góp quan trọng đối với ngành ngân hàng.

Hàn Đông

FILI

|