|

Chuyện sở hữu chéo ngành nước

M&A (mua bán và sáp nhập doanh nghiệp) đang là từ khóa khi nhắc tới một số doanh nghiệp hoạt động trong lĩnh vực cung cấp nước sạch. Vì sao doanh nghiệp nước này phải đi mua doanh nghiệp khác cùng ngành?

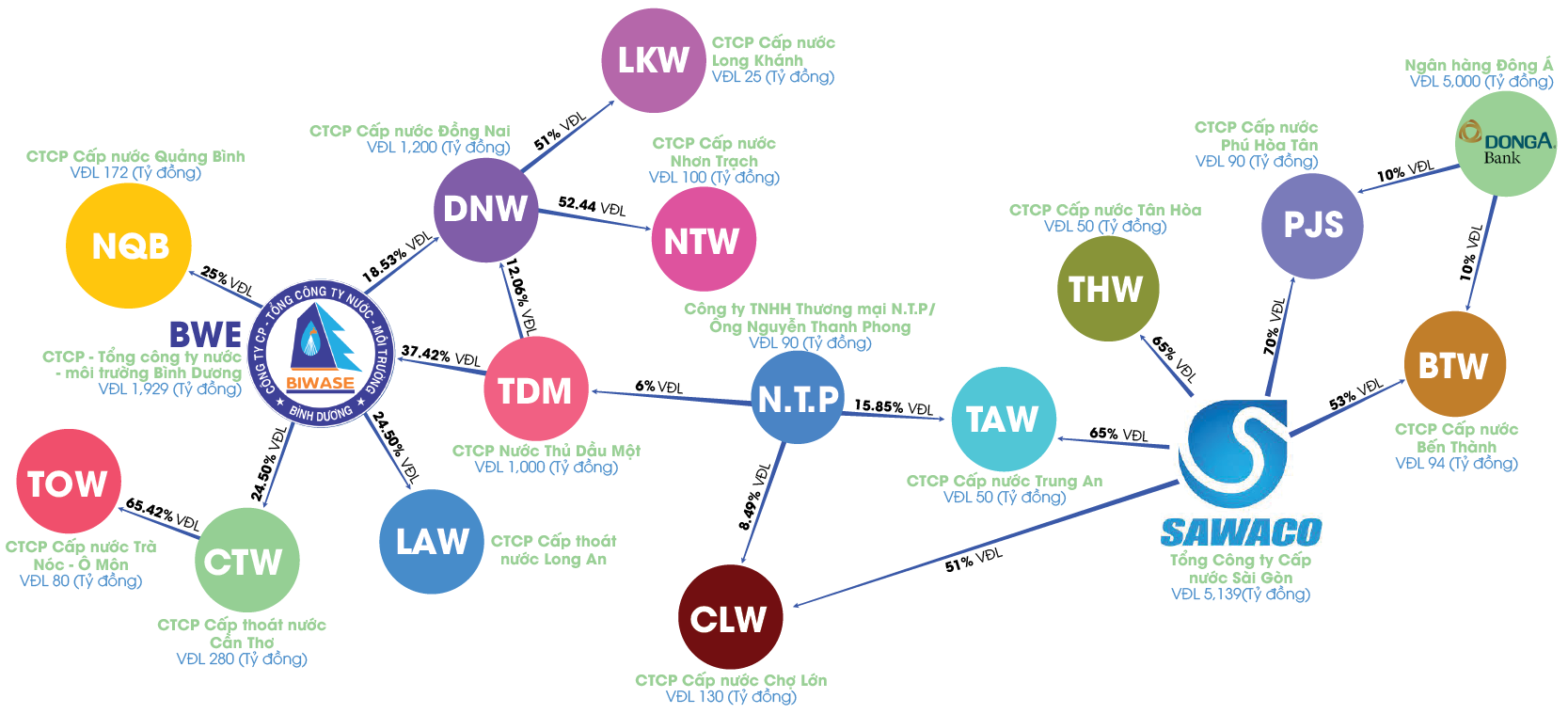

Những mạng lưới sở hữu trong ngành nước

Mạng lưới sở hữu ngành nước của các doanh nghiệp nước trên sàn chứng khoán

Một trong những đơn vị nổi bật trong ngành nước là Công ty TNHH Thương mại N.T.P. Công ty thành lập năm 1999. Vốn điều lệ (tính tới tháng 5/2023) chỉ có 90 tỷ đồng. Tuy nhiên, N.T.P đang góp vốn vào không ít công ty cung cấp nước sạch.

Cụ thể, N.T.P là cổ đông lớn nắm 6% tại Nước Thủ Dầu Một (TDM) và là đơn vị góp vốn vào Cấp nước Chợ Lớn (CLW).

Tại Cấp nước Trung An (TAW), trong tháng 5/2023, N.T.P đã nhận chuyển nhượng 15.85% vốn của TAW từ ông Nguyễn Thanh Phong. Vị này cũng chính là thành viên góp vốn và đại diện pháp luật của N.T.P.

Chuỗi sở hữu chéo ngành nước khởi thủy từ mắt xích N.T.P tiếp tục nối dài khi TDM góp vốn vào Cấp nước Đồng Nai (DNW) và Nước - Môi trường Bình Dương (BWE). Mặt khác, BWE cũng đồng góp vốn vào DNW.

Nói riêng về BWE, Công ty cũng đang mở rộng mạng lướithông qua M&A với một loạt công ty khác. Trong các tháng đầu năm 2023, BWE đã góp vốn vào Cấp thoát nước Long An (LAW), Cấp nước Quảng Bình (NQB), Cấp thoát nước Cần Thơ (CTW).

Ở cùng địa bàn tỉnh Đồng Nai, DNW nắm vốn tại Cấp nước Long Khánh (LKW), Cấp nước Nhơn Trạch (NTW).

|

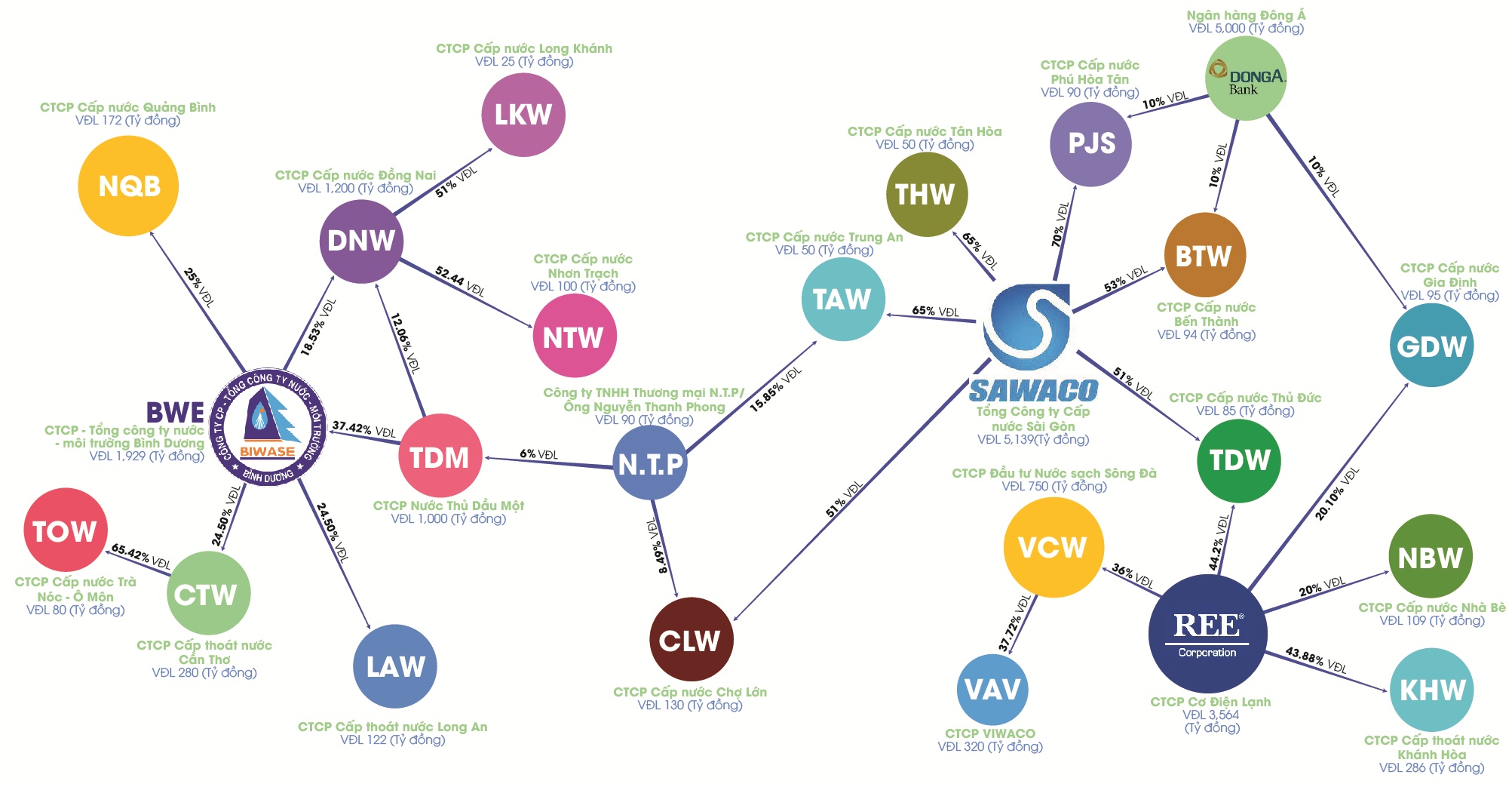

Sở hữu chéo ở nhóm BWE - N.T.P - Sawaco

* Dữ liệu sở hữu tính tới 31/03/2023

|

Tại địa bàn TP.HCM, Tổng Công ty Cấp nước Sài Gòn (Sawaco) là đơn vị phụ trách hoạt động cấp nước. Mạng lưới cấp nước của Công ty bao gồm nhiều công ty như Cấp nước Tân Hòa (THW), Cấp nước Trung An (TAW), Cấp nước Phú Hòa Tân (PJS), Cấp nước Bến Thành (BTW), Cấp nước Nhà Bè (NBW), Cấp nước Gia Định (GDW), Cấp nước Thủ Đức (TDW)…

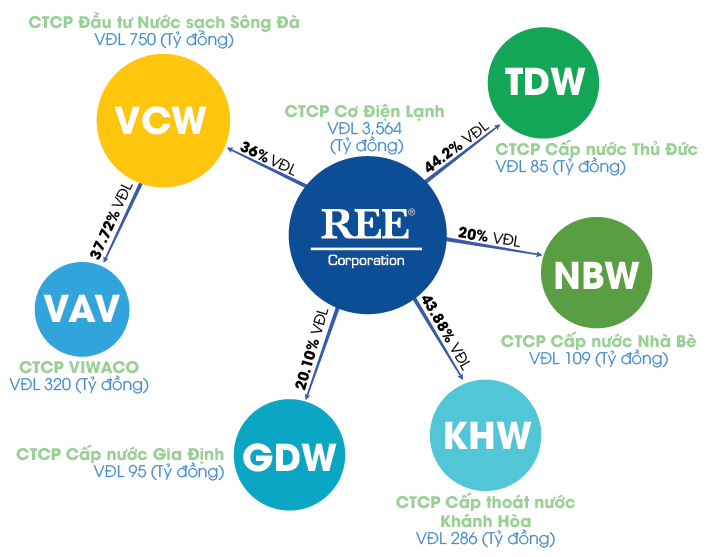

Định hướng ngành nước là một trong những ngành trọng tâm. CTCP Cơ - Điện Lạnh (REE) có sở hữu ở hàng loạt công ty con của Sawaco như TDW, NBW, GDW. Ở địa phương khác, REE góp vốn vào Đầu tư Nước sạch Sông Đà (VCW), Cấp thoát nước Khánh Hòa (KHW).

|

Các công ty nước thuộc mảng nước của REE

Nguồn: Báo cáo thường niên 2022 của REE

|

Đặc biệt, Ngân hàng Đông Á cũng góp mặt trong chuỗi sở hữu ngành nước khi đồng thời sở hữu 10% vốn của PJS, GDW và BTW.

|

Mạng lưới ngành nước của các nhóm Sawaco - BWE - REE - N.T.P

* Dữ liệu sở hữu tính tới 31/03/2023

|

Trong chuỗi sở hữu ngành nước, cũng phải kể tên một mắt xích nổi bật là CTCP DNP Holdings (DNP) - đơn vị từng góp vốn vào Cấp nước Cà Mau (CMW), LAW, NQB thông qua công ty con Đầu tư ngành nước DNP. Tuy nhiên, nhóm DNP đã thoái vốn khỏi CMW, LAW và NQB trong năm 2023.

Hiện tại, Công ty vẫn còn đầu tư vào nhiều doanh nghiệp nước như Cấp thoát nước Bình Thuận, Cấp thoát nước Tây Ninh (WTN), Nước sạch Bắc Giang (BGW)…

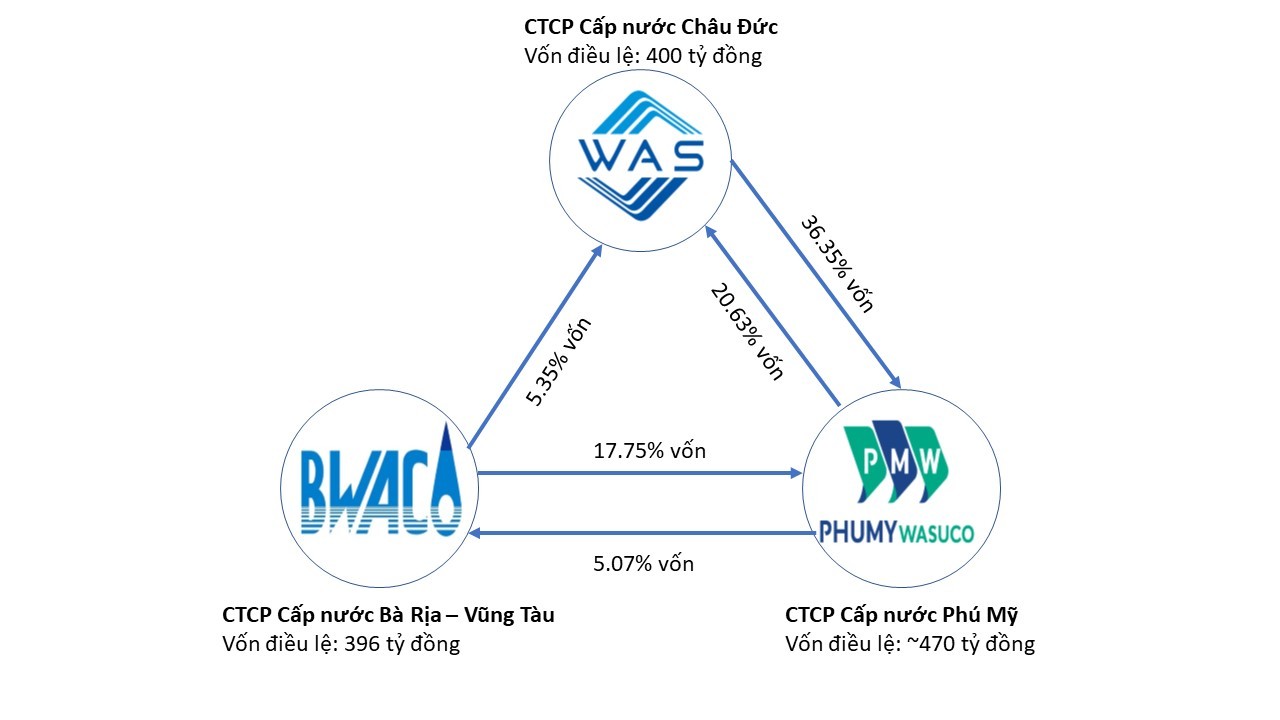

Ở địa bàn Bà Rịa - Vũng Tàu, Cấp nước Bà Rịa - Vũng Tàu (BWS), Cấp nước Phú Mỹ (PMW) và Cấp nước Châu Đức tạo thành một tam giác sở hữu chéo.

|

Tam giác sở hữu chéo của 3 công ty nước ở thị trường Bà Rịa - Vũng Tàu

* Dữ liệu sở hữu tính tới 31/03/2023

|

Vì sao tồn tại sở hữu chéo ngành nước?

Ngành nước có đặc thù là mỗi tỉnh thành chỉ có một vài doanh nghiệp cấp, phân phối nước sạch và đa số đều chịu sự quản lý của UBND tỉnh, thành phố đó nên rất khó để các doanh nghiệp nước có thể mở rộng xây dựng nhà máy sang các địa phương khác.

Mặt khác, suất đầu tư của các nhà máy nước sạch tăng mạnh trong các năm gần đây và thời gian thu hồi vốn rất lâu cũng là yếu tố quan trọng khiến doanh nghiệp tìm đến động lực tăng trưởng từ M&A.

Cụ thể, các doanh nghiệp xử lý và phân phối nước thường đầu tư nhà máy xử lý nước ban đầu với công suất lớn nhưng thường mất nhiều thời gian để vận hành tối đa công suất bằng cách liên tục phát triển mở rộng đường ống phân phối đến các hộ dân cư và các doanh nghiệp sản xuất. Trong thời gian đầu vận hành, các doanh nghiệp thường chịu chi phí khấu hao lớn, ảnh hưởng lớn biên lợi nhuận gộp.

Do đó, góp vốn vào một doanh nghiệp Nhà nước cấp và phân phối nước sạch sẽ dễ dàng, đồng thời, Công ty đi M&A cũng sẽ được thừa hưởng mạng lưới cấp nước có sẵn tại địa phương.

Xét một trường hợp cụ thể, bức tranh toàn cảnh sẽ rõ nét hơn. BWE là doanh nghiệp nước nổi bật với loạt M&A trong năm 2023. Địa bàn hoạt động của BWE liên tục mở rộng trong những năm gần đây.

Năm 2020, Công ty chỉ hoạt động ở tỉnh Bình Dương, huyện Chơn Thành (Bình Phước). Tới năm 2021, Công ty mở rộng tới huyện Hớn Quản (Bình Phước) và một phần TP.HCM như phường Linh Trung - quận Thủ Đức (nay là TP. Thủ Đức).

Năm 2022, địa bàn hoạt động của Công ty tiếp tục mở rộng tới Củ Chi - TP.HCM, tỉnh Đồng Nai (sau khi trở thành cổ đông chiến lược của DNW) và tỉnh Cần Thơ (sau khi góp vốn vào CTW).

Chưa hết, BWE đặt kế hoạch mở rộng sang một số thị trường khác như Long An và Quảng Bình, đi kèm với đó là động thái mua LAW và NQB.

Lợi nhuận ngành nước phụ thuộc vào 3 yếu tố: Giá bán, sản lượng tiêu thụ và tỷ lệ thất thoát nước. Nước sạch là mặt hàng trong diện quản lý giá. Do đó, Công ty không thể tăng theo ý muốn.

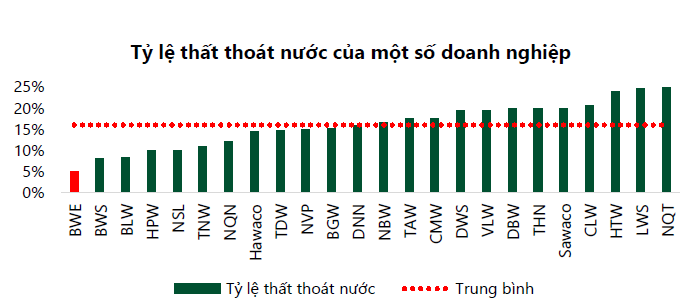

Theo thống kê của VCBS, tỷ lệ thất thoát nước của BWE ở mức thấp nhất trong nhóm.

Nguồn: VCBS

|

Rõ ràng khi dư địa đã hết, biến số duy nhất mà BWE có thể tăng là sản lượng. Khi sản lượng ở thị trường sẵn có đạt mức cực đại thì cách duy nhất là mở rộng thị trường.

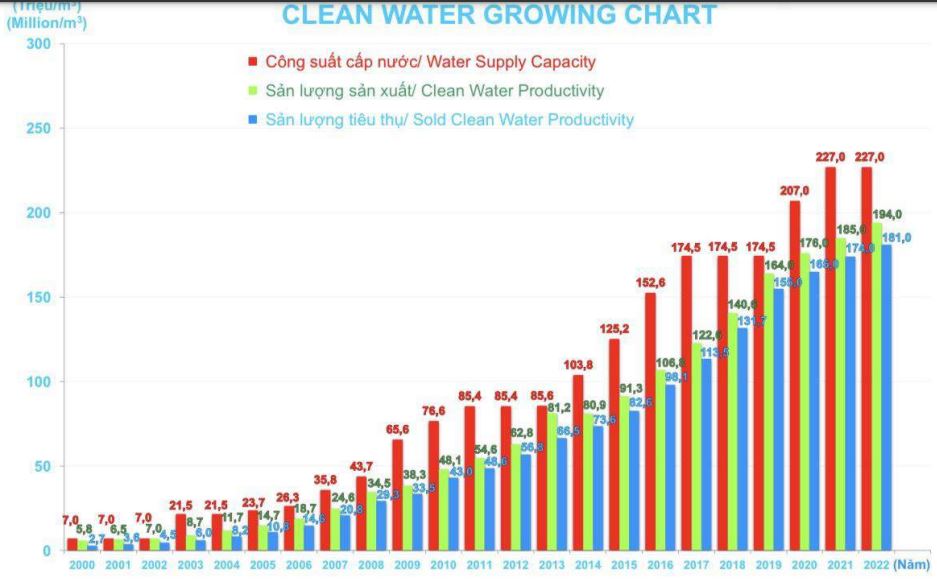

Nhìn lại quá trình hoạt động kinh doanh của BWE, công suất cấp nước của Công ty có xu hướng tăng trong giai đoạn từ 2000 - 2023. Tuy vậy, có một số thời điểm, công suất của Công ty bị chững lại như 2000 - 2003, 2011 - 2013, 2017 - 2019 và gần đây nhất là 2021 - 2022. Khi công suất cấp nước chững lại, doanh nghiệp đứng trước thách thức phải sớm mở rộng thị trường để duy trì động lực tăng trưởng.

|

Công suất cấp nước và sản lượng nước của BWE

Nguồn: Báo cáo thường niên BWE

|

Tựu trung lại, từ trường hợp của BWE, có thể hiểu phần nào lý do mà các doanh nghiệp nước góp vốn vào các doanh nghiệp nước khác.

Chí Kiên

FILI

|