|

Chờ hiệu quả của giảm lãi suất điều hành

Chính sách giảm lãi suất điều hành quyết liệt gần đây của Ngân hàng Nhà nước được cho là sẽ hỗ trợ tích cực nền kinh tế và doanh nghiệp vượt qua giai đoạn khó khăn. Tuy nhiên, cũng có ý kiến cho rằng hiệu quả của giải pháp này vẫn có những hạn chế nhất định trong bối cảnh hiện nay.

Thị trường kỳ vọng việc Ngân hàng Nhà nước giảm lãi suất tái cấp vốn và tái chiết khấu trong hai tháng liên tiếp sẽ tạo hiệu ứng lan tỏa tới lãi suất cho vay. Ảnh: N.K

|

Quyết liệt kéo giảm lãi suất

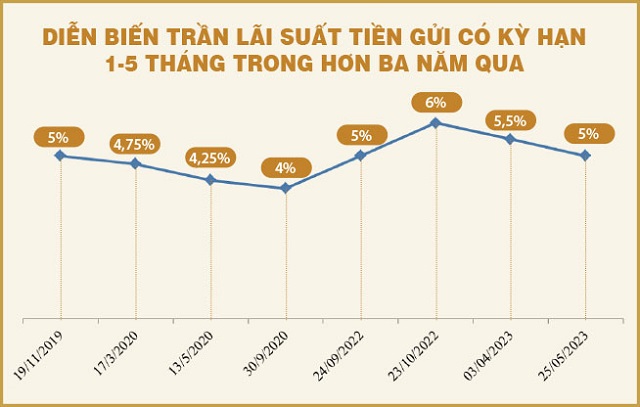

Sau phát biểu của Thống đốc Ngân hàng Nhà nước (NHNN) về việc sẽ cân nhắc giảm thêm lãi suất điều hành chưa đến hai tuần, NHNN đã hiện thực hóa chủ trương này khi ban hành quyết định giảm lãi suất điều hành vào ngày 23-5-2023. Lần giảm này nhắm vào những lãi suất chủ chốt có tính lan tỏa cao như: trần lãi suất tiền gửi có kỳ hạn dưới sáu tháng giảm 0,5 điểm phần trăm xuống 5%; lãi suất tái cấp vốn và lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng giảm 0,5 điểm phần trăm xuống tương ứng 5% và 5,5%.

Đây là lần giảm lãi suất điều hành thứ 3 liên tiếp của NHNN chỉ trong vòng hơn hai tháng qua. Trước đó, vào giữa tháng 3, NHNN đã giảm 1 điểm phần trăm lãi suất tái chiết khấu và lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với tổ chức tín dụng; giảm 0,5 điểm phần trăm trần lãi suất cho vay ngắn hạn bằng tiền đồng đối với các lĩnh vực ưu tiên.

Tiếp đó, vào cuối tháng 3, nhà điều hành lại giảm 0,5 điểm phần trăm lãi suất tái cấp vốn, trần lãi suất tiền gửi dưới sáu tháng và trần lãi suất cho vay ngắn hạn bằng tiền đồng đối với các lĩnh vực ưu tiên.

Như bài viết “Cơ sở nào để giảm thêm lãi suất điều hành?” trên KTSG số ra ngày 18-5-2023 đã chỉ ra, có khá nhiều yếu tố hiện tại hỗ trợ cho một bước nhấn giảm thêm lãi suất điều hành. Đó là áp lực lạm phát dường như đã qua giai đoạn đỉnh cao, nguồn cung ngoại tệ dồi dào vừa giúp tỷ giá ổn định vừa giúp NHNN bơm thêm thanh khoản tiền đồng qua kênh mua ngoại tệ, cho đến những khó khăn nội tại như kinh tế giảm tốc, tăng trưởng tín dụng chậm, nguy cơ nợ xấu gia tăng… đều khiến các cơ quan quản lý phải hành động quyết liệt hơn.

Sau động thái giảm lãi suất điều hành mới nhất của NHNN, hầu hết các ngân hàng thương mại đã điều chỉnh lãi suất tiền gửi, không chỉ đối với các kỳ hạn dưới sáu tháng để về đúng mức trần theo quy định, mà lãi suất các kỳ hạn từ sáu tháng trở lên cũng được kéo xuống nhằm giữ chênh lệch lãi suất giữa kỳ hạn ngắn và kỳ hạn dài trong giới hạn phù hợp. Thống kê cho thấy lãi suất niêm yết cao nhất hiện nay chỉ là 8,5%/năm ở kỳ hạn 12 tháng tại một số ít ngân hàng.

Hiệu quả chính sách

Chính sách giảm lãi suất điều hành quyết liệt của NHNN được cho là sẽ hỗ trợ tích cực nền kinh tế và doanh nghiệp vượt qua giai đoạn khó khăn. Tuy nhiên, cũng có ý kiến cho rằng hiệu quả của giải pháp này vẫn có những hạn chế nhất định trong bối cảnh hiện nay.

|

Với mục tiêu khôi phục lại kho dự trữ ngoại hối trong năm nay, tận dụng nguồn cung ngoại tệ dồi dào và tỷ giá ổn định, NHNN có thể lựa chọn tăng cung tiền lớn hơn từ kênh mua ngoại tệ và bơm thêm tiền đồng vào nền kinh tế.

|

Thứ nhất là thực trạng khó khăn, thiếu hụt đơn hàng xuất khẩu của nhiều doanh nghiệp thời gian qua chịu tác động từ chuỗi cung ứng, thương mại toàn cầu co hẹp, khi nhu cầu tiêu dùng của nhiều đối tác thương mại lớn của Việt Nam giảm mạnh do tăng trưởng kinh tế chậm lại hoặc đứng trước rủi ro suy thoái, ảnh hưởng bởi lạm phát leo thang và lãi suất tăng mạnh.

Vì vậy, tăng trưởng kinh tế của cả nước nói chung và của các doanh nghiệp xuất, nhập khẩu nói riêng sẽ phụ thuộc nhiều hơn vào khả năng phục hồi kinh tế, chính sách tiền tệ của các nước này.

Thứ hai, đối với hoạt động sản xuất, kinh doanh trong nước, sự suy giảm thời gian qua là do nhu cầu tiêu dùng trong nước suy giảm, khi người lao động bị mất việc làm, giảm thu nhập trong khi chi phí ngày càng gia tăng, lãi suất cho vay vẫn duy trì ở mức cao. Không ít doanh nghiệp hiện nay không còn động lực để đầu tư, mở rộng hoạt động sản xuất chừng nào chưa nhận thấy những triển vọng lạc quan hơn trong nền kinh tế.

Một số khác lại không đủ khả năng, điều kiện để tiếp cận các khoản vay mới. Do đó, nhu cầu vay vốn trong nền kinh tế hiện nay rất thấp, ở cả mảng sản xuất, kinh doanh lẫn tiêu dùng.

Thứ ba, dù chính sách tiền tệ gần đây có tín hiệu nới lỏng trở lại thông qua giảm lãi suất, nhưng thực tế tăng trưởng tín dụng và cung tiền vẫn bị kiểm soát chặt chẽ. Nếu như tín dụng phần nào bị ảnh hưởng bởi yếu tố khách quan là do nhu cầu vay vốn trong nền kinh tế thấp như đã nói ở trên, thì cung tiền lại thuộc về ý chí của nhà điều hành trước những lo ngại về lạm phát.

Là một nền kinh tế đang phát triển và có độ mở cao, đồng bản tệ nói riêng và thị trường ngoại hối nói chung dễ bị tổn thương và chịu tác động không nhỏ bởi xu hướng thương mại, đầu tư quốc tế, cũng như chính sách tiền tệ của các nước lớn. Cộng thêm tâm lý thường xuyên bị ảnh hưởng và kỳ vọng lạm phát luôn thường trực, dễ hiểu vì sao nhà điều hành luôn thận trọng với biến số lạm phát và cố kiểm soát chỉ tiêu này theo mục tiêu đề ra mỗi năm, do đó có chính sách quản lý chặt chẽ cung tiền.

Nhưng cũng vì vậy mà trong một số thời điểm đã khiến nền kinh tế rơi vào tình trạng tắc nghẽn thanh khoản, luồng luân chuyển vốn bị ảnh hưởng và gây lãng phí nguồn lực.

Giải pháp bổ sung

Trước tình thế này, Chính phủ và NHNN có thể sử dụng thêm những công cụ, chính sách khác nhằm hỗ trợ sát sườn cho nền kinh tế, bên cạnh việc giảm lãi suất điều hành liên tiếp từ giữa tháng 3 đến nay.

Về ảnh hưởng bởi các đối tác thương mại, Thủ tướng Chính phủ đã có Công điện 470/CĐ-TTg ngày 26-5-2023, giao Bộ Công Thương chủ trì cùng Bộ Ngoại giao, các bộ, ngành liên quan thực hiện hiệu quả các Hiệp định Thương mại Tự do (FTA) đã ký kết; đẩy mạnh đàm phám, ký kết các hiệp định, cam kết, liên kết thương mại mới, trong đó có FTA với Israel và với các đối tác khác (UAE, MERCOSUR) để đa dạng hóa thị trường, sản phẩm, chuỗi cung ứng, tích cực tìm thị trường đầu ra cho sản phẩm, hàng hóa của Việt Nam, nhất là những mặt hàng có thế mạnh, tiềm năng, lợi thế.

Cũng tại công điện này, Thủ tướng yêu cầu NHNN quyết liệt chỉ đạo ngân hàng thương mại hạ lãi suất, rà soát các gói tín dụng 40.000 tỉ đồng (hỗ trợ lãi suất 2% cho doanh nghiệp, hợp tác xã, hộ kinh doanh nằm trong chương trình phục hồi, phát triển kinh tế) và 120.000 tỉ đồng (cho vay ưu đãi để phát triển nhà ở xã hội, nhà ở công nhân, cải tạo, xây dựng lại chung cư cũ) với các điều kiện cho vay kịp thời, thuận lợi, thông thoáng, linh hoạt, khả thi, hợp lý hơn…

Về phần mình, Thống đốc NHNN mới đây cũng ban hành Chỉ thị 02 về tăng cường công tác tín dụng và triển khai chính sách cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn theo quy định tại Thông tư 02 ngày 23-4-2023.

Đây sẽ là những giải pháp kỳ vọng giúp các doanh nghiệp đang gặp khó khăn vẫn có thể tiếp cận các khoản vay mới, từ đó có cơ hội phục hồi sản xuất, kinh doanh. Khi hoạt động của các doanh nghiệp khôi phục trở lại, thị trường lao động sẽ phát triển tốt hơn, cùng với yếu tố lãi suất cho vay giảm về mức phù hợp sẽ giúp cầu tiêu dùng tăng nhanh hơn. Đến lượt mình, cầu tiêu dùng tăng trưởng quay trở lại tác động tích cực lên nền kinh tế nói chung và hoạt động của các doanh nghiệp nói riêng.

Về câu chuyện cung tiền, với những đánh giá và dự báo lạm phát đã qua đỉnh, có thể giúp nhà điều hành an tâm và tự tin với chính sách nới lỏng cung tiền hơn. Với mục tiêu khôi phục lại kho dự trữ ngoại hối trong năm nay, tận dụng nguồn cung ngoại tệ dồi dào và tỷ giá ổn định, NHNN có thể lựa chọn tăng cung tiền lớn hơn từ kênh mua ngoại tệ và bơm thêm tiền đồng vào nền kinh tế. Dĩ nhiên, đây không phải là lựa chọn và công cụ duy nhất của nhà điều hành nếu muốn thực thi định hướng này.

Thụy Lê

TBKTSG

|