|

Warren Buffett sẽ đánh bại thị trường trong các thời kỳ suy thoái?

Nguy cơ suy thoái kinh tế ở Mỹ và triển vọng Fed tăng lãi suất một lần nữa đã thúc đẩy các nhà đầu tư mua cổ phiếu phòng thủ và đi theo tỷ phú Warren Buffett.

Các nhà đầu tư đang lo lắng về một cuộc suy thoái sắp xảy ra ở Mỹ và tìm cách vượt qua nó. Có một vài ý tưởng đang thịnh hành đó là mua cổ phiếu phòng thủ, cổ phiếu Nhật Bản và mua cổ phiếu công ty do vị tỷ phú 92 tuổi này đứng đầu.

Các chuyên gia tài chính và nhà đầu tư cá nhân cho rằng cổ phiếu Berkshire Hathaway Inc. có chênh lệch giá đáng kể và họ đánh cược rằng tập đoàn này sẽ có hiệu quả vượt trội hơn thị trường chứng khoán Mỹ, theo khảo sát mới nhất của Markets Live Pulse.

Nhà đầu tư tin rằng Warren Buffett có thể giúp họ chiến thắng suy thoái

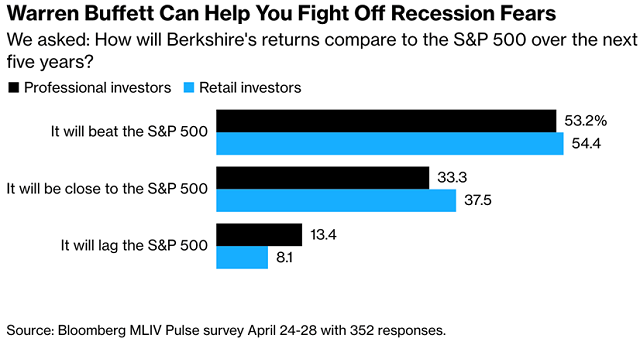

Hơn một nửa trong tổng 352 người tham gia khảo sát tin tưởng rằng lợi nhuận của Berkshire trong 5 năm tới sẽ đánh bại chỉ số S&P 500. Cuộc khảo sát diễn ra ngay trước cuộc họp cổ đông tuần này của tập đoàn.

Những người tham gia khảo sát đang giữ niềm tin vào năng lực đầu tư huyền thoại của ông Buffett trong bối cảnh các nhà kinh tế đánh giá có 65% khả năng Mỹ sẽ bước vào suy thoái trong năm tới, và có vẻ như đây là thời điểm mà nguyên tắc giá trị của vị tỷ phú sẽ phát huy tác dụng.

Lợi nhuận trong tương lai đang là vấn đề đè nặng lên tâm lý của các nhà đầu tư, đặc biệt là khi Fed tìm cách tăng lãi suất, có lẽ là lần cuối cùng trong chu kỳ hiện tại, vào ngày 03/05.

Những người tham gia khảo sát cho rằng cổ phiếu phòng thủ sẽ tăng giá tốt hơn cổ phiếu công nghệ trong những tháng tới sắp tới, một điềm báo tốt cho Berkshire vì ông Buffett có khả năng sẽ tránh mua cổ phiếu công nghệ do mức định giá cao gần đây.

Theo 80% nhà đầu tư, mua cổ phiếu với giá thấp hơn giá trị của chúng, điều mà ông Buffett và người cố vấn Benjamin Graham luôn tán thành, sẽ là di sản lớn nhất của chủ tịch Berkshire.

Lịch sử cho thấy niềm tin của nhà đầu tư không đặt nhầm chỗ: Cổ phiếu của Berkshire mang lại mức lãi gộp hàng năm 9.5% trong suốt quý đầu tiên kể từ đầu thiên niên kỷ này, cao hơn mức lợi nhuận 6.5% của S&P.

Để nâng cao lợi nhuận của Berkshire, tỷ phú Buffett gần đây đã đến thăm Nhật Bản. Phần lớn nhà đầu tư đồng ý với ông rằng cổ phiếu Nhật Bản sẽ mang lại giá trị, với 50% số người được hỏi nói rằng nó sẽ cho hiệu suất vượt trội hơn cổ phiếu Mỹ. Cổ phiếu Nhật Bản mang lại tỷ suất thu nhập tiềm năng là 5.8%, so với khoảng 5.3% của S&P. Ngoài ra, thị trường cổ phiếu Mỹ phải đối mặt với ít nhất một đợt tăng lãi suất nữa. Trong khi đó, cổ phiếu Nhật Bản được hưởng lợi từ chi phí đi vay thấp, do quốc gia này kiểm soát được đường cong lợi suất.

Một câu hỏi khác có thể được đưa ra trong đại hội đồng cổ đông tuần này là về “núi” tiền mặt khổng lồ của Berkshire.

Tập đoàn này có gần 130 tỷ USD tiền mặt vào năm ngoái, đủ để mua hầu hết công ty thuộc S&P 500 một cách riêng lẻ hoặc kết hợp bằng tiền mặt hoàn toàn. Bản thân ông Buffett từng thừa nhận quy mô của Berkshire có thể cản trở hiệu suất của chính họ, song những người tham gia khảo sát của MLIV Pulse dường như không lo ngại vì điều đó.

Kim Dung (Theo Bloomberg)

FILI

|