|

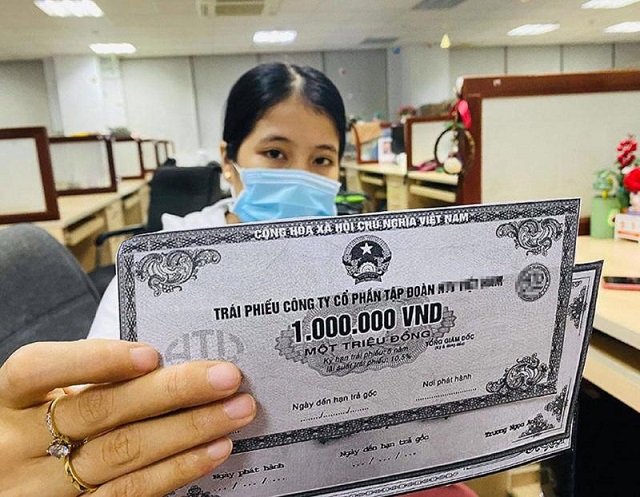

Yếu tố tiên quyết khi lựa chọn đầu tư vào trái phiếu doanh nghiệp

Dù có tốc độ tăng trưởng bình quân 46% trong 5 năm qua, quy mô thị trường trái phiếu doanh nghiệp (TPDN) Việt Nam chỉ chiếm khoảng 15% GDP, thấp hơn nhiều so với các quốc gia khác trong khu vực như Malaysia (56% GDP), Singapore (38% GDP), Thái Lan (25% GDP).

Kênh dẫn vốn quan trọng

Theo nghiên cứu của chuyên gia kinh tế TS. Cấn Văn Lực, từ nay đến năm 2030, mỗi năm Việt Nam cần khoảng 700,000 - 1 triệu tỷ đồng vốn trung dài hạn. Nguồn vốn này không bao gồm phần vốn tín dụng từ ngân hàng. “Vì vậy, kênh huy động vốn qua thị trường trái phiếu là vô cùng quan trọng, vấn đề là điều tiết thị trường TPDN như thế nào để phát triển lành mạnh hơn’’, ông Lực cho biết.

Không chỉ đáp ứng nhu cầu vốn cho doanh nghiệp, sự phát triển của thị trường trái phiếu doanh nghiệp còn tạo ra một loại hình đầu tư hấp dẫn cho nhà đầu tư cá nhân chuyên nghiệp, lẫn chưa chuyên nghiệp trên thị trường, bên cạnh các sản phẩm đầu tư truyền thống.

Nửa đầu năm nay, thị trường TPDN chưa thể sớm sôi động trở lại. Trong tháng 1/2023, thị trường chỉ chứng kiến duy nhất một đợt phát hành trái phiếu doanh nghiệp riêng lẻ với giá trị chỉ bằng 0.5% cùng kỳ năm ngoái. Trong bối cảnh nhiều đơn vị xin lùi thời hạn thanh toán, đã có nhiều doanh nghiệp thực hiện mua lại trái phiếu trước thời hạn. Đơn cử, tháng 2/2023, CTCP Tập đoàn Gelex (GEX) công bố mua lại 150 tỷ đồng trái phiếu trước hạn. Cụ thể, Gelex đã chi 45,4 tỷ đồng để mua lại trái phiếu có mã BONDGEX/2020.01. Đây là lô trái phiếu có kỳ hạn 3 năm, đáo hạn vào ngày 22/7/2023 với khối lượng phát hành 200 tỷ đồng, khối lượng còn lại là 11,7 tỷ đồng. Ngày 17/2, CTCP Đầu tư Bất động sản Đông Dương công bố một loạt giao dịch mua lại trái phiếu trước hạn. Cụ thể, từ 31/12/2022 – 6/2/2023, công ty đã mua lại trước hạn một phần 5 mã trái phiếu. Các trái phiếu này có kỳ hạn 48 tháng, sẽ đáo hạn vào tháng 3/2024 và lãi suất 12%/năm. Tổng giá trị mua lại theo mệnh giá là 400 tỷ đồng, theo đó, giá trị trái phiếu còn lại là 800 tỷ đồng... Trước đó, tháng 11/2022, Masan đã phát hành thành công 1,700 tỷ trái phiếu cho các nhà đầu tư chuyên nghiệp để mua lại trước hạn các trái phiếu đáo hạn tháng 08/2023.

Cẩn trọng khi lựa chọn doanh nghiệp phát hành trái phiếu

Nhà đầu tư nên chọn mua trái phiếu của các doanh nghiệp hàng đầu đã có lịch sử phát triển trong nhiều năm, năng lực tài chính vững chắc được chứng minh qua uy tín hồ sơ tín dụng, khả năng tạo ra dòng tiền bền vững và không phụ thuộc vào chu kỳ của thị trường. Với lợi thế không phụ thuộc vào chu kỳ, dư địa tăng trưởng rộng, lựa chọn đầu tư vào các doanh nghiệp tiêu dùng bán lẻ được đánh giá khả quan.

Đơn cử, trong báo cáo mới đây của IFR - thành viên Sở giao dịch Chứng khoán London - hồ sơ tín dụng của Masan được đánh giá là mạnh.

Việc Masan phát hành ra công chúng và đăng ký giao dịch trên Sở Giao dịch Chứng khoán hướng đến khắc phục khiếm khuyết của hình thức phát hành riêng lẻ. Minh bạch thông tin của doanh nghiệp phát hành là điều kiện tiên quyết cho thị trường trái phiếu lành mạnh, khi nhà đầu tư tham gia đều được cung cấp đầy đủ thông tin và ý thức mức độ rủi ro của sản phẩm.

Tháng 11/2022, Masan Group đã giải ngân thành công 600 triệu USD từ các ngân hàng quốc tế. Được sắp xếp bởi BNP Paribas, Credit Suisse, HSBC và Standard Chartered Bank, khoản vay hợp vốn được bảo lãnh phát hành và thu hút 37 tổ chức tài chính quốc tế đăng ký vượt mức. Khoản vay có lãi suất 2.9%, cộng với lãi suất tham chiếu SOFR, tương đương lãi suất 6.7% mỗi năm. Không chỉ có giá trị lớn, lãi suất ưu đãi mà khoản tín dụng này còn có thời hạn 5 năm, dài hơn so với thời hạn 3 năm của khoản vay được thực hiện vào năm 2020 – thời điểm 2020 môi trường lãi suất thấp hơn.

Với năng lực tài chính vững chắc và dòng tiền mạnh, tính đến tháng 12/2022, tổng gốc và lãi mà Masan đã thanh toán trong năm 2022 là 11,237 tỷ đồng, trong đó tổng giá trị nợ vay dài hạn đã thanh toán sớm trước hạn là 4,752 tỷ đồng.

Nguồn vốn mạnh và lợi nhuận từ hoạt động sản xuất kinh doanh được công ty sử dụng hiệu quả, tái đầu tư để mở rộng hệ thống, nghiên cứu phát triển sản phẩm cũng như đẩy mạnh đầu tư vào các lĩnh vực mang lại tăng trưởng. Năm 2022, The CrownX (công ty hợp nhất mảng tiêu dùng – bán lẻ của Masan) đạt doanh thu 56.221 tỷ đồng vào năm 2022, tăng 5.2% so với năm 2021 (so sánh trên cơ sở chuẩn hóa, loại bỏ tác động của dịch COVID-19). Trong bối cảnh nhiều chuỗi bán lẻ thu hẹp hoạt động, chuỗi WinMart+ của Masan đã đầu tư mở mới 730 siêu thị mini trong năm 2022. Việc mở rộng điểm bán hàng loạt cho thấy Masan đã xây dựng thành công mô hình bán lẻ có lợi nhuận, tạo đà thúc đẩy tăng trưởng năm 2023.

Theo dự báo sơ bộ, trong năm tài chính 2023, doanh thu thuần hợp nhất của Masan ước tính sẽ từ 90,000 tỷ đồng-100.000 tỷ đồng, tăng trưởng 18% - 31% so với mức 76,189 tỷ đồng trong năm 2022.

FILI

|