|

VNDirect dự báo Hòa Phát tiếp tục lỗ trong quý 1

Trong báo cáo cập nhật mới nhất, CTCK VNDirect dự báo Hòa Phát tiếp tục ghi nhận kết quả kinh doanh ảm đạm trong nửa đầu năm 2023, nhưng sẽ hồi phục mạnh trong nửa cuối năm.

Kế hoạch năm 2023 thận trọng

Theo kế hoạch của ban lãnh đạo, doanh thu và lợi nhuận sau thuế của Hòa Phát năm 2023 lần lượt là 150,000 tỷ đồng (tăng 6.1% so với cùng kỳ) và 8,000 tỷ đồng (giảm 5.7% so với cùng kỳ). Các chuyên viên phân tích VNDirect cũng lưu ý 2022 là năm đầu tiên sau 10 năm, Hòa Phát không hoàn thành kế hoạch lợi nhuận sau thuế được Đại hội cổ đông giao. Trong giai đoạn 2012-2021, Hòa Phát thường xuyên vượt kế hoạch lợi nhuận sau thuế với mức trung bình là 47%.

Do đó, VNDirect cho rằng kế hoạch kinh doanh năm 2023 được lập trên cơ sở thận trọng của ban lãnh đạo Công ty, đặc biệt trong bối cảnh giá nguyên liệu đầu vào biến động và nhu cầu thép yếu như hiện nay.

Nhìn về phía trước, các chuyên viên dự báo sản lượng tiêu thụ thép năm 2023 của Hòa Phát sẽ giảm 8% so với cùng kỳ và sau đó phục hồi mạnh 15% trong năm 2024.

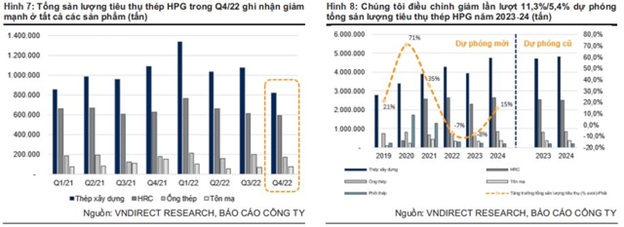

Theo xu hướng của ngành thép Việt Nam, sản lượng tiêu thụ của Hòa Phát trong quý 4/2022 chỉ đạt 1.75 triệu tấn, giảm 31% so với cùng kỳ và 12% so với quý trước đó. Trong đó, mức bán hàng giảm ở tất cả nhóm sản phẩm, cụ thể là thép xây dựng giảm 24.9% so với cùng kỳ, HRC giảm 5.9%, tôn mạ giảm 49% và ống thép giảm 2.9%.

Mặc dù tăng trưởng sản lượng tiêu thụ thép xây dựng của Hòa Phát năm 2022 vượt trội so với toàn ngành, VNDirect vẫn điều chỉnh dự phóng sản lượng bán hàng trong năm 2023 xuống 3.9 triệu tấn, giảm 8.3% so với cùng kỳ và thấp hơn 16.8% so với dự phóng trước đó.

Các lò cao được kỳ vọng vận hành trở lại trong quý 2/2023

Hòa Phát mới chỉ vận hành trở lại 1 trong 4 lò cao tại Hải Dương từ ngày 27/12/2022. Do đó, sản lượng sản xuất của Công ty vẫn thấp trong 2 tháng đầu năm 2023, đạt 809 ngàn tấn (giảm 42% so với cùng kỳ).

Hiện tại, công ty vẫn còn 3 lò cao đang đóng và chưa có kế hoạch cụ thể cho việc vận hành trở lại. Điều này đồng nghĩa nhu cầu kỳ vọng trong ngắn hạn với các sản phẩm thép vẫn thấp.

VNDirect kỳ vọng 3 lò cao còn lại sẽ bắt đầu hoạt động trở lại từ tháng 5/2023 và tăng dần hiệu suất hoạt động lên 90% kể từ tháng 9/2023. Do đó, sản lượng sản xuất thép thô của Hòa Phát năm 2023 sẽ đạt 7.16 triệu tấn (giảm 5% so với cùng kỳ).

Tăng trưởng lợi nhuận ròng sẽ được cải thiện trong quý 3/2023

VNDirect cho rằng lợi nhuận ròng của Hòa Phát vẫn ghi nhận mức thấp trong nửa đầu năm 2023, trước khi tăng trưởng tích cực trở lại từ quý 3/2023.

Các chuyên viên phân tích đề cập tới 3 yếu tố giúp Hòa Phát hồi phục mạnh: Sản lượng tiêu thụ thép tăng trở lại từ mức thấp của nửa cuối năm 2022, biên lợi nhuận gộp cải thiện khi giá nguyên liệu đầu vào giảm và dự phóng giảm giá hàng tồn kho thấp hơn, cải thiện lỗ ròng chi phí tài chính khi lỗ tỷ giá giảm mạnh.

Theo diễn biến giá hàng hóa giao ngay (bao gồm giá thép, quặng sắt, than cốc và thép phế), VNDirect ước tính biên EBITDA của Hòa Phát trong quý 1/2023 thấp hơn 1.8 điểm phần trăm so với quý 4/2022.

Với nhu cầu yếu, VNDirect lo ngại khả năng chuyển rủi ro tăng giá nguyên liệu đầu vào của Hòa Phát sang phía người tiêu dùng cuối cùng. Bên cạnh đó, hiệu suất vận hành nhà máy thấp trong nửa đầu năm 2023 cũng sẽ tác động tới biên lợi nhuận của Công ty.

Do đó, các chuyên viên phân tích dự phóng lợi nhuận ròng của Công ty có thể vẫn âm trong quý 1/2023.

Vũ Hạo

FILI

|