|

Trái chiều trong cơ cấu thu nhập ngân hàng 2022

Dù vẫn theo đuổi mục tiêu đa dạng hóa nguồn thu, nhưng tăng trưởng tín dụng mạnh đã giúp thu nhập từ lãi tiếp tục đóng vai trò trụ cột, tốc độ tăng mạnh nhất trong cơ cấu thu nhập ngân hàng năm qua.

Thu nhập chính tăng mạnh hơn thu ngoài lãi

2022 là năm khó lường đối với nền kinh tế. Các dự báo thay đổi liên tục khi có quá nhiều yếu tố tác động từ cả bên trong lẫn bên ngoài. Đây cũng là năm đầu tiên hồi phục sau dịch, trên cơ sở tăng trưởng kinh tế và kiểm soát lạm phát, tín dụng được xem là một trong những kênh dẫn vốn chủ lực khi các kênh khác gặp khó khăn.

Số liệu từ Ngân hàng Nhà nước (NHNN) cho thấy, tín dụng năm 2022 tăng trưởng 14.5%, cao hơn hạn mức đặt ra đầu năm. Tuy nhiên, mức này vẫn thấp hơn so với hạn mức sau khi được điều chỉnh tăng trong những tháng cuối năm. Cũng nhờ phải đảm bảo cân đối đủ nguồn vốn để cấp tín dụng, giữ ổn định mặt bằng lãi suất, hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên, đã giúp thu nhập chính của các ngân hàng tăng trưởng mạnh, trong khi thu nhập ngoài lãi lại có chiều hướng suy giảm rõ rệt.

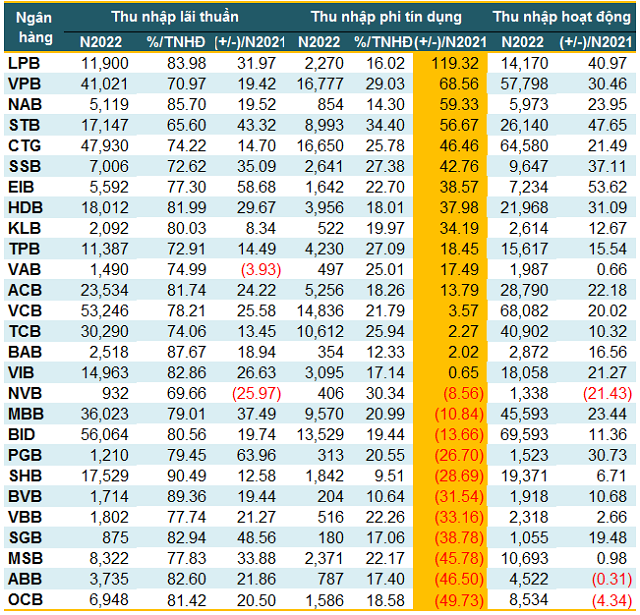

Dữ liệu từ VietstockFinance ghi nhận, tổng lợi nhuận trước thuế của 27 ngân hàng đạt 246,218 tỷ đồng, tăng 34% so với năm 2021 nhờ thu nhập lãi thuần tăng 23%, đạt 428,401 tỷ đồng và chi phí dự phòng rủi ro tín dụng giảm nhẹ 1%, còn 120,100 tỷ đồng.

VietABank (VAB, -4%) và NCB (NVB, -26%) là 2 ngân hàng có thu nhập lãi thuần tăng trưởng âm, trong khi các ngân hàng còn lại tăng trưởng bình quân 27% so với năm trước. PGB (+64%) tăng trưởng nguồn thu chính mạnh nhất, kế đến là Eximbank (EIB, +59%).

Thu nhập chính tăng 23% trong khi thu nhập ngoài lãi chỉ tăng 11% so với năm trước, ghi nhận 124,489 tỷ đồng; 11/27 ngân hàng có thu nhập ngoài lãi sụt giảm với mức giảm bình quân 30%.

Ở chiều ngược lại, LPB là ngân hàng tăng trưởng nguồn thu phi tín dụng mạnh nhất, gấp 2.2 lần năm trước khi thu về 2,270 tỷ đồng. Xếp ngay sau đó là VPBank (VPB, +69%) và NAB (+59%).

|

Cơ cấu thu nhập của các ngân hàng năm 2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

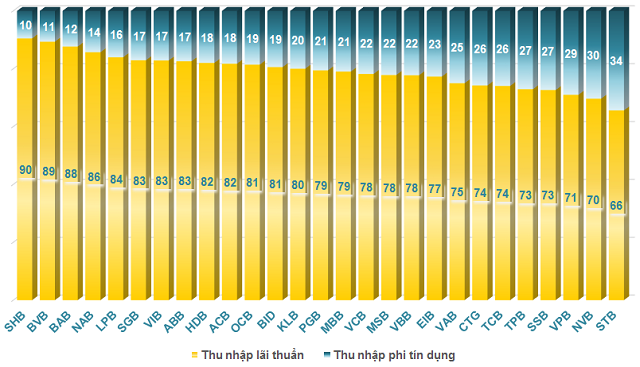

Thu từ lãi tăng trưởng mạnh nhất trong cơ cấu thu nhập

Thu nhập lãi thuần vẫn chiếm tỷ trọng cao trong cơ cấu thu nhập của các ngân hàng, bình quân đạt 66 - 90%. Một số ngân hàng cho thấy rõ sự phụ thuộc vào tín dụng khi tỷ trọng này cao hơn 85% như SHB (90.49%), BVB (89.36%), BAB (87.67%).

Dù thu nhập lãi thuần giảm gần 4%, chỉ còn 1,490 tỷ đồng, nhưng VAB tăng trưởng thu ngoài lãi đến 17.49%, thu về 497 tỷ đồng.

NCB giảm gần 26% thu nhập lãi thuần (còn 932 tỷ đồng), đồng thời thu ngoài lãi cũng giảm gần 9% (còn 406 tỷ đồng).

|

Tỷ lệ thu nhập tín dụng và phi tín dụng trong thu nhập hoạt động ngân hàng năm 2022 (Đvt: %)

Nguồn: VietstockFinance

|

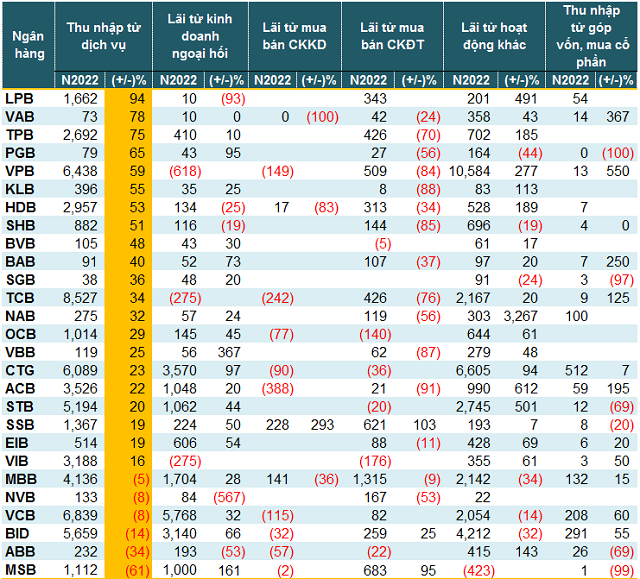

Thu dịch vụ và thu khác làm trụ đỡ, thua lỗ từ chứng khoán

Tổng thu nhập phi tín dụng tại các ngân hàng chiếm 124,489 tỷ đồng, tăng 11% so với năm trước. Thu nhập dịch vụ vẫn chiếm tỷ trọng chính trong cơ cấu nguồn thu phi tín dụng. Có 21/27 ngân hàng tăng trưởng thu nhập từ dịch vụ.

LPB là ngân hàng tăng trưởng thu từ dịch vụ mạnh nhất, được 1,662 tỷ đồng với mức tăng 94% so với năm trước.

Dù VAB chỉ thu về 73 tỷ đồng từ dịch vụ, nhưng số này đã tăng 78% so với năm 2021, nhờ tăng dịch vụ thanh toán 70% (40.2 tỷ đồng) và dịch vụ ủy thác gấp 5.8 lần (12.7 tỷ đồng).

Chiếm tỷ trọng cao thứ hai trong cơ cấu thu ngoài lãi là thu nhập khác, dù đây là nguồn thu tăng trưởng mạnh nhất với tốc độ 49%, nhờ ghi nhận thu từ nợ đã xử lý rủi ro hoặc thu thanh lý tài sản cố định…

NAB là ngân hàng có tốc độ tăng trưởng thu nhập khác cao nhất, đạt 303 tỷ đồng, gấp 33.6 lần năm trước. ACB thu về 990 tỷ đồng thu nhập khác, gấp 7.1 lần. Còn tại Sacombank (STB) khoản mục này gấp 6 lần, thu được 2,745 tỷ đồng.

VPBank là ngân hàng có khoản lãi từ hoạt động khác cao nhất, đến 10,584 tỷ đồng, gấp 3.8 lần năm trước. Tăng trưởng mạnh nhờ thu từ công cụ tài chính phái sinh khác tăng 65% (2,838 tỷ đồng) và khoản thu nhập khác 6,005 tỷ đồng (năm trước chỉ có 354 tỷ đồng). Đồng thời, Ngân hàng còn phát sinh thu từ hoạt động bán nợ 340 tỷ đồng.

Điều đáng nói là dù không chiếm tỷ trọng cao trong cơ cấu thu nhập, nhưng trong năm trước đó, thị trường hứng khởi với đầu tư chứng khoán và các ngân hàng cũng bội thu từ nguồn này. Sang đến năm 2022, ngân hàng thua lỗ nhiều, hòa chung sự ảm đạm của thị trường chứng khoán.

Như trường hợp của ABB, lỗ từ mua bán chứng khoán kinh doanh 57 tỷ đồng và chứng khoán đầu tư lỗ 22 tỷ đồng, trong khi năm trước có lãi lần lượt 249 tỷ đồng và 203 tỷ đồng. ACB cũng báo lỗ từ mua bán chứng khoán kinh doanh 388 tỷ đồng trong khi năm trước lãi 450 tỷ đồng…

|

Cơ cấu thu nhập phi tín dụng của các ngân hàng năm 2022 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

Đa phần các chuyên gia đều dự báo, trong bức tranh đi xuống của chu kỳ bất động sản và triển vọng kém tích cực của xuất khẩu, thu nhập lãi của ngành ngân hàng sẽ tăng trưởng chậm lại do tác động từ tăng trưởng tín dụng. Tuy nhiên, sẽ có sự phân hóa giữa các ngân hàng. Trong ngắn hạn, môi trường lãi suất cao hiện tại vẫn sẽ giúp các ngân hàng giảm được áp lực chi phí vốn, góp phần gia tăng thu nhập từ lãi.

Thêm vào đó, các ngân hàng vẫn theo đuổi mục tiêu giảm phụ thuộc vào tín dụng, đa dạng hóa nguồn thu đi kèm với cuộc đua chuyển đổi số, điều này được kỳ vọng gia tăng các thu nhập từ phí và dịch vụ.

Cát Lam

FILI

|