|

Ngoài SVB, Signature, những ngân hàng nào có rủi ro khủng hoảng thanh khoản?

Chỉ trong ba ngày, hai ngân hàng quan trọng của giới startup và tiền ảo đồng loạt phải đóng cửa, dấy lên lo ngại về rủi ro hệ thống nhà băng tại Mỹ.

Ngày 10/03, Silicon Valley Bank phải đóng cửa theo yêu cầu của cơ quan quản lý sau một tuần nỗ lực huy động vốn không thành công và các startup công nghệ ồ ạt rút tiền. Hai ngày sau đó, giới chức Mỹ tiếp tục đóng cửa Signature Bank, một ngân hàng quan trọng của ngành tiền ảo, nhằm ngăn chặn khủng hoảng lây lan.

Một trong những yếu tố quyết định tới sự sụp đổ nhanh chóng của SVB – đế chế cho vay hơn 40 năm, là tỷ lệ cho vay trên tổng tiền gửi. Theo đó, tỷ lệ cho vay trên tổng tiền gửi của SVB ở mức quá thấp, 43%, do phần lớn nguồn tiền vào ngân hàng này là vốn đầu tư mạo hiểm và họ không biết phải làm gì với chúng.

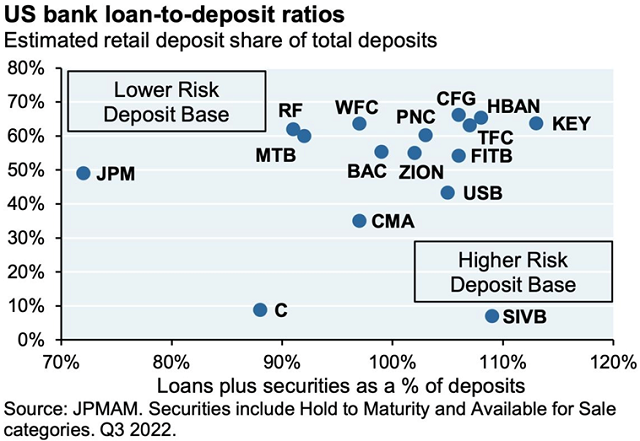

Chuyên gia Michael Cembalest của JPMorgan vừa đưa ra biểu đồ thể hiện hai số liệu tài chính, gồm tỷ lệ tiền gửi khách hàng trên tổng tiền gửi và tỷ lệ nợ cộng chứng khoán so với tổng tiền gửi, của một số ngân hàng lớn nhất tại Mỹ.

Những tổ chức tài chính tại Mỹ có rủi ro thanh khoản cao

Trong đó, SVB Financial Group (SIVB) có tỷ lệ nợ cộng chứng khoán đạt gần 110%, cao thứ hai trong số các ngân hàng được khảo sát. Cao nhất là KeyCorp, công ty sở hữu ngân hàng KeyBank, với tỷ lệ là hơn 110%.

Đây là hai tổ chức tài chính có tỷ lệ nợ cộng chứng khoán cao nhất trong danh sách, đồng nghĩa họ có rủi ro cao nhất.

Trong số những tổ chức tài chính có tỷ lệ nợ cộng chứng khoán vượt 100%, có thể thấy một số cái tên quen thuộc như Zions Bancorporation, PNC Financial Services Group, US Bancorp. Ngoài ra, còn có Citizens Financial Group, Fifth Third Bancorp, Truist Financial Corp. và Huntington Bancshares Incorporated.

Kim Dung (Theo Bloomberg)

FILI

|