|

Ngân hàng nào có dư địa giảm lãi suất cho vay?

Kiểm soát tốt chi phí hoạt động sẽ giúp các ngân hàng có dư địa để giảm lãi suất cho vay, gia tăng lợi thế trong bối cảnh cạnh tranh lợi nhuận ngày càng khốc liệt.

Tỷ lệ chi phí hoạt động trên tổng thu nhập (Cost to Income Ratio- CIR) cho biết tổng chi phí hoạt động đang chiếm bao nhiêu trong tổng doanh thu của công ty. Tỷ lệ này càng cao cho thấy chi phí hoạt động của ngân hàng đang trở thành gánh nặng và sẽ làm thu hẹp khả năng sinh lời của ngân hàng.

Tuy nhiên, CIR không đề cao mức độ tiết kiệm chi phí của ngân hàng vì không phải ngân hàng nào cũng có thể giảm chi phí đầu tư để giảm CIR, chính vì vậy, họ sẽ tìm cách tăng thu nhập cũng với mức chi phí đó, được coi là tối ưu hóa chi phí hoạt động.

Hơn nữa, tỷ lệ CIR cũng mang tính thời điểm khi ngân hàng gia tăng đầu tư cho công nghệ. Chi phí hoạt động sẽ cao trong giai đoạn đầu tư ban đầu, làm tỷ lệ CIR cao, nhưng về dài hạn, khi khoản đầu tư công nghệ bắt đầu có hiệu quả sẽ giảm bớt chi phí vận hành, giúp cải thiện tỷ lệ CIR.

Đáng chú ý, cấu phần chiếm tỷ trọng lớn nhất trong chi phí hoạt động chính là chi phí cho nhân viên. Do đó, để đánh giá hiệu quả sinh lời của ngân hàng cần phải xét đến tốc độ tăng trưởng chi phí nhân viên có đi liền với tốc độ gia tăng năng suất lao động của nhân viên hay không.

Và cũng cần lưu ý rằng, tỷ lệ CIR có thể biến động qua các kỳ gắn với hoạt động đầu tư dự án công nghệ, chi trả lương thưởng, ghi nhận các khoản chi phí và thu nhập bất thường của ngân hàng.

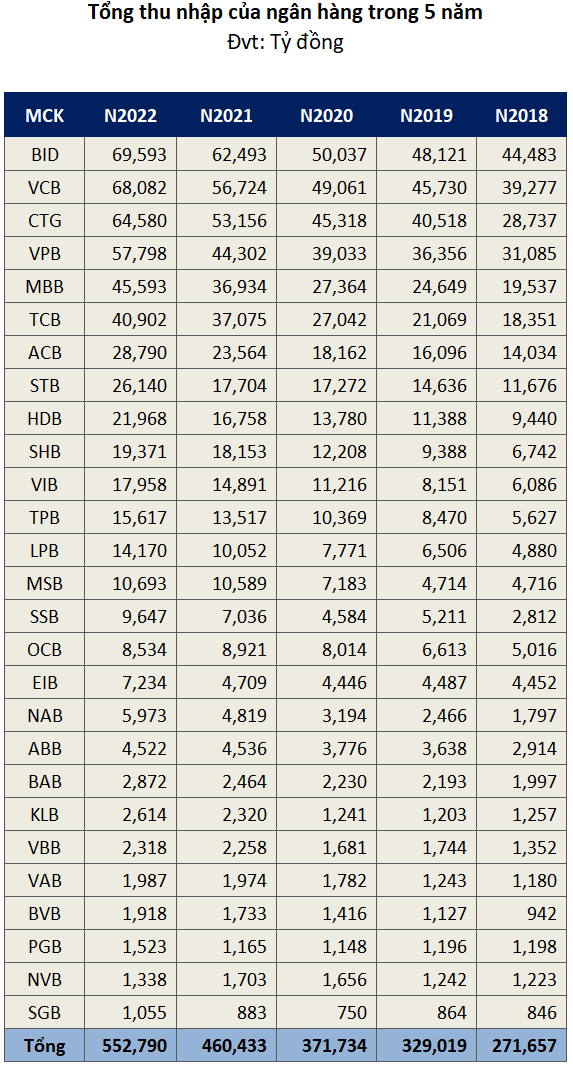

Theo dữ liệu của VietstockFinance, tổng chi phí hoạt động năm 2022 của 27 ngân hàng niêm yết trên sàn chứng khoán tăng 20% so với năm 2021, lên mức 186,485 tỷ đồng.

Nguồn: VietstockFinance

|

Trong khi đó, 27 ngân hàng tạo ra hơn 552,790 tỷ đồng tổng thu nhập trong năm 2022, cũng tăng 20% so với năm trước. Với tốc độ tăng trưởng thu nhập tương đương với chi phí hoạt động dẫn đến tỷ lệ CIR của 27 ngân hàng đi ngang so với năm 2021, duy trì ở mức 34%.

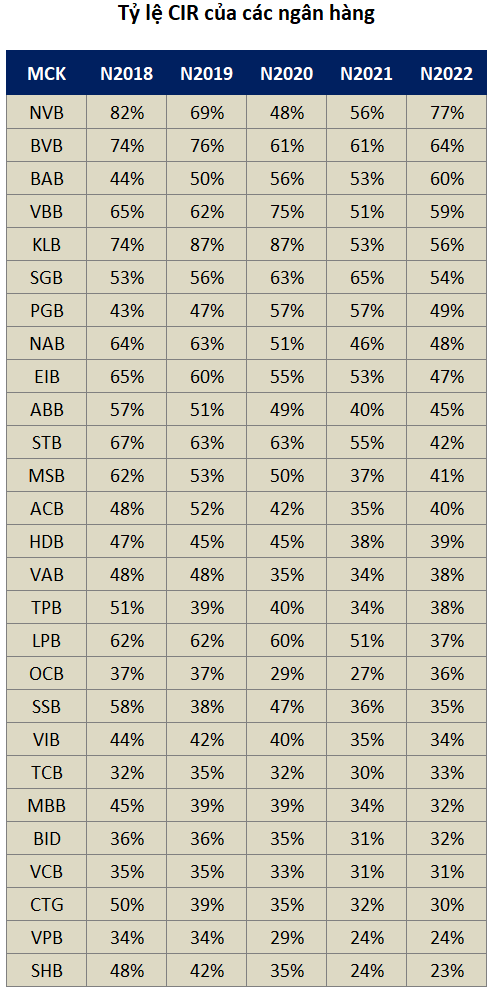

Hơn nữa, tỷ lệ CIR của các ngân hàng niêm yết cũng giảm đáng kể sau 5 năm, từ mức 43% của năm 2018 xuống còn 34% trong năm 2022.

Nguồn: VietstockFinance

|

Đi vào chi tiết từng ngân hàng cho thấy, có sự phân hóa rõ rệt giữa các nhóm ngân hàng về tỷ lệ CIR, dao động từ hơn 23% cho đến 77%.

Những ngân hàng có tỷ lệ CIR thấp bao gồm SHB (23%), VPB (24%), CTG (30%), VCB (31%), BID (32%), MBB (32%)…

SHB có tỷ lệ CIR thấp nhất hệ thống ngân hàng, chủ yếu do chi phí hoạt động giảm 1%, còn gần 4,383 tỷ đồng trong khi tổng thu nhập tăng 7% so với năm 2021, đạt 19,371 tỷ đồng. Trong đó, chi phí hoạt động giảm do chi phí cho nhân viên giảm 8%, tương đương giảm 258 tỷ đồng, còn 2,791 tỷ đồng.

Dù chi phí cho nhân viên giảm nhưng không vì thế mà năng suất lao động của nhân viên SHB sụt giảm khi tỷ lệ lợi nhuận trước thuế/nhân viên đạt 89 triệu đồng/người/tháng, nghĩa là mỗi tháng, một nhân viên SHB mang về 89 triệu đồng lợi nhuận trước thuế cho ngân hàng, tăng 45% so với năm 2021.

Ở một khía cạnh khác, tỷ lệ CIR của NCB (NVB) đứng đầu hệ thống ngân hàng với 77% trong khi cùng kỳ năm 2021 là 56%. NCB có tỷ lệ CIR ở mức cao do chi phí hoạt động tại ngân hàng tăng 8% so với năm trước, lên 1,028 tỷ đồng nhưng tổng thu nhập lại đi lùi 21%, xuống còn 1,338 tỷ đồng.

Đáng chú ý, Sacombank (STB) và LienVietPostBank (LPB) là 2 nhà băng có tỷ lệ CIR giảm mạnh nhất trong năm 2022, với mức giảm 13%. Trong đó STB giảm CIR từ 55% xuống còn 42% và LPB giảm CIR từ 51% còn 37%.

Dù giảm mạnh chi phí hoạt động, năng suất của 2 nhà băng này vẫn tăng trưởng mạnh khi mỗi nhân viên STB đem về 28 triệu đồng lợi nhuận trước thuế/tháng (tăng 45%) và nhân viên LPB mang về 41 triệu đồng lợi nhuận trước thuế/tháng (tăng 41%) cho ngân hàng.

LPB cho biết, kết quả trên là nhờ Ngân hàng có hệ thống mạng lưới rộng khắp cả nước với 561 chi nhánh, phòng giao dịch và 568 phòng giao dịch bưu điện. Lợi thế mạng lưới trở thành dòng chảy lan tỏa trực tiếp và rộng khắp trong tư vấn và triển khai các dịch vụ ngân hàng số, giúp LienVietPostBank giảm thiểu chi phí và tối ưu hóa quy trình vận hành, nâng cao năng suất lao động trên toàn hệ thống.

Phát biểu tại Hội nghị triển khai nhiệm vụ ngân hàng năm 2023, Thủ tướng Chính phủ Phạm Minh Chính yêu cầu Ngân hàng Nhà nước tiếp tục chỉ đạo các tổ chức tín dụng tiết giảm chi phí hoạt động để có điều kiện giảm lãi suất cho vay.

Theo đó, Thủ tướng giao Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng chỉ đạo các ngân hàng thương mại đẩy nhanh giải ngân chương trình hỗ trợ lãi suất từ ngân sách với khoản vay của doanh nghiệp, hợp tác xã và hộ kinh doanh.

Các nhà băng phải tiết giảm chi phí, thủ tục hành chính... để có dư địa giảm thêm lãi suất cho vay, nhằm hỗ trợ người dân, doanh nghiệp vượt qua khó khăn và góp phần kiểm soát lạm phát, thúc đẩy tăng trưởng kinh tế.

Như vậy, với những ngân hàng có tỷ lệ CIR thấp như SHB, VPB… và 3 ông lớn ngân hàng là VCB, BID, CTG cho thấy khả năng kiểm soát tốt chi phí hoạt động, giúp các ngân hàng có dư địa để giảm lãi suất cho vay, gia tăng lợi thế trong bối cảnh cạnh tranh lợi nhuận ngày càng khốc liệt.

Khang Di

FILI

|