|

Hai ngày điên cuồng tìm cách giải cứu ngân hàng First Republic

Trong cuộc điện thoại với Jamie Dimon (CEO JPMorgan) trong ngày 14/03, Bộ trưởng Tài chính Mỹ Janet Yellen đưa ra ý tưởng: Điều gì sẽ xảy ra nếu những ngân hàng lớn nhất nước Mỹ gửi hàng tỷ đô vào First Republic – ngân hàng đang gần bờ vực bởi sự hoảng loạn của người gửi tiền.

Ông Dimon sẵn sàng đánh cược vào ý tưởng trên. Ngay sau đó, vị CEO JPMorgan đã liên lạc với người đứng đầu của 3 ngân hàng còn lại trong top 4: Bank of America, Citigroup và Wells Fargo.

Jamie Dimon, CEO JPMorgan

|

Sau sự vụ của SVB và Signature Bank, những khách hàng ở các ngân hàng nhỏ cảm thấy lo lắng và vì thế họ chuyển tiền gửi sang các ngân hàng lớn hơn. Và bây giờ những ngân hàng lớn lại lấy một phần tiền của họ để bơm vào một ngân hàng đang gặp khó khăn ở San Francisco. Mục tiêu là ngăn chặn một cuộc khủng hoảng lan rộng.

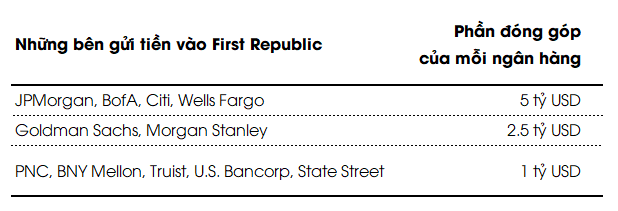

Sau 2 ngày điên cuồng gọi điện và họp hành, CEO của 11 ngân hàng đã đồng ý đóng góp tổng cộng 30 tỷ USD cho ngân hàng First Republic, hứa hẹn sẽ gửi tiền ở đó ít nhất 120 ngày.

Với 30 tỷ USD, họ hy vọng sẽ đủ để cứu First Republic – một ngân hàng nổi tiếng về mảng phục vụ các giám đốc công nghệ giàu có. Hoặc có lẽ ít nhất là lượng tiền mặt này sẽ giúp First Republic có thêm thời gian để tìm giải pháp khác, chẳng hạn bán cổ phiếu hoặc tài sản.

Đó là giải pháp mà các cơ quan chức trách ở Mỹ đưa ra để dập tắt cơn hoảng loạn của năm 2023.

Bộ trưởng Tài chính Mỹ Janet Yellen

|

Chưa gì gói giải cứu do ông Dimon và bà Yellen khởi xướng đã bị so với cơn hoảng loạn của năm 1907. Khi ấy, ngài J. Pierpont Morgan – người đã gầy dựng nên đế chế JPMorgan hiện nay – đã mời các nhà tài phiệt ở Phố Wall vào thư viện riêng của mình và thuyết phục họ hỗ trợ cho Trust Company of America. Tại đây, ông đã tìm cách ngăn chặn một loạt các vụ rút tiền ngân hàng có nguy cơ làm đảo lộn ngành công nghiệp này.

Ở thời điểm đó, các ngân hàng phải đứng ra hỗ trợ vì giới chức Mỹ ít có khả năng cứu trợ (lúc đó chưa có Fed). Lần này, các cơ quan quản lý đã xem xét kỹ lưỡng First Republic, làm dấy lên khả năng Chính phủ can thiệp khẩn cấp.

“Nếu kế hoạch này hiệu quả, đó sẽ là một mũi tên trúng hai đích”, Todd Baker, Chuyên gia cấp cao tại Trung tâm Kinh doanh Richard Paul Richman thuộc Đại học Columbia, cho hay.

Các ngân hàng lớn trước đó chịu nhiều chỉ trích vì thu hút lượng tiền gửi từ các ngân hàng nhỏ. Và với kế hoạch cứu trợ, các ngân hàng lớn giờ trở thành một phần của giải pháp, ông nói.

Cuối tuần trước, giới chức Mỹ nỗ lực trấn an người gửi tiền sau sự sụp đổ của SVB và Signature Bank, hứa sẽ thanh toán đầy đủ cho cả lượng tiền gửi không có bảo hiểm. Fed cũng đưa ra chương trình cho vay khẩn cấp để đảm bảo thanh khoản cho các ngân hàng.

Tuy nhiên, không có gì chắc chắn là những giải pháp này sẽ có hiệu quả. Và hiện vẫn có những dấu hiệu cho thấy hệ thống tài chính vẫn còn căng thẳng. Trong ngày 16/03, Ngân hàng Trung ương Thụy Sỹ cho Credit Suisse vay 54 tỷ USD để xoa dịu căng thẳng. Sau đó, dữ liệu của Fed cho thấy các ngân hàng đã vay 165 tỷ USD từ hai công cụ cho vay của Fed.

Trong bối cảnh này, hầu hết ngân hàng lớn của Mỹ đều mong muốn tham gia vào kế hoạch cứu trợ, một người có mặt trong cuộc thảo luận cho biết.

Bộ trưởng Tài chính Mỹ Janet Yellen đã bàn trước về ý tưởng này với các quan chức cấp cao, bao gồm Chủ tịch Fed Jerome Powell và Chủ tịch FDIC Martin Gruenberg.

Danh sách ngân hàng tham gia vào nhóm cứu trợ cứ nối dài trong ngày 15/03. Dù vậy, một số vị CEO cũng hoài nghi về sự cần thiết của gói giải cứu hoặc liệu giải pháp này có hiệu quả hay không. Bà Yellen trao đổi trực tiếp với một số CEO ngân hàng, đồng thời cũng kéo Chánh văn phòng Nhà Trắng Jeff Zients và Giám đốc Hội đồng Kinh tế Quốc gia Lael Brainard vào cuộc thảo luận.

Vào ngày 16/03, nhóm cứu trợ đã dần thành hình. Có khả năng là một số ngân hàng được mời vào nhóm khá trễ hoặc cần thêm thời gian để được nội bộ chấp thuận. Goldman Sachs nằm trong nhóm đến trễ. Một cuộc gọi giữa giới chức Mỹ và các CEO ngân hàng trong ngày 16/03 đã góp phần hoàn tất kế hoạch cứu trợ.

"Việc các ngân hàng lớn ra tay hỗ trợ thật đáng hoan nghênh và thể hiện sự vững chắc của hệ thống ngân hàng", Bộ Tài chính Mỹ, Fed và FDIC cho biết trong thông báo chung.

Không phải ai cũng đồng tình với giải pháp đưa ra. Ngày 16/03, nhà đầu tư tài ba Bill Ackman cho rằng gói giải cứu này là “chính sách tồi” và sẽ mang lại cảm giác tự tin sai lệch. Ông kêu gọi nước Mỹ thông báo đảm bảo tạm thời cho tất cả tiền gửi ngân hàng, nói rằng “chúng ta đã vượt quá mức mà lĩnh vực tư nhân có thể giải quyết được vấn đề”.

Xét theo một số khía cạnh, gói cứu trợ này có nhiều điểm tương đồng với kế hoạch giải cứu quỹ Long Term Capital Management (LTCM) trong năm 1998, trong đó không dùng tới tiền ngân sách. Tại thời điểm đó, Fed đã triệu tập cuộc họp với các giám đốc trên Phố Wall từ Merrill Lynch, Goldman Sachs và hơn 10 công ty khác. Họ đồng ý bơm 3.65 tỷ USD vào quỹ đầu tư LTCM và ngăn chặn cú sụp trên thị trường tài chính.

Cũng như quỹ LTCM, các ngân hàng nhận thấy việc giải cứu First Republic xét cho cùng sẽ có lợi cho họ, còn hơn là gây ra nguy cơ hoảng loạn trên diện rộng và rồi họ cũng bị vạ lây, dựa trên nguồn tin thân cận.

“Đây là hệ thống ngân hàng tự thân vận động”, Todd Phillips, cựu luật sư FDIC và hiện đang làm việc ở Viện Roosevelt, cho hay.

Một khía cạnh tế nhị của “phao cứu sinh” 30 tỷ USD này là mức đóng góp của từng ngân hàng. Các ngân hàng đã tạo ra một tuyên bố chung, sắp xếp tên của họ thành các nhóm dựa trên quy mô đóng góp, sau đó liệt kê thứ tự bảng chữ cái.

Điều này đặt Bank of America lên đầu danh sách. Sau đó là hàng loạt thông cáo báo chí liên quan tới gói cứu trợ này. Citigroup là ngân hàng công bố đầu tiên.

Vũ Hạo (Theo Bloomberg)

FILI

|