|

Cổ phiếu ngành bảo hiểm “tăng sốc, giảm sâu”

Dù được kỳ vọng sẽ hưởng lợi từ lãi suất tăng, cổ phiếu ngành bảo hiểm vẫn không thể thoát được “vòng xoáy xói mòn giá trị” trước bóng đen bi quan quá lớn do thị trường chung tạo ra.

Khép lại năm 2022, chỉ số ngành bảo hiểm cũng “gieo mình” rơi 12% so với đầu năm, xuống mức 126 điểm.

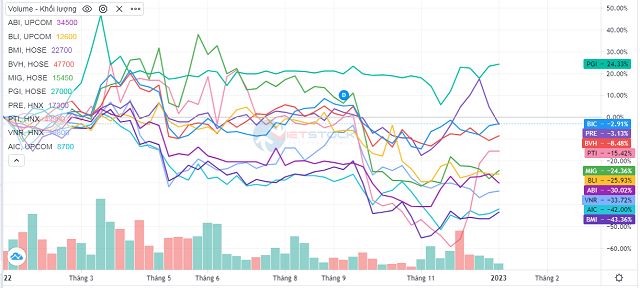

“Tăng sốc, giảm sâu” có lẽ là cụm từ diễn tả rõ nhất sự biến động của cổ phiếu bảo hiểm trong năm 2022.

Cổ phiếu bảo hiểm từng được kỳ vọng sẽ làm nên chuyện lớn trong năm 2022 nhờ hưởng lợi từ lãi suất tăng, khi phần lớn danh mục đầu tư của các công ty này là tiền gửi ngân hàng. Tuy nhiên, thực tế không như kỳ vọng khi các doanh nghiệp bảo hiểm không dễ chuyển tiền gửi sang các kỳ hạn khác để tận dụng những đợt tăng lãi suất. Ngoài ra, nếu doanh nghiệp bảo hiểm nắm giữ nhiều trái phiếu, khi lãi suất tăng khiến giá trái phiếu giảm thì họ còn có thể bị ảnh hưởng về mặt lợi nhuận.

Thực tế, quý 3 vừa qua, các doanh nghiệp bảo hiểm cũng ghi nhận kết quả kinh doanh không mấy ấn tượng, do các nguyên nhân như thị trường chứng khoán ảm đạm, chi phí bồi thường có xu hướng tăng trở lại.

Do đó, tuy có vài pha bật dậy sau động thái tăng lãi suất điều hành của Ngân hàng Nhà nước (NHNN), cổ phiếu bảo hiểm vẫn không thể duy trì được đà tăng lâu dài và tiếp tục lu mờ so với các cổ phiếu ngành tài chính khác như ngân hàng, chứng khoán - vốn đã thu hút sự quan tâm của nhiều nhà đầu tư bấy lâu nay.

|

Diễn biến giá cổ phiếu bảo hiểm trong năm 2022

Nguồn: VietstockFinance

|

Vốn hóa mất hơn 9,800 tỷ đồng

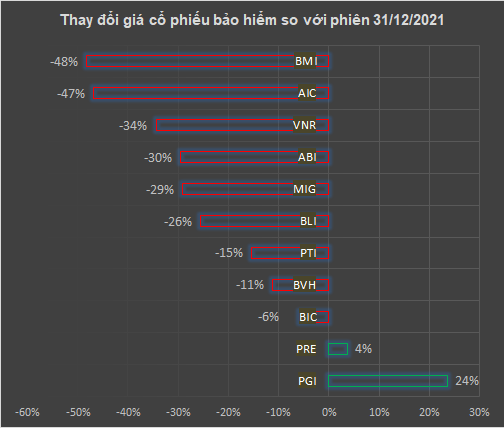

Khởi đầu năm mới trong tâm thế hưng phấn, cổ phiếu bảo hiểm cũng nhanh chóng “đổ nhào” và dò đáy trước sự bi quan của thị trường chung. Trải qua 1 năm đầy biến cố, chỉ có 2 cổ phiếu bảo hiểm tăng giá là PGI (tăng 24% so với phiên cuối năm 2021) và PRE (tăng 4%), còn lại 9 cổ phiếu bảo hiểm đều giảm giá. Trong đó, BMI (-48%), AIC (-47%), VNR (-34%) và ABI (-30%) là những mã có thị giá rơi mạnh nhất sau 1 năm.

Nguồn: VietstockFinance

|

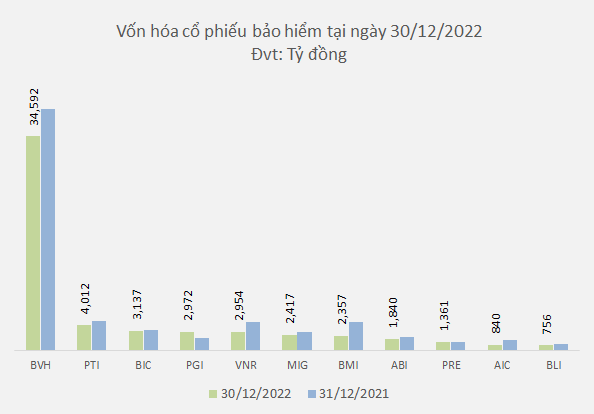

Với thị giá giảm sâu, vốn hóa cổ phiếu ngành bảo hiểm cũng giảm 15% so với cuối năm 2021, xuống còn 57,239 tỷ đồng, tương đương giảm 9,842 tỷ đồng. Trong đó, BMI (-48%), AIC (-47%) và VNR (-34%) có vốn hóa giảm mạnh nhất. Ở chiều ngược lại, vốn hóa PGI tăng mạnh đến 55% và VRE tăng 4% so với năm trước.

Nguồn: VietstockFinance

|

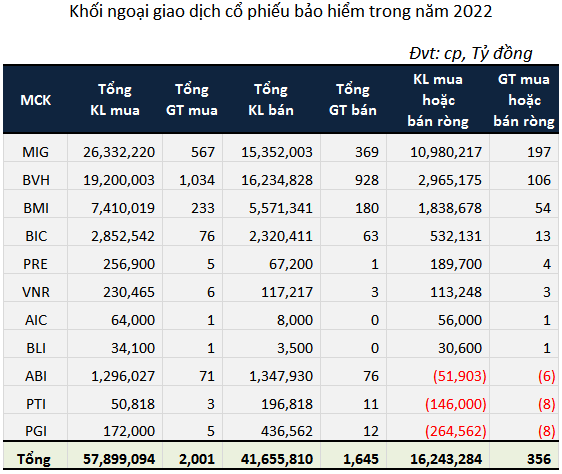

Khối ngoại mua ròng 356 tỷ đồng

Năm 2022, khối ngoại đã mua ròng hơn 16 triệu cp ngành bảo hiểm, trong khi năm 2021 bán ròng gần 15 triệu cp. Bên cạnh đó, giá trị mua ròng cổ phiếu bảo hiểm trong năm 2022 đạt 356 tỷ đồng, còn năm trước bán ròng gần 715 tỷ đồng.

Nguồn: VietstockFinance

|

MIG được khối ngoại mua ròng mạnh nhất với khối lượng gần 11 triệu cp, giá trị tương đương 197 tỷ đồng. Bị khối ngoại bán ròng mạnh nhất trong năm qua là cổ phiếu PGI, giá trị bán ròng ở mức 8 tỷ đồng.

Chất xúc tác cho ngành bảo hiểm năm 2023

Năm 2023, SSI Research kỳ vọng kết quả kinh doanh của các doanh nghiệp bảo hiểm sẽ phản ánh hoàn toàn việc tăng lãi suất huy động đã diễn ra trong năm 2022. Các công ty bảo hiểm nhân thọ còn được hưởng lợi từ việc giảm áp lực dự phòng toán học khi lãi suất kỹ thuật tăng phù hợp với lợi suất trái phiếu chính phủ kỳ hạn trên 10 năm...

Qua đó, lợi nhuận từ hoạt động đầu tư sẽ đủ để bù đắp phần giảm sút của lợi nhuận từ hoạt động kinh doanh bảo hiểm, giúp các công ty bảo hiểm phi nhân thọ đạt mức tăng trưởng lợi nhuận hai con số vào năm 2023.

Cũng theo SSI Research, khung pháp lý tiếp tục được hoàn thiện và các kế hoạch tăng vốn/phát hành thêm có thể là những động lực tích cực đến diễn biến giá cổ phiếu nhóm ngành này.

Còn theo đánh giá của Viện nghiên cứu Swiss Re, ngành bảo hiểm giai đoạn 2023-2024 sẽ chứng kiến môi trường vĩ mô với lãi suất cao hơn, phí bảo hiểm tăng và nguồn vốn khan hiếm. Những yếu tố này sẽ củng cố kết quả đầu tư trung hạn và khả năng sinh lời. Dự báo phí bảo hiểm sẽ tăng đáng kể vào năm 2023 và có thể cả vài năm tiếp theo để đối phó với lạm phát cao, thảm họa thiên nhiên và tổn thất trên thị trường tài chính trong năm 2022. Tăng trưởng doanh thu phí bảo hiểm toàn cầu dự báo ở mức trung bình 2.1%, tính theo giá trị thực tế hàng năm trong giai đoạn 2023 và 2024.

Khang Di

FILI

|