|

Có nên quan tâm DGW, SZC và PC1?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ DGW dựa trên vị thế nhà cung cấp dịch vụ phát triển thị trường hàng đầu của Việt Nam; khả quan cho SZC do triển vọng bất động sản khu đô thị là động lực tăng trưởng trung hạn; mua PC1 nhờ việc mở rộng sang các mảng kinh doanh mới đầy tiềm năng và giữ vững vị thế dẫn đầu ở mảng kinh doanh truyền thống.

Nắm giữ DGW với giá hợp lý 42,200 đồng/cp

Theo CTCK Phú Hưng (PHS), CTCP Thế Giới Số (Digiworld, HOSE: DGW) được biết đến là một trong những nhà cung cấp dịch vụ phát triển thị trường hàng đầu của Việt Nam.

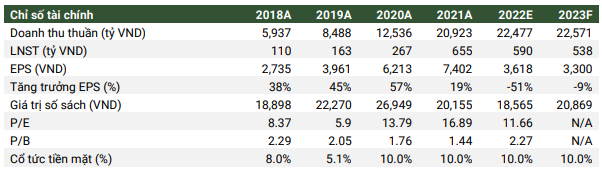

PHS dự báo doanh thu của DGW trong quý 4/2022 và năm 2023 sẽ đạt lần lượt 4,293 tỷ đồng (giảm gần 46%) và 22,571 tỷ đồng (tăng 0.4% so với cùng kỳ) thông qua việc mở rộng các ngành hàng nhưng sẽ gặp các hạn chế về sức mua suy giảm do tình trạng lạm phát và lãi suất cao.

Lợi nhuận sau thuế có thể xấp xỉ 62 tỷ đồng (giảm 81%) và hơn 538 tỷ đồng (giảm gần 9% so với cùng kỳ) lần lượt cho quý 4/2022 và năm 2023 một phần do hiệu ứng nền cao trong quý 4/2021. Biên lợi nhuận ròng cho cả năm 2023 có thể đạt mức 2.4% của tổng doanh thu.

|

Dự phóng kết quả kinh doanh của DGW

Nguồn: PHS

|

PHS đánh giá mô hình kinh doanh của DGW độc đáo, mang tính linh hoạt giúp tận dụng cơ hội mở rộng ngành, tránh rơi vào tình trạng bão hòa. Khác với các bán sỉ thông thường chỉ nhập hàng về rồi phân phối lại cho các đơn vị bán lẻ, dịch vụ phát triển thị trường (MES) của Công ty bao gồm cả các khâu phân tích và chiến lược, marketing, dịch vụ hậu mãi – những thứ sẽ mang lại giá trị gia tăng cao hơn cho cả khách hàng và chính bản thân DGW.

Bên cạnh đó, DGW hiện đang có hiệu suất hoạt động rất ấn tượng so với các đối thủ cùng ngành. Các tỷ số sinh lời như ROE, ROA, biên lợi nhuận gộp, biên lợi nhuận ròng đều tích cực qua các năm và vượt trội so với các công ty trong ngành. Đồng thời, Công ty có cơ cấu nguồn vốn ngày càng ổn định, tạo tiền đề cho việc tăng trưởng, cạnh tranh trong tương lai.

Với tiềm năng của doanh nghiệp, PHS khuyến nghị nắm giữ cổ phiếu DGW với giá hợp lý là 42,200 đồng/cp (tiềm năng tăng giá 6%).

Song song đó, PHS lưu ý rủi ro giảm giá DGW có thể đến từ rủi ro mất các hợp đồng đối tác, hợp đồng độc quyền; rủi ro liên quan đến các chiến dịch ngành hàng; rủi ro liên quan đến xung đột các nhãn hàng và rủi ro suy yếu sức mua.

Xem thêm tại đây

SZC: Khả quan trong trung và dài hạn với giá mục tiêu 53,132 đồng/cp

Theo CTCK Bảo Việt (BVSC), CTCP Sonadezi Châu Đức (HOSE: SZC) đang sở hữu khu công nghiệp (KCN) Châu Đức với diện tích thương phẩm lớn 1,145 ha và diện tích liền thửa chưa lấp đầy còn nhiều. Trong đó, giá cho thuê hiện đang cải thiện lên mức cao tuy nhiên chi phí giải phóng mặt bằng quỹ đất còn lại gia tăng mạnh.

Theo kế hoạch năm 2022, SZC sẽ tiếp tục lập và nhận phê duyệt giải phóng mặt bằng diện tích 122.54 ha KCN với kinh phí ước tính 1,349.35 tỷ đồng, tương đương với 1.1 triệu đồng/m2. Chi phí này lớn hơn rất nhiều so với chi giải phóng mặt bằng các năm trước, điều này sẽ làm biên lợi nhuận gộp của SZC giảm đi nếu giá cho thuê không tăng theo kịp chi phí đầu vào.

Ngoài ra, SZC hiện tại đang sở hữu dự án KDC Sonadezi Hữu Phước (nằm trong KĐT Châu Đức) và khu đô thị (KĐT) Châu Đức. Trong đó, tổng quỹ đất đã đền bù vào khoảng 673 ha với chi phí đền bù thấp, có tiềm năng mang lại giá trị lớn cho SZC. Trong 2-3 năm tới, doanh thu và lợi nhuận từ mảng bất động sản nhà ở sẽ đến từ KDC Sonadezi Hữu Phước.

BVSC dự báo doanh thu năm 2022 của SZC có thể đạt 1,052 tỷ đồng, tăng 48% so với cùng kỳ. Nguyên nhân doanh thu tăng mạnh chủ yếu tới từ hoạt động cho thuê đất khu công nghiệp (KCN) và một phần bán hàng GĐ1 từ KDC Sonadezi Hữu Phước.

Tuy nhiên, nửa đầu năm 2022, SZC ghi nhận hợp đồng cho thuê KCN với các công ty trong cũng hệ thống với biên lợi nhuận gộp thấp hơn nhiều so với mức hơn 60% của các năm trước. Ngoài ra, biên lợi nhuận dự án KDC Hữu Phước GD1 dự báo ở mức thấp do Công ty chủ yếu kinh doanh nội bộ.

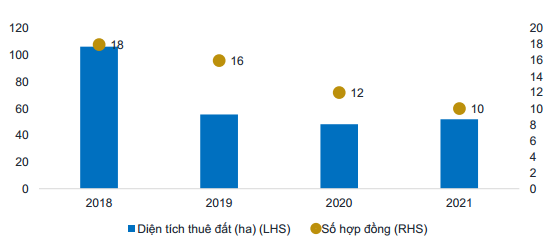

|

Thống kê số hợp đồng bán và diện tích cho thuê hàng năm của SZC

Nguồn: BVSC

|

Đây được coi là nguyên nhân chính khiến lãi ròng năm 2022 của SZC giảm so với 2021. Do đó, ước lợi nhuận năm 2022 của SZC sẽ đạt 198 tỷ đồng, giảm 39% so với cùng kỳ.

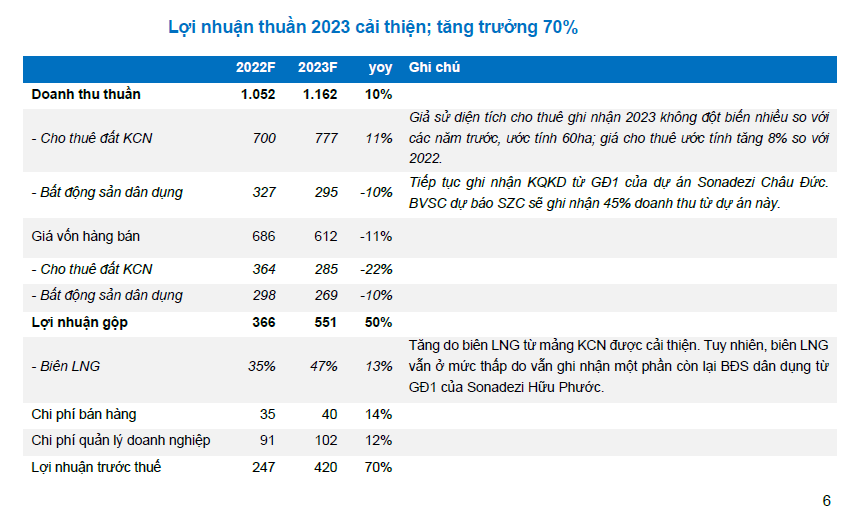

BVSC dự phóng doanh thu thuần năm 2023 của SZC đạt 1,162 tỷ đồng (tăng 10% so với ước đạt năm 2022). Lợi nhuận trước thuế năm 2023 cải thiện đạt 420 tỷ đồng, tăng trưởng 70%.

Nguồn: BVSC

|

Mặc dù, hoạt động của SZC vẫn còn tồn tại những rủi ro trong công tác điều hành nhưng BVSC đánh giá cao tiềm năng dài hạn của SZC dựa trên triển vọng chung ở Bà Rịa Vũng Tàu vẫn còn rất lớn với nhiều dự án trọng điểm quốc gia đang và chuẩn bị triển khai. Đồng thời, Công ty sở hữu quỹ đất lớn để phát triển KCN với giá cho thuê ngày càng gia tăng. Ngoài ra, quỹ đất KĐT lớn với giá vốn thấp.

Đánh giá dựa trên tiềm năng của Công ty, BVSC khuyến nghị khả quan với SZC trong trung và dài hạn với giá mục tiêu 53,132 đồng/cp.

Xem thêm tại đây

Mua PC1 với mức giá mục tiêu trong vòng 1 năm 29,000 đồng/cp

Theo CTCK Ngân hàng Ngoại thương Việt Nam (VCBS), CTCP Tập Đoàn PC1 (HOSE: PC1) sẽ hưởng lợi khi Quy hoạch Điện VIII được phê duyệt với xu hướng chuyển đổi ưu tiên phát triển năng lượng tái tạo (NLTT) đặc biệt là điện gió trong giai đoạn 2020-2035.

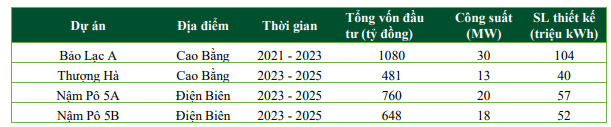

Thông qua những tín hiệu tích cực gần đây trong việc ban hành cơ chế giá mới cho các dự án NLTT chuyển tiếp, đây là cơ sở để PC1 tiếp tục mở rộng công suất NLTT lên đến 350 MW vào năm 2025.

PC1 hiện cũng đang có kế hoạch đầu tư mở rộng công suất thủy điện lên đến 250 MW vào năm 2025.

Nguồn: PC1, VCBS tổng hợp

|

Hoạt động xây lắp của PC1 cũng sẽ hưởng lợi khi Quy hoạch Điện VIII được phê duyệt. PC1 với vị thế dẫn đầu trong lĩnh vực xây lắp được kỳ vọng sẽ hưởng lợi trong dài hạn nhờ nguồn vốn đầu tư lớn cho cả nguồn điện và lưới điện.

Năm 2023, mảng bất động sản khu công nghiệp (KCN) của PC1 bắt đầu ghi nhận lợi nhuận. Trong đó, KCN Yên Phong II-A sẽ bắt đầu cho thuê và Công ty đang đẩy mạnh đầu tư vào lĩnh vực KCN nhằm mở rộng hoạt động kinh doanh và nắm bắt xu hướng dịch chuyển sản xuất vào Việt Nam.

Bên cạnh đó, mảng khai khoáng Niken dự kiến sẽ sản xuất thành phẩm trong năm 2023. Tuy nhiên, VCBS cho rằng giá Niken sẽ bắt đầu hạ nhiệt từ trong năm 2023 khi cuộc xung đột giữa Nga và Ukraine kết thúc. Dẫu vậy, CTCK này kỳ vọng nhu cầu của Niken sẽ tiếp tục tăng cao trong tương lai.

Nhìn chung, VCBS đánh giá PC1 có thể hưởng lợi trong dài hạn nhờ nguồn vốn đầu tư lớn cho nguồn và lưới điện và đang mở rộng nhanh chóng sang lĩnh vực rất tiềm năng khác là bất động sản KCN.

Bên cạnh đó, mảng khai khoáng có thể sẽ có được lợi nhuận tốt nhờ vào việc giá Niken đang duy trì ở mức cao. Trong ngắn hạn, rủi ro đối với PC1 phần nào đã giảm đi do tỷ giá đã có xu hướng hạ nhiệt mạnh trong thời gian gần đây.

VCBS dự phóng doanh thu năm 2022 và 2023 của PC1 lần lượt đạt 8,611 tỷ đồng (giảm 12.4% so với cùng kỳ) và 12,503 tỷ đồng (tăng 45.2%). Lợi nhuận sau thuế năm 2022 và 2023 lần lượt đạt 429 tỷ đồng (giảm 43.8%) và 865 tỷ đồng (tăng 101.4%)

Với vị thế lớn trong mảng xây lắp và tiềm năng tương đối tốt ở các mảng kinh doanh mới, VCBS vẫn duy trì quan điểm tích cực đối với triển vọng dài hạn của PC1. Do đó, khuyến nghị mua cổ phiếu PC1 với mức giá mục tiêu trong vòng 1 năm là 29,000 đồng/cp.

Tuy nhiên, cần lưu ý rủi ro có thể đến từ rủi ro thời tiết, rủi ro biến động giá Niken và rủi ro biến động tỷ giá ảnh hưởng đến chi phí tài chính.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|