|

VBMA: Ngân hàng tiếp tục áp đảo trong cuộc đua trái phiếu tháng 8

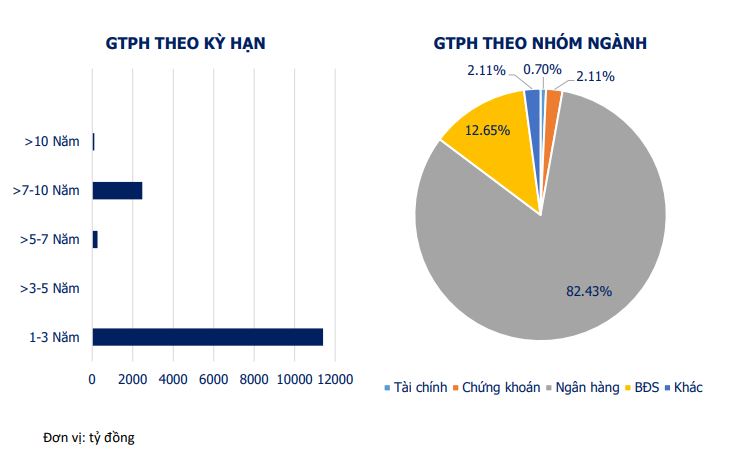

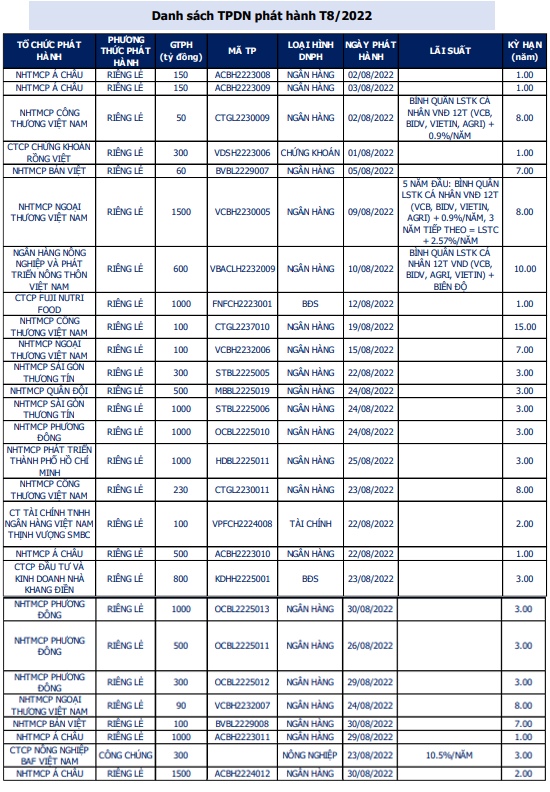

Theo thống kê của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), tháng 08/2022 có 26 đợt phát hành trái phiếu doanh nghiệp riêng lẻ (gồm 23 đợt phát hành từ tổ chức tín dụng và 3 từ doanh nghiệp) và một đợt phát hành ra công chúng với tổng giá trị hơn 14.2 ngàn tỷ đồng.

Trong đó, 26 đợt phát hành trái phiếu doanh nghiệp riêng lẻ với giá trị là 13,930 tỷ đồng và 1 đợt phát hành trái phiếu ra công chúng của CTCP Nông Nghiệp BAF Việt Nam, trị giá 300 tỷ đồng.

Nhóm ngân hàng thương mại đứng đầu về giá trị phát hành với giá trị là 11,730 tỷ đồng, với Ngân hàng TMCP Á Châu (HOSE: ACB) phát hành nhiều nhất (3,300 tỷ đồng). Theo sau là Ngân hàng TMCP Phương Đông (HOSE: OCB) với 2,800 tỷ đồng và Ngân hàng TMCP Ngoại Thương Việt Nam (HOSE: VCB) với 1,690 tỷ đồng.

Nhóm các doanh nghiệp bất động sản đứng thứ hai, phát hành 1,800 tỷ đồng. Trong đó, chỉ có 1 đợt phát hành từ CTCP Fuji Nutri Food và 1 đợt của CTCP Đầu Tư và Kinh Doanh Nhà Khang Điền (HOSE: KDH).

Trong thời gian tới sẽ có 2 đợt phát hành trái phiếu của CTCP Tập Đoàn Đất Xanh (HOSE: DXG) và CTCP Miền Đông (HOSE: MDG). Trong đó, HĐQT Đất Xanh phê duyệt phương án phát hành trái phiếu chuyển đổi ra thị trường quốc tế, với tổng giá trị phát hành tối đa 300 triệu USD. Còn CTCP Miền Đông sẽ phát hành lô trái phiếu riêng lẻ có kỳ hạn 3 năm, lãi suất cố định 12%/năm với giá trị phát hành không quá 70 tỷ đồng.

Nói về BAF, lô trái phiếu phát hành trong tháng 8 là đợt 1, với 3 triệu trái phiếu được phân phối. Trên thực tế, Công ty dự kiến phát hành tổng cộng 6 triệu trái phiếu với tổng giá trị theo mệnh giá là 600 tỷ đồng, kỳ hạn 36 tháng, lãi suất 10.5%/năm và kỳ hạn trả lãi 6 tháng/lần. Kết thúc đợt 1, tỷ lệ hoàn tất chào bán là 100%, trong đó nhà đầu tư cá nhân mua 7,500 trái phiếu (trị giá 750 triệu đồng), nhà đầu tư tổ chức trong nước mua hơn 1.2 triệu trái phiếu (tương ứng hơn 120 tỷ đồng) và tổ chức nước ngoài mua 1.78 triệu cp (tương đương 178 tỷ đồng).

Trước đó, BAF thông qua phương án đăng ký phát hành trái phiếu không chuyển đổi, trị giá 600 tỷ đồng trong quý 3 và 4/2022. Trái phiếu có mệnh giá 1 tỷ đồng/trái phiếu, không kèm chứng quyền, không có tài sản đảm bảo cho Tổ chức Tài chính Quốc tế (IFC) - Thành viên Ngân hàng Thế giới (World Bank).

Trái phiếu có kỳ hạn tối đa 7 năm. 6 năm đầu, lãi suất sẽ cố định ở mức 5.25%/năm. Vào lần đáo hạn thứ nhất của năm cuối cùng, BAF sẽ mua lại một nửa số trái phiếu mà trái chủ đang sở hữu. Khi đó, lãi suất trái phiếu sẽ được nâng lên 10.5%/năm.

Toàn bộ số tiền huy động sẽ được BAF dùng để tăng vốn điều lệ và hỗ trợ vay vốn tại các công ty con để đầu tư xây dựng các dự án trang trại chăn nuôi. Tiêu biểu nhất trong đó là dự án Trang trại chăn nuôi heo công nghệ cao Hải Đăng tại CTCP Chăn nuôi Công nghệ cao Hải Đăng Tây Ninh với quy mô 10,000 con nái sinh sản ra 120,000 heo con/năm, ngoài ra còn có trang trại chăn nuôi khép kín 60,000 con heo thịt.

Nguồn: VBMA

|

220 ngàn tỷ đồng trái phiếu doanh nghiệp được phát hành trong 8 tháng đầu năm

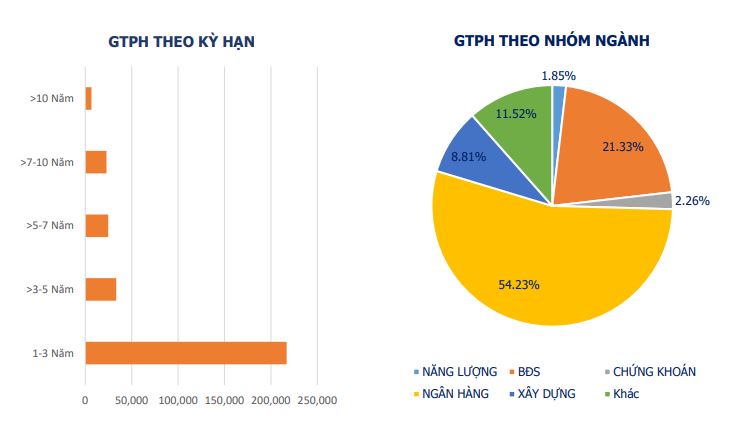

Lũy kế 8 tháng đầu năm, có 2 đợt phát hành ra quốc tế trị giá 625 triệu USD của CTCP Tập đoàn VinGroup (HOSE: VIC), và 18 đợt phát hành trái phiếu doanh nghiệp ra công chúng với giá trị gần 9.3 ngàn tỷ đồng (chiếm 4% tổng giá trị phát hành), cùng 344 đợt phát hành riêng lẻ trị giá hơn 211 ngàn tỷ đồng (96%).

Giá trị phát hành trái phiếu ra công chúng giảm gần 20% so với cùng kỳ năm trước và giá trị phát hành trái phiếu riêng lẻ giảm 40% so với cùng kỳ năm trước.

Nhóm Ngân hàng dẫn đầu về giá trị phát hành với tổng giá trị đạt gần 119,633 tỷ đồng, tương đương 54.2% tổng giá trị phát hành. Kỳ hạn từ 1 đến 3 năm chiếm phần lớn giá trị phát hành trong nhóm này với 91,998 tỷ đồng, chiếm 76.9%.

Nhóm Bất động sản đứng ở vị trí thứ hai với 47,060 tỷ đồng, chiếm 21.3%. Trong đó, CTCP Tập Đoàn Đầu Tư Địa Ốc No Va (HOSE: NVL) phát hành nhiều nhất (9,857 tỷ đồng), xếp sau là CTCP Đầu Tư và Phát Triển Eagle Side (3,930 tỷ đồng). Lãi suất phát hành trung bình của nhóm này là gần 10.2%/năm.

Nguồn: VBMA

|

Nguồn: VBMA

|

Hồng Đức

FILI

|