|

Tiềm năng nào cho DXG, MWG và VHM?

Các công ty chứng khoán (CTCK) khuyến nghị mua DXG do Công ty có vị thế về dịch vụ môi giới BĐS và quỹ đất có vị trí tốt tại TP.HCM và các tỉnh lân cận; khả quan MWG với kỳ vọng bùng nổ trong năm 2023; mua VHM do có doanh số bán hàng tăng cao.

Mua DXG với giá mục tiêu 33,133 đồng/cp

CTCP Tập đoàn Đất Xanh (HOSE: DXG) vừa công bố kết quả kinh doanh (KQKD) quý 2/2022 sụt giảm với doanh thu thuần đạt hơn 1.5 ngàn tỷ đồng, giảm 57% so với cùng kỳ. Lợi nhuận ròng đạt 262 tỷ đồng, giảm 45% do lượng căn bàn giao chủ yếu tại các dự án Gem Sky World và St Mortiz thấp hơn so với cùng kỳ năm ngoái.

Ngoài ra, do bị ảnh hưởng bởi COVID-19 và hạn chế tín dụng vào ngành bất động sản, lũy kế 6 tháng đầu năm 2022, Công ty chỉ thu về hơn 3.3 ngàn tỷ đồng doanh thu thuần, giảm 49% so với cùng kỳ và 403 tỷ đồng lợi nhuận ròng, giảm 51%, hoàn thành gần 1/3 kế hoạch.

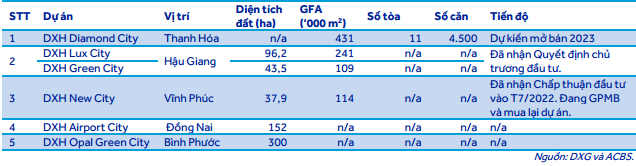

Về kế hoạch kinh doanh, DXG muốn mở rộng quỹ đất lên 4.1 ngàn ha, tăng 81% so với năm ngoái nhờ mua thêm các dự án khu đô thị quy mô lớn như Gem Diamond Bay tại Ninh Thuận (915ha), DXH Opal Green City tại Bình Phước (300ha), Gem City Riverside tại Quảng Nam (278ha)…

Đồng thời, Công ty sẽ chuyển nhượng các dự án nhỏ (1-2ha) tại TP. HCM để tập trung triển khai các dự án quy mô lớn ở các tỉnh có giá bán hợp lý hơn và giá đất thấp hơn TP. HCM.

|

5 dự án mới đã được DXG mua lại

|

Từ KQKD nửa đầu năm 2022 thấp và những khó khăn trong ngành BĐS, Công ty TNHH Chứng khoán ACB (ACBS) dự phóng năm 2022, DXG thu về 8 ngàn tỷ đồng doanh thu thuần, giảm 21% so với cùng kỳ. Lợi nhuận ròng ước đạt 980 tỷ đồng, giảm 15%, tương đương thực hiện 73% và 70% kế hoạch của Công ty.

Tuy nhiên với vị thế là Công ty về dịch vụ môi giới bất động sản và sở hữu quỹ đất có vị trí tốt tại TP. HCM và các tỉnh lân cận, do đó ACBS khuyến nghị mua cổ phiếu DXG với giá mục tiêu 33,133 đồng/cp.

Xem thêm tại đây

MWG khả quan với giá mục tiêu 96,700 đồng/cp

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), kết thúc 7 tháng đầu năm 2022, CTCP Đầu tư Thế giới Di động (HOSE: MWG) ghi nhận doanh thu thuần gần 82 ngàn tỷ đồng, tăng gần 14 % so với cùng kỳ. Lợi nhuận sau thuế đạt gần 3 ngàn tỷ đồng, tăng 3.5%.

Nguyên nhân KQKD 7 tháng đầu năm 2022 chỉ tăng nhẹ so với cùng kì do tăng trưởng mảng gia dụng không tốt như dự kiến và hoạt động đóng cửa hơn 400 cửa hàng Bách Hóa Xanh (BHX).

Ngoài ra, đóng góp trong lợi nhuận sau thuế chủ yếu vẫn đến từ mảng ICT & CE (công nghệ thông tin và điện tử gia dụng), tăng 38% so với cùng kỳ thể hiện sự vượt trội của MWG so với thị trường, song chuỗi BHX lỗ nhiều hơn dự kiến.

Do đó, VCBS cho rằng MWG sẽ khó có khả năng hoàn thành kế hoạch kinh doanh năm 2022, tuy nhiên tích cực về triển vọng 2023 khi những gì xấu nhất về BHX đã được phản ánh hết.

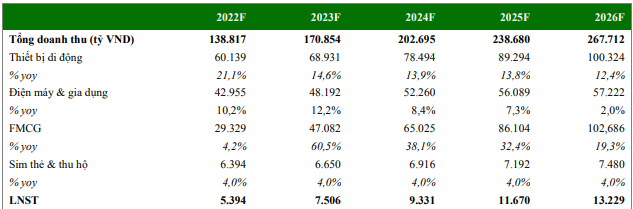

VCBS dự phóng doanh thu cả năm 2022 của MWG thận trọng ở mức gần 139 ngàn tỷ đồng, tăng 13% so với cùng kỳ và lợi nhuận sau thuế gần 5.4 ngàn tỷ đồng. Tăng trưởng không đạt như kì vọng phần lớn đến từ phần lỗ hơn dự kiến của BHX trong nửa đầu năm, còn lại phù thuộc nhiều vào tăng trưởng trong quý 4.

|

Dự phóng KQKD của MWG

Nguồn: VCBS

|

Về năm 2023 dự kiến sẽ là một năm tích cực hơn với MWG khi chỉ ghi nhận ít hoặc không còn lỗ từ BHX, mảng ICT & CE vẫn có thể duy trì tăng trưởng ổn định và đóng góp từ An Khang đáng kể hơn.

Do đó, MWG có thể đem về gần 171 ngàn tỷ đồng doanh thu, tăng hơn 23% so với cùng kỳ và lợi nhuận sau thuế hơn 7.5 ngàn tỷ đồng, tăng 39% trên nền thấp của 2022.

Dựa vào các yếu tố trên, VCBS khuyến nghị mua cổ phiếu MWG, với giá mục tiêu 96,700 đồng/cp, tiềm năng tăng giá 34% (so với thị giá ngày12/09).

Xem thêm tại đây

Mua VHM với giá mục tiêu 104,400 đồng/cp

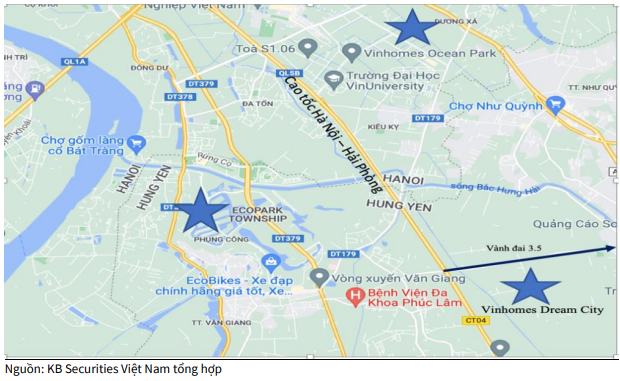

Theo CTCK KB Việt Nam (KBSV), CTCP Vinhomes (HOSE: VHM) tiếp tục duy trì vị thế dẫn đầu phân khúc BĐS nhà ở với thị phần trong phân khúc căn hộ ở tất cả các phân khúc trong giai đoạn từ 2016 đến nửa đầu năm 2022 lên tới 27%. Đồng thời, VHM hiện đang sở hữu quỹ đất lên tới 168 triệu m2 sàn giúp đảm bảo tăng trưởng lợi nhuận và giữ vững thị phần trong các năm tới.

Về kết quả kinh doanh, quý 2/2022, VHM ghi nhận doanh thu thuần đạt hơn 4.5 ngàn tỷ đồng, giảm 84% so với cùng kỳ chủ yếu do chưa đến thời điểm bàn giao của các dự án. Lợi nhuận ròng đạt 509 tỷ, giảm 95%.

Mặc dù KQKD 6 tháng đầu năm 2022 thấp hơn so với cùng kỳ nhưng Ban lãnh đạo tự tin sẽ hoàn thành kế hoạch năm 2022 nhờ công tác xây dựng tại dự án The Empire đang được xây dựng đúng tiến độ, khoảng 45% trong tổng số 12,600 căn dự kiến sẽ được bàn giao trong năm nay. Ngoài ra, Công ty sẽ bàn giao các sản phẩm tại dự án Ocean Park và Smart City vào nửa cuối năm 2022.

Về kế hoạch kinh doanh, VHM dự kiến sẽ mở bán dự án Vinhomes Ocean Park 2 - The Crown (trước là Vinhomes Đại An) vào nửa cuối năm 2022. Hai dự án Wonder Park và Cổ Loa dự kiến sẽ được mở bán trong quý 4/2022 hoặc có thể sẽ dời việc mở bán sang năm 2023.

|

Vị trí dự án Vinhomes Ocean Park 2 – The Empire

|

Năm 2022, KBSV dự phóng doanh thu của VHM đạt gần 99.5 ngàn tỷ đồng, tăng 17% so với cùng kỳ, đến từ các dự án Ocean Park, Smart City, Grand Park và dự án mới là The Empire. Lợi nhuận ròng ước đạt gần 31 ngàn tỷ đồng, giảm 20%.

KBSV điều chỉnh giảm KQKD ước tính năm 2022 của VHM do KQKD 6 tháng đầu năm 2022 của VHM thấp hơn kỳ vọng. Ngoài ra, trì hoãn việc ghi nhận doanh thu từ dự án The Crown và Wonder Park sang năm 2023.

Do đó, năm 2023, KBSV ước tính VHM thu về đạt 108 ngàn tỷ đồng doanh thu, tăng 8% so với cùng kỳ. Lợi nhuận ròng ước đạt gần 35 ngàn tỷ đồng, tăng 13%.

Dựa trên triển vọng kinh doanh và định giá, KBSV tiếp tục đưa ra khuyến nghị mua đối với cổ phiếu VHM, giá mục tiêu là 104,400 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thế Mạnh

FILI

|