Theo Bộ Tài chính, quy mô thị trường trái phiếu doanh nghiệp đến cuối quý I/2022 đã đạt 16,4% GDP, tuy nhiên, việc thị trường này tăng trưởng 'nóng' đã phát sinh một số rủi ro.

Cùng với các vấn đề liên quan lĩnh vực bất động sản, hoạt động phát hành trái phiếu doanh nghiệp, đặc biệt là trái phiếu riêng lẻ là một trong những vấn đề nóng. Theo tiến trình kỳ họp thứ 3, Quốc hội khóa XI, trong ngày 8/6, cả Bộ trưởng Tài chính Hồ Đức Phớc và Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng đều sẽ trả lời chất vấn trước Quốc hội về vấn đề này.

Tại báo cáo gửi các vị đại biểu Quốc hội trước đó, Thống đốc Nguyễn Thị Hồng cho biết các rủi ro của thị trường trái phiếu doanh nghiệp phần lớn phát sinh từ hoạt động của các doanh nghiệp, thuộc phạm vi quản lý của các Bộ, ngành khác. Trong khi việc thanh tra, giám sát hoạt động ngân hàng liên quan đến các lĩnh vực này chỉ là biện pháp quản lý rủi ro từ phía ngân hàng.

Tuy nhiên, trong bối cảnh các ngân hàng là một trong những chủ thể tham gia thị trường tích cực nhất với nhiều vai trò, trách nhiệm giải trình những vấn đề liên quan vẫn được Quốc hội yêu cầu với ngành ngân hàng.

2 năm tăng trưởng “nóng”

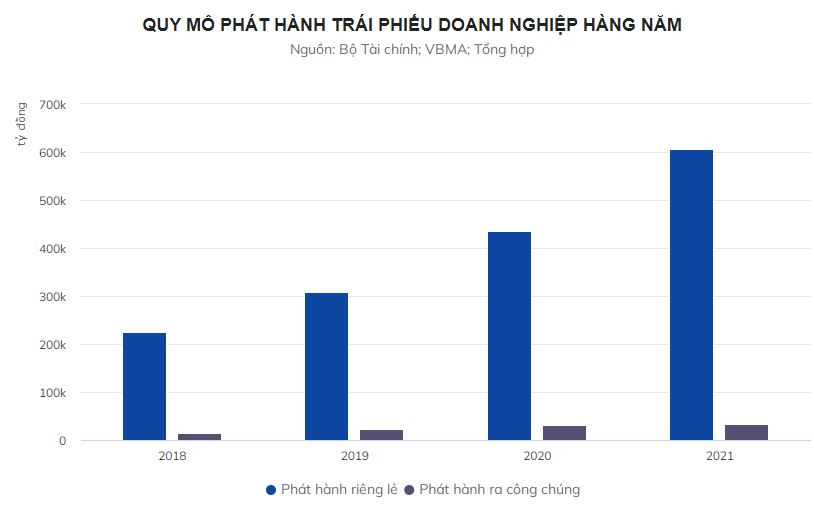

Thực tế, thị trường trái phiếu doanh nghiệp đã bắt đầu tăng trưởng nhanh từ năm 2018, khi lần đầu tiên quy mô phát hành trái phiếu doanh nghiệp vượt trái phiếu Chính phủ. Trong những năm sau đó, quy mô phát hành trái phiếu doanh nghiệp liên tiếp tăng nhanh và bùng nổ trong 2 năm trở lại đây, đặc biệt là trái phiếu riêng lẻ.

Theo Bộ Tài chính, trong năm 2021, tổng khối lượng trái phiếu doanh nghiệp phát hành đạt khoảng 640.000 tỷ đồng, tăng gần 39% so với năm 2020 (khoảng 467.000 tỷ). Trong đó, trái phiếu phát hành riêng lẻ năm vừa qua chiếm tới hơn 605.000 tỷ đồng, cũng tăng 39% so với năm 2020, trong khi khối lượng trái phiếu chào bán ra công chúng chỉ là hơn 34.000 tỷ đồng.

Đến cuối năm 2021, quy mô thị trường trái phiếu doanh nghiệp đã tương đương 18,2% GDP, tương đương gần 51 tỷ USD quy đổi, tăng 42,4% so với cuối năm 2020 (17,1% GDP). Trong đó, quy mô thị trường trái phiếu doanh nghiệp riêng lẻ đạt 16,8% GDP, tăng gần 41%.

Nếu so với năm 2018, quy mô phát hành trái phiếu doanh nghiệp năm 2021 đã tăng gần 3 lần.

Theo TS Cấn Văn Lực, Thành viên hội đồng tư vấn Chính sách tài chính tiền tệ Quốc gia, thị trường trái phiếu doanh nghiệp bùng nổ trong 2 năm qua, bên cạnh việc nhận được tác động tích cực từ các chính sách, tăng trưởng ở thị trường này còn đến từ thực tế nhu cầu vốn của nền kinh tế.

Vị chuyên gia cho rằng hệ thống ngân hàng thương mại đang quá sức trong cho vay vốn dài hạn. Bên cạnh đó, NHNN vẫn đang lên lộ trình cho việc áp dụng tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn. Do đó, doanh nghiệp buộc phải tìm kênh huy động vốn khác để thay thế và trái phiếu doanh nghiệp là một kênh rất quan trọng.

Một trong những nguyên nhân khiến trái phiếu doanh nghiệp bùng nổ 2 năm qua là nhu cầu vốn lớn của các ngân hàng và doanh nghiệp bất động sản. Đây cũng là 2 nhóm phát hành lớn nhất của thị trường 2 năm qua.

Cụ thể, năm 2020, trong gần 467.000 tỷ đồng trái phiếu doanh nghiệp được phát hành, doanh nghiệp bất động sản và ngân hàng chiếm lần lượt 33,6% và 27,9%, tương đương quy mô hơn 287.000 tỷ đồng. Nếu tính riêng trái phiếu riêng lẻ, doanh nghiệp bất động sản và ngân hàng cũng chiếm tới 35,9% và 26,3% tổng khối lượng phát hành.

Đến năm 2021, các ngân hàng trở thành nhóm có khối lượng phát hành trái phiếu lớn nhất với 36,2% tổng khối lượng phát hành và bất động sản chiếm 33,2%, xếp thứ 2. Hai nhà phát hành này bỏ rất xa nhóm có khối lượng phát hành lớn thứ 3 thị trường là các doanh nghiệp thương mại dịch vụ với chỉ 5,5%.

Số liệu này cũng không có sự thay đổi trong quý I/2022 khi doanh nghiệp bất động sản tiếp tục đứng top 1 về khối lượng phát hành với 45,1% trong tổng số gần 105.000 tỷ đồng trái phiếu riêng lẻ.

Vì sao trái phiếu doanh nghiệp bùng nổ?

Đối ứng với nguồn cung tăng mạnh kể trên, nhu cầu đầu tư trái phiếu doanh nghiệp trên thị trường cũng tăng tương ứng, trong đó phải kể tới dòng tiền từ các nhà đầu tư cá nhân (bao gồm cả nhà đầu tư không chuyên).

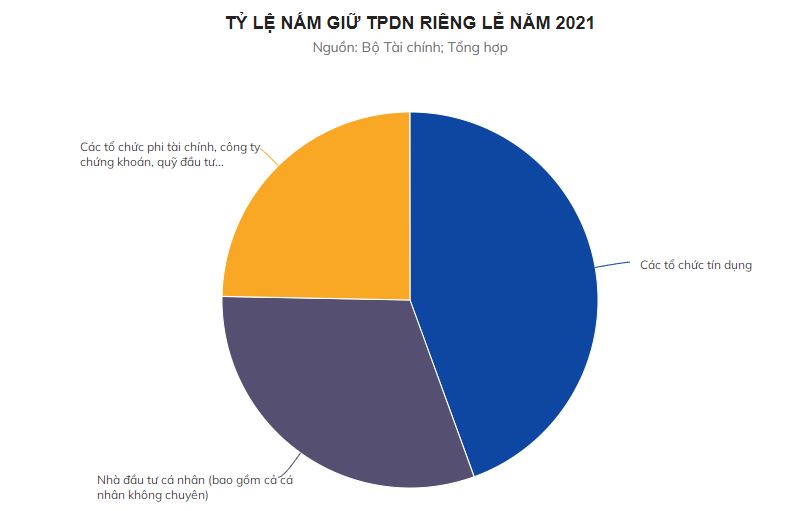

Cụ thể, tại báo cáo gửi các vị đại biểu Quốc hội, Bộ Tài chính cho biết tính trên thị trường sơ cấp, ngân hàng và công ty chứng khoán là 2 nhà đầu tư chính, lần lượt mua 37,9% và 34,5% tổng khối lượng trái phiếu phát hành. Trong khi đó, nhà đầu tư cá nhân chuyên nghiệp chỉ mua gần 5,4% (giảm mạnh so với mức 12,7% năm 2020).

Trong quý I năm nay, tỷ lệ mua trái phiếu doanh nghiệp phát hành riêng lẻ của nhà đầu tư cá nhân cũng mới là 9,5%.

Tuy nhiên, trên thị trường thứ cấp, dòng tiền từ các nhà đầu tư cá nhân thể hiện rõ nét với tỷ lệ 19% tổng lượng trái phiếu lưu ký đã phát hành trong năm 2021. Bộ Tài chính cho biết phần lớn trái phiếu được các công ty chứng khoán mua trên thị trường sơ cấp là để phân phối lại cho các ngân hàng và nhà đầu tư cá nhân.

Nếu tính chung toàn thị trường trái phiếu riêng lẻ, các nhà đầu tư cá nhân, bao gồm cả nhà đầu tư không chuyên, đã nắm giữ tới 30,85% tổng khối lượng phát hành năm 2021, chỉ xếp sau các ngân hàng với tỷ lệ 44,7%.

Nguyên nhân chính khiến trái phiếu doanh nghiệp hấp dẫn nhà đầu tư cá nhân chính là lãi suất cao. Điều này càng được củng cố trong bối cảnh lãi suất huy động ngân hàng đã giảm mạnh trong 2 năm qua.

Cụ thể, năm 2021, lãi suất phát hành bình quân của trái phiếu riêng lẻ là 7,94%/năm, dù đã giảm 1,4 điểm % so với năm 2020 nhưng tỷ suất này vẫn cao hơn gần 2 điểm % so với lãi suất tiền gửi tiết kiệm kỳ hạn 12 tháng.

Thậm chí, một số doanh nghiệp bất động sản đã phát hành trái phiếu với lãi suất cao gần 13%/năm như Công ty CP Bất động sản Phát Đạt; Công ty CP Hoàng Phú Vương và Công ty CP Hoa Phú Thịnh.

Theo Bộ Tài chính, các doanh nghiệp bất động sản hiện cũng là nhóm có lãi suất trái phiếu bình quân cao nhất thị trường, phổ biến ở mức 10,51%/năm và các nhà đầu tư cá nhân (trên thị trường sơ cấp) cũng chủ yếu mua trái phiếu bất động sản.

Nhiều rủi ro từ nhà đầu tư và thị trường

Cũng vì mức lãi suất cao gần gấp đôi tiền gửi tiết kiệm này, nhiều nhà đầu tư cá nhân đã tìm cách và được tư vấn “lách luật” để mua trái phiếu riêng lẻ.

Theo đó, để chào bán trái phiếu riêng lẻ cho nhà đầu tư cá nhân không chuyên, thị trường đã xuất hiện nhiều cách thức lách quy định. Trong đó, các cá nhân này sẽ được thực hiện hợp đồng mua kỳ hạn trái phiếu chính phủ hoặc chứng khoán niêm yết trong thời gian từ 2-4 ngày hoặc sử dụng tài khoản vay ký quỹ để chứng minh danh mục chứng khoán niêm yết đang nắm giữ có giá trị trên 2 tỷ đồng, từ đó có chứng nhận nhà đầu tư chứng khoán chuyên nghiệp để mua trái phiếu riêng lẻ.

Ngoài ra, còn có hiện tượng các cá nhân không trực tiếp đứng tên mua trái phiếu mà ký hợp đồng dân sự với công ty chứng khoán, ngân hàng hoặc doanh nghiệp khác để mua trái phiếu. Điều này dẫn tới trái chủ thực tế không phải nhà đầu tư bỏ tiền ra mua.

Đây cũng là vướng mắc mà rất nhiều nhà đầu tư đang gặp phải trong vụ việc liên quan tại Tập đoàn Tân Hoàng Minh.

Tập đoàn Tân Hoàng Minh là trường hợp có nhiều vi phạm trong hoạt động phát hành và chào bán trái phiếu riêng lẻ cho nhà đầu tư cá nhân. Ảnh: Đức Anh.

|

Bên cạnh rủi ro từ nhà đầu tư, chính các doanh nghiệp phát hành trái phiếu cũng phát sinh các rủi ro về năng lực tài chính không đảm bảo, công bố thông tin sai sự thật hoặc che giấu thông tin.

Cụ thể, theo Bộ Tài chính, trong số 358 doanh nghiệp phát hành trái phiếu riêng lẻ năm vừa qua, có tới 57 doanh nghiệp thua lỗ, 45 doanh nghiệp có hệ số nợ trên vốn chủ sở hữu lớn hơn 10 và 10 doanh nghiệp có khối lượng phát hành lớn hơn 5 lần vốn chủ sở hữu.

Trong nhóm 20 doanh nghiệp bất động sản phát hành trái phiếu nhiều nhất năm vừa qua, nhiều doanh nghệp ghi nhận tỷ lệ phát hành gấp hàng chục lần vốn chủ sở hữu.

Như Công ty TNHH Kinh doanh Bất động sản Mediterranena Revival Villas có vốn chủ sở hữu chỉ 153 tỷ nhưng phát hành tới 7.200 tỷ đồng trái phiếu, tương đương tỷ lệ phát hành/vốn chủ sở hữu lên tới hơn 47 lần. Tương tự, Công ty CP Osaka Garden năm vừa qua phát hành 7.700 tỷ đồng trái phiếu nhưng vốn chủ sở hữu chỉ đạt 270 tỷ, tương đương tỷ lệ phát hành lên tới 28,5 lần.

Ngoài ra, cũng có hiện tượng doanh nghiệp phát hành để góp vốn, mua cổ phần, mua trái phiếu của doanh nghiệp khác hoặc cho doanh nghiệp khác vay vốn; hoặc phát hành để chuyển vốn lòng vòng nhằm lách quy định về giới hạn cho vay/đầu tư trái phiếu của ngân hàng đối với 1 khách hàng/nhóm khách hàng.

Bên cạnh đó, thị trường còn có hiện tượng các doanh nghiệp chào bán công khai trái phiếu riêng lẻ trên các phương tiện thông tin đại chúng như Công ty CP Tập đoàn APEC, Công ty CP Tập đoàn VsetGroup và Tập đoàn Tân Hoàng Minh.

Bộ Tài chính cũng chỉ ra thị trường trái phiếu doanh nghiệp còn tiềm ẩn rủi ro từ chính các tổ chức cung cấp dịch vụ là các công ty chứng khoán, ngân hàng thương mại. Theo đó, một số đơn vị đã xây dựng hồ sơ chào bán có lợi cho doanh nghiệp để huy động vốn mà không cung cấp đầy đủ, chính xác thông tin cho nhà đầu tư.

Một số tổ chức đại lý phát hành, đăng ký lưu ký lại cung cấp các dịch vụ để hợp thức hóa hồ sơ xác nhận nhà đầu tư chứng khoán chuyên nghiệp để chào mời nhà đầu tư cá nhân mua trái phiếu riêng lẻ.

Để hạn chế các rủi ro kể trên, Bộ Tài chính cho biết cơ quan này đang xây dựng Nghị định sửa đổi về quy định phát hành trái phiếu riêng lẻ. Trong đó, quy định mới sẽ có xu hướng thắt chặt hơn về điều kiện phát hành nhằm hạn chế việc doanh nghiệp phát hành trái phiếu gấp nhiều lần vốn chủ sở hữu, thu hẹp mục đích phát hành để tránh việc huy động vốn cho mục đích khác hoặc chuyển vốn lòng vòng.

Đặc biệt, doanh nghiệp phát hành bắt buộc phải mua lại trái phiếu từ nhà đầu tư nếu vi phạm pháp luật và phương án phát hành.