|

NHT, VSC, ACB có gì hấp dẫn?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan với NHT do Công ty bắt đầu bước vào vùng tăng trưởng lợi nhuận mạnh mẽ; mua VSC do kỳ vọng tăng trưởng tích cực tại 2 cảng VIP Green và VIMC Đình Vũ; mua ACB do Ngân hàng Nhà nước (NHNN) có thể mở rộng hạn mức tín dụng cho Ngân hàng này trong nửa cuối năm 2022.

NHT khả quan với giá mục tiêu 40,500 đồng/cp

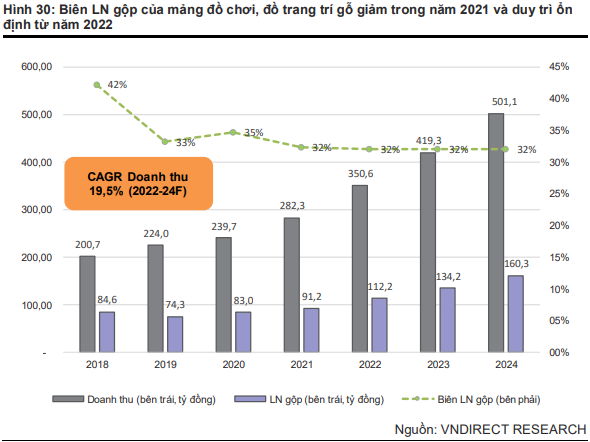

Theo CTCK VNDirect, CTCP Sản xuất và Thương mại Nam Hoa (HOSE: NHT) là doanh nghiệp có vị thế vững chắc trong lĩnh vực sản xuất đồ chơi trẻ em và đồ trang trí bằng gỗ nhờ vào những lợi thế về kinh nghiệm, chất lượng sản phẩm đáp ứng được những thị trường lớn như châu Âu, Mỹ… Doanh thu từ các mảng kinh doanh cốt lõi của Công ty đem lại doanh thu ổn định với mức tăng trưởng kép 22.9% trong giai đoạn 2016-2021, biên LN gộp duy trì ở mức cao 30%-42%.

Đầu năm 2020, NHT mở rộng mảng đồ gỗ nội thất xuất khẩu thông qua việc chính thức sở hữu 51% và nắm quyền kiểm soát tại CTCP Miền Quê. Đây chính là tiền đề để Công ty mở rộng hoạt động kinh doanh mảng đồ gỗ nội thất cao cấp với năng lực sản xuất cũng như tập khách hàng vững mạnh của Miền Quê. Doanh thu từ mảng đồ gỗ nội thất cao cấp đã nhanh chóng đóng góp cho doanh thu năm 2020/2021 với tỷ trọng lần lượt là 73.8%/65.6%.

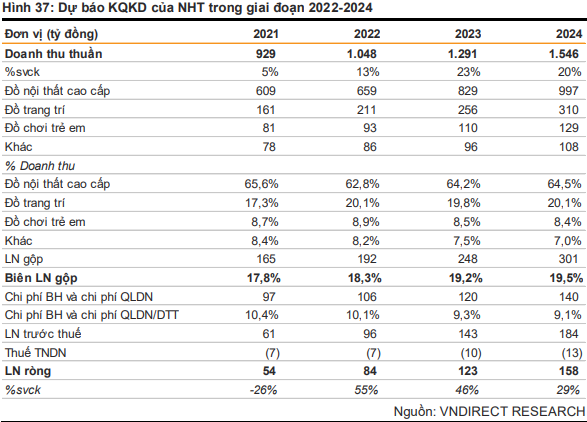

Trong giai đoạn 2022-2024, kỳ vọng hoạt động kinh doanh của NHT sẽ tăng trưởng mạnh mẽ nhờ doanh thu 2 mảng kinh doanh truyền thống của Nam Hoa là đồ chơi trẻ em và đồ trang trí bằng gỗ sẽ được thúc đẩy khi nhà máy Nam Hoa 2 Củ Chi hoạt động với công suất tối đa trong năm 2022-2023. Mảng đồ trang trí bằng gỗ dự báo sẽ đóng góp 71% doanh thu cho công ty mẹ Nam Hoa vào năm 2024 và doanh thu đạt mức tăng trưởng kép hàng năm 19.5% trong giai đoạn 2022-2024.

Bên cạnh đó, mảng kinh doanh đồ gỗ nội thất cao cấp từ công ty con Miền Quê sẽ đóng vai trò là động lực chính giúp gia tăng doanh thu của NHT, đóng góp 80% doanh thu cho NHT hàng năm. Dự kiến doanh thu thuần của NHT đạt mức tăng trưởng kép 21.4% trong giai đoạn 2022-2024.

VNDirect dự phóng biên lợi nhuận gộp năm 2024 sẽ đạt 19.5% với mức tăng đều đặn hàng năm 0.3-0.8 điểm %. Kỳ vọng rằng giá gỗ nguyên vật liệu đầu vào sẽ hạ nhiệt sau khoảng thời gian tăng giá cùng với việc NHT đang có những biện pháp kí kết hợp đồng dài hạn từ 6-9 tháng với các đối tác cung cấp để duy trì ổn định giá gỗ.

Mặt khác, VNDirect dự phóng chi phí bán hàng và chi phí quản lý doanh nghiệp liên tục tăng trong giai đoạn 2022-2024 với tốc độ tăng trưởng kép 14.9% khi NHT mở rộng hoạt động sản xuất, tận dụng 100% công suất tại nhà máy Nam Hoa Củ Chi. Tuy nhiên, tỷ lệ chi phí bán hàng và quản lý/doanh thu thuần dự báo sẽ giảm chỉ còn 9.1% vào năm 2024.

Dự phóng lợi nhuận ròng 2022 của NHT sẽ bật tăng trở lại 55% so với năm 2021 lên mức 84 tỷ đồng và sẽ duy trì đà tăng trưởng tốt trong giai đoạn 2022-2024 với tốc độ tăng trưởng kép 37.2%.

Tỷ lệ chi trả cổ tức của NHT trong năm 2022/2023 được dự báo sẽ ở mức cao với lần lượt là 88%/83% lợi nhuận ròng, tương đương với 40% mệnh giá.

Với động lực từ mảng kinh doanh đồ gỗ nội thất cao cấp, VNDirect khuyến nghị NHT khả quan với giá mục tiêu 40,500 đồng/cp.

Xem thêm tại đây

Mua VSC với giá mục tiêu 62,965 đồng/cp

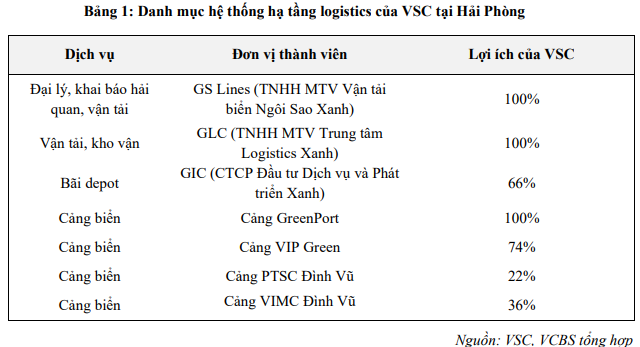

Theo CTCK Vietcombank (VCBS), Với vị trí nằm tại khu vực trung nguồn sông Cấm (Hải Phòng) và công suất thiết kế lên đến 600,000 TEU/ năm, cảng VIP Green là cảng có quy mô lớn nhất và là nguồn đóng góp quan trọng đến kết quả kinh doanh của CTCP Container Việt Nam (HOSE: VSC).

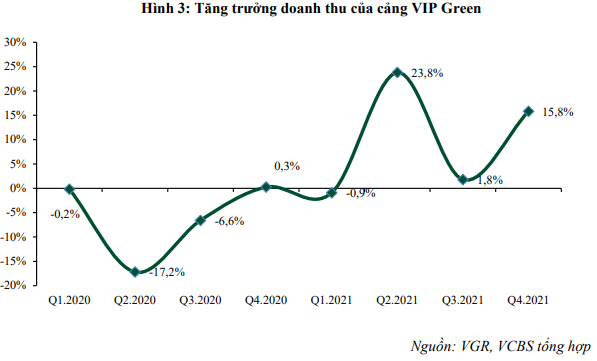

Trong giai đoạn 2018-2020, cảng VIP Green cùng với các cảng trung nguồn sông Cấm (Cảng Đình Vũ, Tân Vũ, Nam Hải Đình Vũ) chịu áp lực không nhỏ đến nguồn hàng và hiệu quả kinh doanh đến từ xu hướng dịch chuyển của các hãng tàu xuống các cảng sâu về hạ nguồn và khu vực Lạch Huyện.

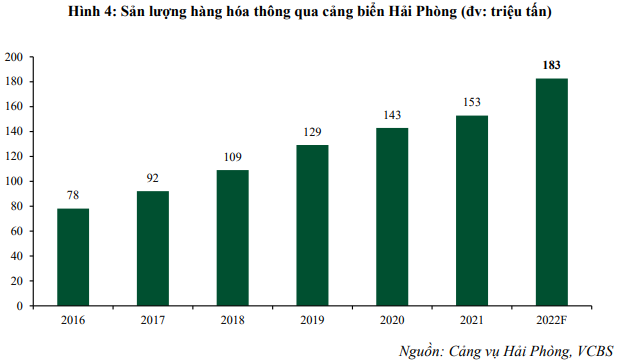

Tuy vậy, xu thế dịch chuyển trên về cơ bản đã kết thúc từ giữa năm 2020 và nhóm cảng trung nguồn trong đó có VIP Green đã ghi nhận xu thế tăng trưởng trở lại về sản lượng và doanh thu. VCBS đánh giá sản lượng qua cảng VIP Green sẽ duy trì đà tăng trưởng tích cực trong giai đoạn vài năm tới xét tới các yếu tố như sản lượng hàng hóa thông qua hệ thống cảng biển khu vực Hải Phòng kỳ vọng mức tăng trưởng 2 chữ số khi hoạt động sản xuất và thu hút nguồn vốn FDI khôi phục tích cực sau giai đoạn dịch bệnh và nhiều khu công nghiệp lớn tại miền Bắc đi vào giai đoạn hoàn tất đầu tư hạ tầng và bắt đầu đón khách thuê trong năm 2022-2023.

Bên cạnh đó, cùng với xu hướng thúc đẩy đầu tư công, UBND Thành phố Hải Phòng đã đẩy nhanh tiến độ giải phóng mặt bằng các cảng nội thành để phục vụ các dự án giao thông. Qua đó, các cảng trung nguồn sông Cấm trong đó có VIP Green sẽ hưởng lợi từ nguồn hàng container dịch chuyển từ khu vực thượng nguồn khi các cảng container khu vực trên chuyển sang phục vụ hàng rời – thay thế cho các cảng trong nội thành hiện nay. Ngoài ra, VIP Green còn sở hữu lợi thế về nguồn hàng từ cổ đông chiến lược Evergreen – hãng tàu có lưu lượng hàng hóa lớn tại khu vực Hải Phòng.

Một cảng khác cũng được xem là động lực tăng trưởng trong thời gian tới của VSC chính là cảng VIMC Đình Vũ. Cụ thể, trong năm 2021, VSC đã hoàn tất mua lại 36% cổ phần tại cảng VIMC Đình Vũ (Vinalines Đình Vũ) và chính thức trở thành cổ đông lớn thứ 2 tại cảng này chỉ sau Vinalines. Với công suất thiết kế khoảng 500,000 TEU/ năm và dự kiến bắt đầu đi vào hoạt động từ quý 3/2022, cảng VMIC Đình Vũ kỳ vọng có thể bắt đầu đóng góp vào lợi nhuận của VSC từ năm 2023 và gia tăng đáng kể hiệu quả vận hành hệ thống cảng của VSC trong các năm tới.

Trong năm 2022, VSC có kế hoạch tăng góp vốn tại công ty con GLC (TNHH MTV Trung tâm Logistics Xanh) nhằm thực hiện mua lại cảng cạn Quảng Bình – Đình Vũ (Hải Phòng). Công ty dự kiến có thể hoàn tất mua lại và bắt đầu hợp nhất kết quả kinh doanh ngay từ quý 3/2022. Việc sở hữu thêm một bãi depot sẽ cải thiện đáng kể hiệu quả luân chuyển hàng hóa giữa các đơn vị thành viên của VSC và giải tỏa bớt một phần công suất khi cảng GreenPort và VIP Green đang tiến tới giới hạn công suất thiết kế.

Bên cạnh việc mua lại 36% cổ phần cảng VIMC Đình Vũ, VSC duy trì tham vọng tham gia góp vốn đầu tư một cảng nước sâu khu vực Lạch Huyện với tỷ lệ sở hữu ít nhất 36%.

Chiến lược tập trung đầu tư trên địa bàn Hải Phòng giúp VSC khai thác tốt hiệu quả dịch vụ bổ trợ từ các đơn vị thành viên và đối tác chiến lược, cũng như gia tăng lợi thế địa phương, qua đó nâng cao vị thế đàm phán, khả năng giành quyền phát triển dự án mới và mua lại các doanh nghiệp trên địa bàn.

VCBS dự phóng doanh thu năm 2022 của VSC đạt 2,200 tỷ đồng, tăng 16.3% so với năm 2021, lợi ròng dự kiến đạt 414 tỷ đồng, tăng 18.2%, tương ứng với EPS là 3,759 đồng/cp.

Xem thêm tại đây

Mua ACB với giá mục tiêu 39,850 đồng/cp

Theo CTCK Yuanta Việt Nam (YSVN), Ngân hàng Nhà nước đã cấp hạn mức tăng trưởng tín dụng ban đầu là 10% cho Ngân hàng TMCP Á Châu (HOSE: ACB). Tuy nhiên, ACB kỳ vọng tín dụng sẽ tăng lên 16% trong năm 2022. Tín dụng của ACB đã tăng trưởng khoảng 5.2% trong quý 1/2022. Ngân hàng đặt mục tiêu tổng tài sản và huy động vốn đều sẽ tăng trưởng 11% trong năm 2022.

Đối với năm 2022, ACB đặt mục tiêu lợi nhuận trước thuế đạt 15 ngàn tỷ đồng, tăng 25% so với năm 2021. Riêng trong quý 1/2022, lợi nhuận trước thuế của ACB đạt khoảng 4.2 ngàn tỷ đồng, tăng 39% so với quý 4/2021 và tăng 35% so với cùng kỳ, tương ứng hoàn thành 28% kế hoạch cả năm của Ngân hàng.

Tỷ lệ CASA của ACB đạt 27% tính đến cuối quý 1 (tăng 2 điểm % so với quý trước). Ngân hàng kỳ vọng tỷ lệ CASA sẽ tiếp tục được cải thiện lên đạt mức 28 – 29% vào cuối năm 2022, chủ yếu được thúc đẩy bởi chuyển đổi số.

Thu nhập ngoài lãi trong quý 1 của Ngân hang đạt 1.3 ngàn tỷ đồng (tăng 10% so với quý trước và 26% so với cùng kỳ), trong đó doanh thu từ bancassurance đóng góp 390 tỷ đồng.

Sắp tới, ACB sẽ tăng vốn điều lệ lên 33.8 ngàn tỷ đồng (từ mức hiện nay là 27 ngàn tỷ đồng) trong quý 3/2022. Theo kế hoạch, ACB sẽ phát hành 675 triệu cp chia cổ tức. Đối với kế hoạch chi trả cổ tức năm 2022, ACB dự kiến chi trả 15% cổ tức bằng cổ phiếu và 10% bằng tiền mặt (1,000 đồng/cp) vào năm 2023 từ lợi nhuận giữ lại của năm 2022.

Với việc có thể được NHNN mở rộng hạn mức tín dụng, YSVN khuyến nghị mua ACB với giá mục tiêu 39,850 đồng/cp. ACB đang giao dịch với P/B 2022E là 1,6x, tương ứng với trung vị ngành, nhưng chúng tôi cho rằng ACB xứng đáng với mức định giá cao hơn so với ngành nhờ vào KQHĐKD khả quan cũng như chất lượng tài sản vững chắc.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc

FILI

|