|

Tiềm năng nào ở ACV, DPR, VGI?

Các công ty chứng khoán (CTCK) khuyến nghị khả quan với ACV do kết quả kinh doanh có triển vọng phục hồi sau khi các đường bay dần được mở trở lại; mua DPR do sự phục hồi của mảng cao su cùng triển vọng của mảng khu công nghiệp (KCN); nâng giá mục tiêu VGI do giá cổ phiếu đang bị định giá thấp dù là doanh nghiệp có vị thế hàng đầu trong ngành.

ACV khả quan với giá mục tiêu 117,800 đồng/cp

Theo CTCK VNDirect, với tỷ lệ tiêm chủng cao, giao thông hàng không nội địa của Việt Nam đã dần được nối lại kể từ quý 4/2021 và trở lại hoạt động bình thường từ đầu 2022. Nhu cầu bay trong nước đã tăng mạnh kể từ nửa cuối tháng 1/2022 khiến tổng số chuyến bay trong tháng 1/2022 đạt mức 70% so với trước dịch.

Đến cuối tháng 1/2022, hành khách bay trong nước không cần phải có chứng nhận âm tính với COVID-19 trừ hành khách bay từ vùng dịch cấp độ 4. Điều này sẽ giúp người dân đi lại bằng đường hàng không dễ dàng hơn, cùng với các chương trình kích thích du lịch mà các tỉnh đang triển khai, VNDirect cho rằng giao thông hàng không trong nước sẽ trở lại và vượt mức trước dịch ngay trong năm 2022.

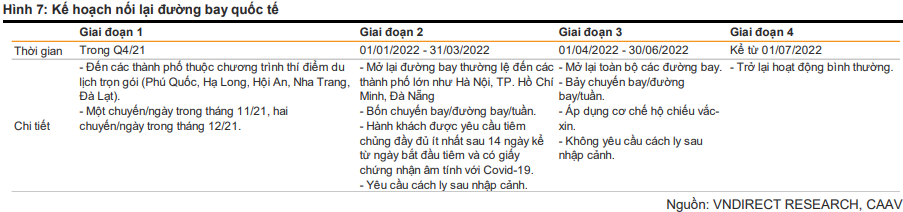

Đối với đường bay quốc tế, Cục Hàng không Việt Nam (CAAV) đã trình kế hoạch mở lại các đường bay theo 4 giai đoạn:

Theo Google Destination Insights, kể từ đầu năm 2022, lượng tìm kiếm quốc tế về hàng không và du lịch Việt Nam luôn duy trì ở mức rất cao. Số lượng tìm kiếm từ 01/01/2022 đến 04/02/2022 đã tăng 72.8% so với cùng kỳ. Xu hướng tăng này đến từ các chương trình thí điểm du lịch của chính phủ để đón khách quốc tế đến Phú Quốc, Quảng Ninh, Hội An, Nha Trang, Đà Nẵng. VNDirect cho rằng chương trình thí điểm này sẽ là bước đi đầu tiền trong quá trình phục hồi đường bay quốc tế cũng như du lịch của Việt Nam.

Mới đây nhất, vào 15/02/2022, Việt Nam sẽ dỡ bỏ hạn chế tần suất các chuyến bay quốc tế đến Việt Nam mặc dù vẫn áp dụng các biện pháp phòng dịch với các chuyến bay đến Việt Nam. Theo kế hoạch của Chính phủ, VNDirect cho rằng hàng không quốc tế của Việt Nam sẽ trở lại hoạt động bình thường kể từ quý 3/2022.

VNDirect kỳ vọng tổng lượng khách thông quan của Tổng Công ty Cảng Hàng không Việt Nam - CTCP (UPCoM: ACV) sẽ phục hồi mạnh trong trung hạn.

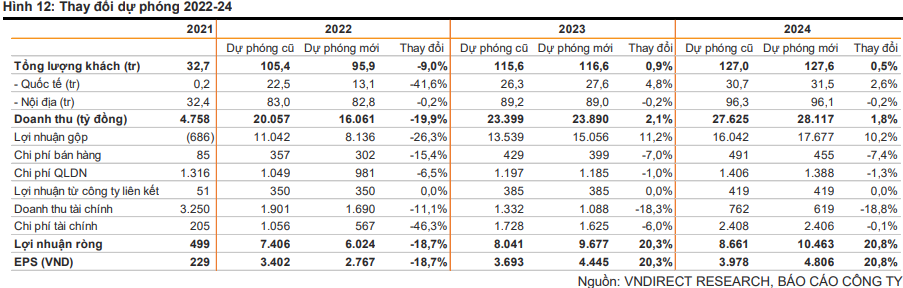

Đối với thị trường nội địa, sản lượng khách được dự báo tăng 155.3% trong năm 2022 do Việt Nam sẽ bước vào bình thường mới với nhu cầu bay nội địa phục hồi. Trong giai đoạn 2023-2024, lượng khách nội địa có thể trở về mức tăng trưởng bình thường 7.6% và 7.9% so với các năm liền trước. Theo dự phóng của VNDirect, tổng lượng khách nội địa của ACV có thể về mức trước dịch trong năm 2022 (đạt 111.2% so với mức cơ sở năm 2019) và có thể đạt 139.7% mức cơ sở 2019 trong năm 2025.

Còn với thị trường quốc tế, lượng khách thông quan được dự báo đạt 13.1 triệu khách trong năm 2022 (so với 0.2 triệu khách trong 2021) và có thể tăng lần lượt 110.3% và 14.3% trong 2023-24 do các đường bay quốc tế có thể trở lại hoạt động bình thường từ nửa cuối 2022 theo kế hoạch mở lại của chính phủ. Theo dự phóng của VNDirect, lượng khách quốc tế của ACV có thể phục hồi về mức trước dịch trong năm 2023 (98.1% so với mức cơ sở năm 2019) và có thể đạt 128.9% mức cơ sở 2019 trong năm 2025.

Đối với năm 2022, VNDirect dự phóng lợi nhuận ròng của ACV sẽ đạt 6,024 tỷ đồng, gấp 12 lần so với năm 2021, đồng thời EPS sẽ tăng từ 229 đồng/cp lên 2,767 đồng/cp.

Với những dự báo tích cực trên, VNDirect khuyến nghị ACV có thể khả quan với giá mục tiêu 117,800 đồng/cp.

Xem thêm tại đây

Mua DPR với giá mục tiêu 108,900 đồng/cp

Theo CTCK Thành Công (TCSC), trong các năm tới, diện tích khai thác của CTCP Cao su Đồng Phú (HOSE: DPR) sẽ thu hẹp do phải bàn giao đất cho tỉnh Bình Phước và trích quỹ đất để phát triển KCN dẫn tới sản lượng suy giảm. Tuy nhiên, vườn cây tại Campuchia sẽ dần bắt đầu vào thời kỳ cho năng suất thu hoạch mủ cao cao nhất, dự kiến sẽ giúp bù đắp cho phần sản lượng sụt giảm.

Bên cạnh đó, sản lượng khai thác được kỳ vọng sẽ phục hồi trong năm 2022 sau khi giảm đáng kể trong năm 2021 do tác động của dịch bệnh Covid-19.

Bên cạnh đó, thanh lý gỗ cũng đóng góp tương đối lớn vào lợi nhuận của DPR. Những năm gần đây DPR đang thanh lý bình quân khoảng 500 ha cao su mỗi năm. Tuy nhiên, do Công ty không trồng mới trong giai đoạn 1995-2002 nên tốc độ thanh lý dự kiến sẽ giảm xuống.

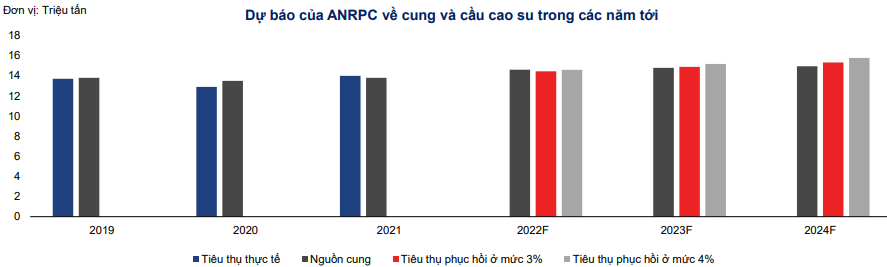

Quay trở lại với ngành cao su, theo số liệu thống kê sơ bộ của Hiệp hội Các nước sản xuất cao su thiên nhiên (ANRPC), sản lượng cao su tự nhiên thế giới 2021 thực tế chỉ đạt khoảng 13.8 triệu tấn so với dự báo nhu cầu hơn 14 triệu tấn. ANRPC cũng dự báo mức tiêu thụ toàn cầu năm 2022 sẽ tăng 4%-5% so với năm 2021. Do đó có thể kỳ vọng giá bán sẽ vẫn duy trì tích cực.

Bên cạnh chênh lệch cung cầu, giá cao su còn được hỗ trợ bởi việc giá dầu thế giới khó lường, liên tục tăng từ đầu năm và dự báo sẽ neo ở mức cao trong năm 2022 do đây là 2 nguyên liệu có quan hệ mật thiết với nhau.

Còn đối với mảng KCN, hiện trong 9,300 ha đang quản lý. DPR sẽ dành 2,000 ha bàn giao cho tỉnh Bình Phước để giao lại cho bên thứ 3 phát triển KCN với giá 1 tỷ đồng/ha. Bên cạnh đó, DPR sẽ sử dụng 2,000 ha để tự phát triển KCN và các khu nông nghiệp công nghệ cao.

Ngoài ra, trong thời gian tới, DPR sẽ nhận được 317 tỷ đồng đền bù đất từ KCN Bắc Đồng Phú mở rộng. Với quan điểm thận trọng, TCSC cho rằng khoản đền bù này sẽ được ghi nhận vào năm 2023. Tuy nhiên, nếu tiến độ pháp lý được thực hiện đúng theo dự đoán của Ban lãnh đạo thì DPR có thể sẽ ghi nhận khoản này ngay trong 2022, hỗ trợ rất lớn cho lợi nhuận sau thuế cả năm.

|

Dự phóng số tiền thu được nhờ được đền bù đất

Nguồn: TCSC

|

Theo TCSC, KCN Bắc Đồng Phú mở rộng nếu đi vào hoạt động kịp với tiến độ sẽ giúp doanh thu bắt đầu bứt phá từ năm 2023.

Các dự án KCN của DPR sẽ hưởng lợi từ làn sóng dịch chuyển sản xuất sang nước ta. Giá cho thuê hiện nay tại Bình Phước vẫn còn rẻ, hợp lý cho đối tượng các doanh nghiệp vừa và nhỏ. Trong tương lai giá cho thuê sẽ hưởng lợi từ đẩy mạnh đầu tư cơ sở hạ tầng. Đặc biệt là dự án cao tốc TPHCM - Thủ Dầu Một – Chơn Thành dự kiến triển khai trước 2025. Tuyến đường này sẽ rút ngắn thời gian di chuyển từ TPHCM đến Bình Phước và giảm tải cho tỉnh lộ DT741, DT746 hiện đã xuống cấp, hư hại.

Bên cạnh đó, một điểm đáng lưu ý khác là giá cổ phiếu DPR đã chiết khấu 23% từ đỉnh và có dấu hiệu tạo đáy, có thể giải ngân khi cổ phiếu kiểm tra lại mức giá quanh vùng 70,000 đồng/cp.

Do đó, TCSC khuyến nghị mua DPR với giá mục tiêu 108,900 đồng/cp.

Xem thêm tại đây

VGI: Giá mục tiêu 38,550 đồng/cp

Theo CTCK Sài Gòn Thương Tín (SBS), Tổng CTCP Đầu tư Quốc tế Viettel (UPCoM: VGI) đứng số 1 thị phần ở Lào (Unitel 56%), Đông Timor (Telemor 53%), Campuchia (Metfone, 41.3%), Burundi (Lumitel 55.3%). Đứng thứ 2 về thị phần ở Haiti (Natcom 38%), Mozambique (Movitel 38%). Đứng thứ 3 thị phần Cameroon (Nexttel 30%), Myanmar (Mytel 21%)…

Những thị trường VGI đầu tư đều là những nước đang phát triển hoặc kém phát triển. Việc kinh doanh tại những thị trường này mặc dù có nhiều bất lợi do thu nhập bình quân đầu người và hạ tầng viễn thông còn kém tuy nhiên cũng tạo ra nhiều dư địa để tăng trưởng.

Với sự xuất hiện của công nghệ 5G sắp tới, những công nghệ thấp như 3G, 4G sẽ dễ dàng tiếp cận với người dân ở những nước đang và kém phát triển hơn.

Xét về quy mô thuê bao sử dụng tại các thị trường, VGI nằm trong top 30 công ty viễn thông lớn nhất trên toàn cầu.

Về dài hạn, VGI sẽ được hưởng lợi từ câu chuyện mở rộng độ phủ sóng tại các thị trường đang phát triển mà công ty đang đầu tư.

Mặc dù tình hình COVID-19 diễn biến phức tạp, song do đặc thù về ngành nghề nên doanh nghiệp ít bị ảnh hưởng về kết quả kinh doanh, trong bối cảnh năm 2021 thì kết quả kinh doanh của VGI là khá tích cực. Khi kinh tế toàn cầu được dự báo hồi phục mạnh trong năm 2022, cộng thêm việc doanh nghiệp đang ở cuối quá trình đầu tư vào hạ tầng viễn thông SBS đánh giá VGI sẽ có nhiều tiềm năng phát triển trong tương lai.

Kết hợp định giá chiết khấu dòng tiền (giả định doanh thu năm 2022 đạt 20,253 tỷ đồng, LNST đạt 450 tỷ đồng; 2023-2027: DT tăng trưởng 5%; tốc độ tăng trưởng bền vững 1% sau năm 2027) và so sánh PB (chỉ số PB trung bình 3.32, BV của VGI là 9,670) 1%, SBS khuyến nghị mức giá mục tiêu của VGI sẽ ở mức 38,550 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc

FILI

|