|

EVG lên kế hoạch nâng vốn điều lệ lên gần 2,153 tỷ đồng

Ngày 18/01/2022, CTCP Tập đoàn EverLand (HOSE: EVG) sẽ thực hiện chốt danh sách cổ đông cho đợt chào bán thêm cổ phiếu ra công chúng và trả cổ tức 2020 bằng cổ phiếu.

Đối với đợt chào bán, EVG dự kiến chào bán 105 triệu cp cho cổ đông hiện hữu với tỷ lệ 1:1 (cổ đông sở hữu 1 cổ phiếu có quyền mua 1 cổ phiếu mới). Giá chào bán là 10,000 đồng/cp.

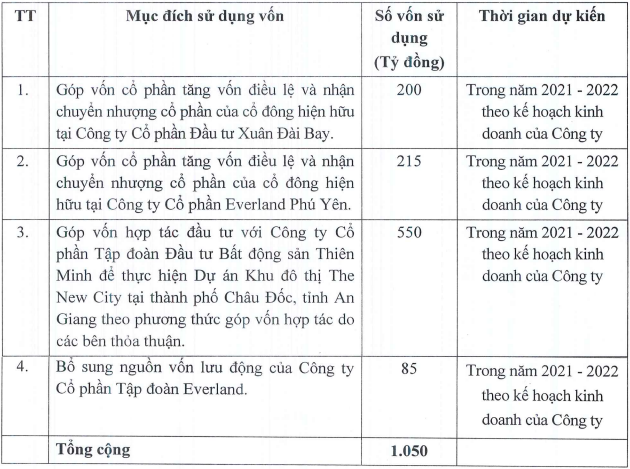

Nếu mọi việc suôn sẻ, EVG có thể sẽ thu về tối đa 1,050 tỷ đồng sau đợt chào bán. HĐQT EVG dự kiến dùng 415 tỷ đồng để góp vốn vào 2 công ty gồm CTCP Đầu tư Xuân Đài Bay và CTCP Everland Phú Yên; 550 tỷ đồng để hợp tác cùng đối tác thực hiện Dự án Khu đô thị The New City tại tỉnh An Giang; 85 tỷ đồng còn lại để bổ sung vốn lưu động.

Nguồn: Nghị quyết HĐQT EVG

|

Ngoài chào bán cổ phiếu, EVG đồng thời sẽ thực hiện chia cổ tức 2020 bằng cổ phiếu với tỷ lệ 20:1 (cổ đông sở hữu 20 cp sẽ nhận 1 cp mới), tương ứng sẽ có 5.25 triệu cp EVG sẽ được phát hành.

Hiện, vốn điều lệ của EVG đang ở mức 1,050 tỷ đồng. Như vậy, sau đợt chào bán cổ phiếu và chia cổ tức kết thúc, vốn điều lệ của Công ty có thể sẽ tăng lên 2,152.5 tỷ đồng.

EVG thực hiện tăng vốn trong bối cảnh giá cổ phiếu của Công ty vẫn đang duy trì đà tăng điểm kể từ cuối tháng 8/2021. Kết phiên giao dịch đầu tiên năm 2022, giá cổ phiếu EVG leo lên mức 22,200 đồng/cp, tăng gần 128% so với đầu tháng 9/2021.

Thượng Ngọc

FILI

|