|

Becamex đặt mục tiêu lợi nhuận năm 2022 tăng 22%

Năm 2022, Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HOSE: BCM) dự kiến tổng doanh thu đạt 6,814 tỷ đồng và lãi sau thuế đạt 1,381 tỷ đồng, lần lượt tăng 5% và 22% so với thực hiện 2021.

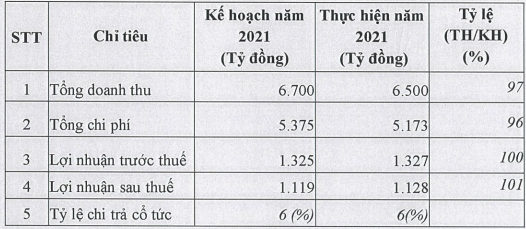

Ngày 05/01/2022, HĐQT Becamex đã thống nhất thông qua kết quả thực hiện năm 2021 của Công ty mẹ với tổng doanh thu 6,500 tỷ đồng, thực hiện 97% kế hoạch. Lãi sau thuế của Công ty đạt 1,128 tỷ đồng, vượt 1% chỉ tiêu đề ra. Cổ tức cho năm 2021 đạt 6%.

Nguồn: Becamex

|

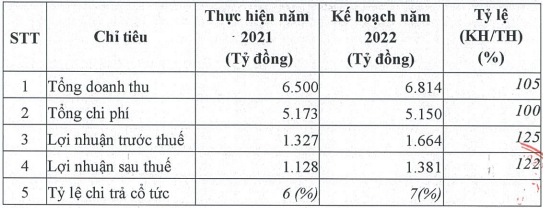

Cũng trong cuộc họp đầu năm, Ban lãnh đạo Becamex đã thông qua kế hoạch sản xuất kinh doanh năm 2022 của Công ty mẹ.

Trong đó, tổng doanh thu dự kiến ở mức 6,814 tỷ đồng, tăng 5% so với thực hiện năm 2021. Lãi trước thuế và lãi sau thuế được giao ở mức 1,664 tỷ đồng và 1,381 tỷ đồng, lần lượt tăng trưởng 25% và 22%.

Về cổ tức năm 2022, Công ty mẹ dự kiến chia với mức 7%, cao hơn so với 6% của 2021.

Nguồn: Becamex

|

Cơ hội và thách thức trong 2022

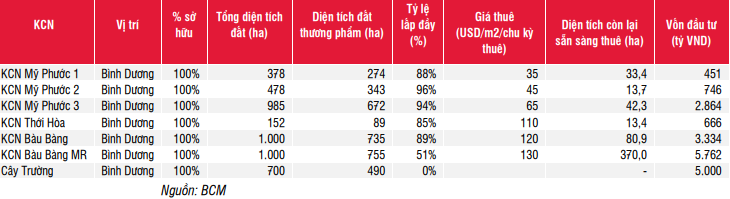

Theo báo cáo cập nhật tháng 12/2021, SSI Research chỉ ra ở góc nhìn tích cực, Becamex có vị thế doanh nghiệp hàng đầu trong lĩnh vực phát triển khu công nghiệp với diện tích còn lại sẵn sàng cho thuê đạt 590 ha. Đồng thời, diện tích đất thương phẩm lên đến 648 ha tại Thành phố mới Bình Dương và các khu dân cư Bàu Bàng, Mỹ Phước kỳ vọng cải thiện thanh khoản và lợi nhuận ròng duy trì mức cao hơn 43% kể từ năm 2022 khi áp dụng khung giá đất mới tại Bình Dương cho giai đoạn 2020-2024.

Liên doanh VSIP, Warburg Pincus dự báo đem lại lợi nhuận tích cực nhờ nhu cầu thuê đất và nhà xưởng phục hồi trở lại từ 2022.

Các khu công nghiệp của Becamex

|

Các chuyên gia cũng nhìn nhận một số rủi ro Becamex có thể đối mặt trong 2022. Thứ nhất là tính thanh khoản thành phố mới Bình Dương. Diện tích còn lại sẵn sàng bán tại thành phố mới hơn 150 ha. Trong khi phần lớn các giao dịch từ các công ty liên kết trong tập đoàn và Hanwa và có ít khách hàng cá nhân. Do đó, tính thanh khoản tại thành phố mới sẽ ảnh hưởng đến dòng tiền và chi phí vốn vay tại dự án trên.

Thành phố mới Bình Dương

|

Thứ hai là sự chậm trễ trong việc triển khai các khu công nghiệp mới do vấn đề về pháp lý. Việc hoàn thiện các thủ tục pháp lý tại Bình Dương chậm trễ có thể ảnh hưởng đến việc triển khai và bán hàng tại các dự án KCN mới của Becamex như KCN Cây Trường và KCN Lai Hưng.

Thêm vào đó, tỷ lệ nợ vay/vốn chủ vẫn ở mức cao 1.01x. Sau khi đáo hạn hơn 3,500 tỷ đồng trái phiếu, Becamex tiếp tục phát hành trái phiếu mới trong năm 2021 và 2022. SSI Research cho rằng tỷ lệ nợ vay vẫn ở mức cao trong khi các phương án phát hành tăng vốn chủ sở hữu đang gặp khó khăn sẽ ảnh hưởng đến việc triển khai các dự án mới của Công ty trong tương lai.

Cổ phiếu BCM hiện được giao dịch ở mức 70,600 đồng/cp (kết phiên 06/01/2021), cao nhất kể từ khi niêm yết.

Duy Na

FILI

|