|

TNH, MPC, DRC liệu có tiềm năng?

Các công ty chứng khoán (CTCK) khuyến nghị mua TNH do lợi nhuận có triển vọng tích cực trong năm 2022; mua MPC do việc nâng cao chất lượng nguồn nguyên liệu sẽ giúp Công ty gia tăng vị thế cạnh tranh; nâng giá mục tiêu DRC do kết quả kinh doanh cải thiện rõ rệt hậu giãn cách xã hội.

Mua TNH với giá mục tiêu 84,000 đồng/cp

Theo CTCK SSI, tiến độ thi công Bệnh viện Phụ sản và Bệnh viện Mắt của CTCP Bệnh viện Quốc tế Thái Nguyên (HOSE: TNH) đã diễn ra nhanh hơn nhiều so với ước tính, dự kiến có thể hoàn thành vào quý 2/2022 và quý 4/2022. Ngoài ra, Công ty đã hoàn thành việc thuê đất tại tỉnh Bắc Giang và có thể khởi công xây dựng bệnh viện Bắc Giang sớm hơn trong năm 2023, giúp thị trường khám chữa bệnh của TNH có thể mở rộng sớm hơn tới 1-2 năm so với kế hoạch trước đó.

Hiện tại, nợ dài hạn chiếm 72% tổng nợ vay của TNH, với lãi suất từ 8% đến 11% do hầu hết các khoản vay được thực hiện trước năm 2019 để xây dựng các cơ sở Thái Nguyên và Yên Bình. Do đó, lãi vay bình quân/tổng nợ vay của TNH hiện tại cũng ở mức khá cao 8.6%, mặc dù lãi suất cho vay của ngân hàng đã giảm đáng kể trong thời gian gần đây.

Theo ban lãnh đạo TNH, Công ty sẽ tiến hành cơ cấu lại nợ vay sau đợt phát hành cổ phiếu sắp tới vào tháng 12/2021, với nguồn vốn phát hành dự kiến sẽ để trả 30% nợ dài hạn trong năm 2022 (tương đương 20% tổng nợ vay), làm giảm khoảng 25% chi phí tài chính và có thể cải thiện biên lợi nhuận ròng thêm 2%. Ngoài ra, TNH cũng cho biết lãi suất của các khoản vay mới từ ngân hàng cũng đang giảm nhanh chóng do xếp hạng tín dụng của bệnh viện được cải thiện.

TNH dự kiến sẽ tiếp tục tăng giá khám chữa bệnh trung bình từ 6%-8% trong năm 2022, đặc biệt là sau khi bệnh viện phụ sản và bệnh viện mắt đi vào hoạt động. Đổi lại, Công ty cũng sẽ phải đối mặt với chi phí tiền lương cao hơn để thuê thêm bác sĩ chuyên khoa, nhưng SSI cho rằng một phần chi phí tăng thêm có thể được bù đắp nhờ việc tăng giá dịch vụ, giúp duy trì lợi nhuận gộp của TNH ở mức 45% đến 50%, bằng với mức lợi nhuận gộp dự kiến trong năm 2021.

Trước đây, SSI tỏ ra thận trọng về khả năng thất thoát doanh thu và khách hàng tại các bệnh viện hiện tại vì TNH sở hữu dưới 50% tại bệnh viện phụ sản và bệnh viện mắt mới. Nhưng TNH gần đây đã thông báo về việc góp vốn thêm để nâng sở hữu tại bệnh viện phụ sản lên 85% và bệnh viện mắt lên 80%, giải quyết những lo ngại về hoạt động quản trị của Công ty. Đây cũng là dấu hiệu tốt khác để thu hút thêm nhiều nhà đầu tư hơn.

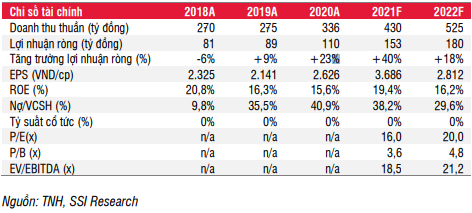

Với kết quả khả quan trong 9 tháng đầu năm 2021 và triển vọng tốt hơn trong năm 2022, SSI ước tính doanh thu thuần của TNH đạt 430 tỷ đồng trong năm 2021, tăng 28% so với năm trước, và 525 tỷ đồng trong năm 2022, tăng 22%, nhờ giá khám chữa bệnh trung bình cao hơn và đóng góp mới từ doanh thu của Bệnh viện Phụ sản và Bệnh viện Mắt.

SSI cũng ước tính lợi nhuận ròng đạt 153 tỷ đồng trong năm 2021, tăng 40% so với năm trước và 180 tỷ đồng trong năm 2022, tăng 18%, với biên lợi nhuận ròng ổn định ở mức 35%.

|

Dự phóng kết quả kinh doanh năm 2022 của TNH

|

Với những dự phóng trên, SSI khuyến nghị mua TNH với giá mục tiêu 84,000 đồng/cp.

Xem thêm tại đây

Mua MPC với giá mục tiêu 54,300 đồng/cp

Theo CTCK Phú Hưng (PHS), CTCP Tập đoàn Thủy sản Minh Phú (UPCoM: MPC) đã quyết định tăng vốn điều lệ tại các công ty con nhằm thay thế các khu vực nuôi truyền thống bằng “Công nghệ 2-3-4” (nuôi theo 2 giai đoạn, thu tỉa 3 lần, đảm bảo 4 sạch) vì sản lượng thu được từ công nghệ này cao hơn tới 15 lần.

Bên cạnh đó, MPC cũng ký kết thỏa thuận hợp tác chiến lược và tư vấn chuyển đổi số với FPT với mục đích nâng cao chất lượng tôm nguyên liệu. Năm 2025, MPC hướng tới chủ động 70% con giống, năm 2030 chủ động 100% con giống.

Về phía đầu ra sản phẩm, MPC được kỳ vọng sẽ hưởng lợi nhiều nhất từ hiệp định EVFTA khi thuế tôm nguyên liệu và sản phẩm tôm được giảm mạnh từ mức 12.5% và 20% xuống còn 0%.

Đối với hoạt động đầu tư, MPC đang triển khai dự án Khu phức hợp trên 10,000 ha đất tại tỉnh Kiên Giang, với tổng mức đầu tư là 50,000 tỷ đồng. Khu phức hợp dự kiến sẽ mất khoảng 6 năm để triển khai các hạng mục như hạ tầng sản xuất, hạ tầng xã hội, công nghệ, sàn giao dịch tôm, nuôi trồng và phụ phẩm sau khi dự án được phê duyệt. Hạng mục sản xuất con giống và thức ăn được triển khai sau 1 năm. Hạng mục chế biến và thương mại triển khai sau 2 năm với công suất nhà máy đầu tiên trên 40 ngàn tấn tôm thành phẩm/năm và sẽ nâng lên 200 ngàn tấn/năm trong 3 năm kế tiếp.

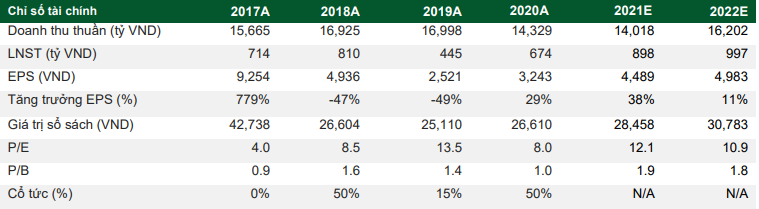

Còn ở hiện tại, PHS cho rằng chuỗi dự án Nhà máy chế biến thủy sản tại khu công nghiệp Khánh An với tổng công suất 57,000 tấn/năm, sẽ giúp MPC đón đầu cơ hội gia tăng nhu cầu tiêu thụ tôm toàn cầu trong năm 2022. Do đó, CTCK này ước tính doanh thu năm 2022 của MPC đạt 16,202 tỷ đồng. tăng 15.6% so với năm 2021, trong khi lợi nhuận sau thuế có thể đạt 997 tỷ đồng, tăng 11%.

|

Dự phóng kết quả kinh doanh năm 2022 của MPC

Nguồn: PHS

|

Với triển vọng từ việc nâng cao chất lượng nguồn nguyên liệu, PHS khuyến nghị mua MPC với giá mục tiêu 54,300 đồng/cp.

Xem thêm tại đây

DRC: Giá mục tiêu 40,439 đồng/cp

Theo CTCK Bảo Việt (BVSC), doanh thu tháng 10 của CTCP Cao su Đà Nẵng (HOSE: DRC) phục hồi rõ ràng lên trên 400 tỷ đồng, cao hơn khoảng 30% so với mức tháng 9 là 310 tỷ đồng. Trong đó, xuất khẩu duy trì ở mức tốt là 9-10 triệu USD. Điều đó cho thấy, phục hồi doanh thu tháng 10 chủ yếu nhờ doanh thu nội địa cải thiện mạnh mẽ, BVSC cho rằng là do nhu cầu dồn nén sau một thời gian dài giãn cách và các chiến dịch khuyến mại kích cầu của DRC.

Về mặt hoạt động, các nhà máy sản xuất săm lốp xe máy, xe đạp trở lại hoạt động bình thường sau khi đóng cửa trong thời gian giãn cách xã hội.

BVSC kỳ vọng sản lượng tiêu thụ tại thị trường nội địa và xuất khẩu sẽ phục hồi rõ ràng hơn vào những tháng cuối năm - Mùa cao điểm của thị trường. Cụ thể, thị trường nội địa được hỗ trợ bởi tác động lan tỏa của việc Chính phủ đã cắt giảm 50% phí trước bạ đối với ô tô lắp ráp trong nước, có hiệu lực từ ngày 15/11/2021 đến ngày 15/05/2022 cũng như việc tăng tốc đầu tư công. Trong khi đó, đóng góp lớn từ nội địa sẽ giúp ổn định chi phí hoạt động, vì xuất khẩu đang chịu lạm phát chi phí vận chuyển.

Theo Ban lãnh đạo, DRC đã có đợt tăng giá bán lần thứ ba, 5.0% đối với tất cả các sản phẩm kể từ giữa tháng 11, nhằm giải quyết tình trạng lạm phát chi phí nguyên vật liệu đầu vào gần đây. Mặc dù việc tăng giá bán chắc chắn hỗ trợ lợi nhuận, nhưng nó cho thấy dấu hiệu Công ty đang cải thiện khả năng “pricing”, điều mà BVSC cho là nhờ vào sự phát triển sản phẩm hiệu quả của Công ty hướng đến phân khúc cao cấp và phân khúc ngách.

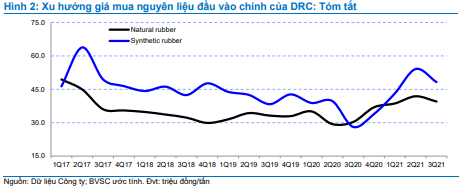

Ngoài ra, theo quan sát của chúng tôi, DRC đã tích cực tích trữ một số nguyên liệu đầu vào chính với giá thuận lợi trong quý 3/2021, có xu hướng giảm 5%-10% so với quý 2/2021. Hàng tồn kho chi phí thấp sẽ có lợi cho biên lợi nhuận quý 4/2021. Cộng với việc Công ty tăng giá bán gần đây, biên lợi nhuận quý 4/2021 của DRC sẽ càng được củng cố.

Với sự trở lại trong quý 4/2021, BVSC khuyến nghị giá mục tiêu của DRC ở mức 40,439 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc

FILI

|