|

Có khả quan với DBC, APH, MSH?

Các công ty chứng khoán (CTCK) khuyến nghị mua DBC do triển vọng khả quan của ngành chăn nuôi và thức ăn chăn nuôi; mua APH do triển vọng tăng trưởng ở các mảng kinh doanh; khả quan với MSH do triển vọng từ ngành và nội lực của Công ty.

|

Khóa học Online

PHÂN TÍCH KỸ THUẬT ỨNG DỤNG

Thời điểm Mua -Bán cổ phiếu

💡 Khai giảng: 10/9/2021

💡 Ưu đãi lên đến: 50%++

Hotline: 0908 16 98 98

>> Đăng ký ngay

|

Mua DBC với giá mục tiêu 75,800 đồng/cp

Theo CTCK MB (MBS), Việt Nam được dự báo sẽ vươn lên vị trí thứ 2 châu Á về tiêu thụ thịt lợn vào cuối năm 2021 trong khi sản lượng tiêu thụ gia cầm được dự báo đạt mức tăng trưởng bình quân 2.9%/năm (OECD). Quy mô đàn lợn gia tăng cùng với nhu cầu tiêu thụ sản phẩm gia súc, gia cầm là động lực tăng trưởng chính cho ngành thức ăn chăn nuôi. Quy mô thị trường thức ăn chăn nuôi của Việt Nam được dự báo sẽ tăng trưởng 5.06%/năm trong giai đoạn 2020 - 2025, theo USDA.

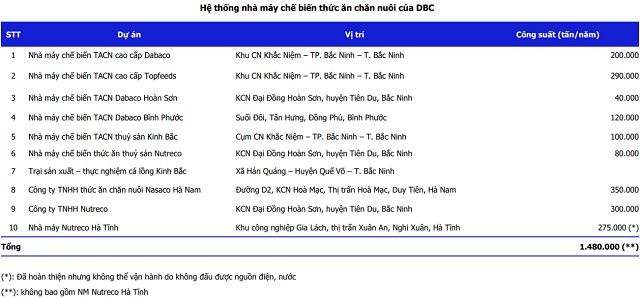

Về phía CTCP Tập đoàn Dabaco Việt Nam (HOSE: DBC), Công ty là nhà sản xuất thức ăn chăn nuôi hàng đầu miền Bắc và miền Trung với chuỗi sản xuất khép kín theo mô hình 3F. Không những vậy, DBC đang lên kế hoạch mở rộng quy mô đàn lợn với 4 dự án tại các tỉnh Bình Phước, Hòa Bình, Thanh Hóa và Phú Thọ, nâng tổng công suất thiết kế lên 56%, sản lượng lợn thương phẩm ước tính tăng 31% so với hiện tại. Bên cạnh đó, doanh nghiệp này cũng lên kế hoạch đầu tư mở rộng Nhà máy dầu thực vật Giai đoạn 2 khi Giai đoạn 1 đã chạy 90% công suất thiết kế và sản phẩm nhận được phản hồi tốt từ người tiêu dùng. Dự kiến cuối 2022 sẽ đưa vào hoạt động các dự án này.

Ngoài mảng chăn nuôi, dự án Lotus Central đang trong giai đoạn hoàn thiện của DBC được ban lãnh đạo đánh giá có thể mang lại khoản doanh thu 845 tỷ đồng cho Công ty trong giai đoạn 2021-2022.

Bên cạnh hoạt động kinh doanh, sức khỏe tài chính của DBC cũng dần được cải thiện khi nợ vay giảm dần từ 34% năm 2020 xuống còn 28% đến cuối tháng 6/2021. Khả năng bán hàng và quản trị dòng tiền tốt. Qua đó, khả năng chi trả cổ tức tiền mặt của doanh nghiệp trong những năm gần đây đã tăng lên mức 1,500 – 2,000 đồng/cp.

Với những triển vọng trên, MBS khuyến nghị mua DBC với giá mục tiêu 75,800 đồng/cp.

Xem thêm tại đây

Mua APH với giá mục tiêu 65,200 đồng/cp

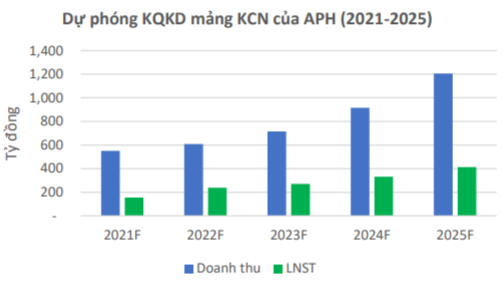

Theo CTCK Stanley Brothers (SBSI), mảng bất động sản khu công nghiệp (KCN) của CTCP Tập đoàn An Phát Holdings (HOSE: APH) đã có bước đột phá lớn khi trong tháng 6 vừa qua, APH và quỹ đầu tư Actis đã ký kết thỏa thuận hợp tác trong 2 lĩnh vực: phát triển khu công nghiệp và nhà xưởng, kho bãi cho thuê. Theo đó, Actis sẽ đầu tư hơn 20 triệu USD vào KCN An Phát 1 để sở hữu 49% cổ phần, bên cạnh đó, hai bên đã ký kết biên bản ghi nhớ về hợp tác phát triển dự án mở rộng và cho thuê nhà xưởng, kho bãi trị giá lên tới 250 triệu USD, mở ra cơ hội lớn cho APH trong việc phát triển mảng KCN trong thời gian tới.

Việc hợp tác với Quỹ đầu tư nước ngoài, cũng như cam kết cùng đầu tư lên tới 250 triệu USD và kế hoạch phát triển hơn 1,000 ha KCN của An Phát sẽ đem lại doanh thu và lợi nhuận ổn định cho An Phát Holdings trong thời gian từ nay cho tới năm 2030.

Nguồn: SBSI tổng hợp

|

Đối với mảng kinh doanh bao bì, trong 6 tháng đầu năm 2021, sản lượng của APH đạt 49.6 ngàn tấn, tăng 3% so với cùng kỳ. Sản lượng tăng đến từ việc Công ty đẩy mạnh cơ cấu lại thị trường bao bì màng mỏng. Trong đó, xuất khẩu sang thị trường Mỹ ghi nhận sự tăng trưởng vượt bậc gần 50%, Châu Âu tăng 14%.

Bên cạnh đó, năm 2021 có sự đóng góp mới của mảng bao bì công nghiệp, chiếm 5% tổng sản lượng, tương ứng với 10% tổng doanh thu bao bì. Trong đó, thị trường Mỹ chiếm tỷ trọng cao nhất, trên 65%. Việc tập trung vào thị trường xuất khẩu tại thời điểm dịch bệnh đang bùng phát ở Việt Nam đã giúp APH duy trì tăng trưởng khi các thị trường nước ngoài đang dần hồi phục kinh tế và giảm rủi ro công nợ do tỷ lệ bán hàng nội địa thấp.

Mảng thương mại hạt nhựa trong 6 tháng đầu năm đã mang về cho APH 3,162 tỷ đồng, tăng gấp đôi so với cùng kỳ. Nguyên nhân là do sản lượng thương mại tăng mạnh, đạt 134 ngàn tấn, tăng 62%. Bên cạnh đó, giá hạt nhựa tăng mạnh hồi đầu năm khiến cả doanh thu và biên lợi nhuận gộp tăng mạnh (từ 3.9% lên 5.7%). Lợi nhuận gộp mảng thương mại đạt 180 tỷ đồng, tăng gấp 3 lần cùng kỳ. Mảng thương mại tiếp tục duy trì tăng trưởng và biên lợi nhuận gộp cao sau khi APH tập trung mô hình back-to-order thay vì tích trừ hàng tồn kho từ cuối năm 2020.

Thông qua hoạt động của Công ty con HII, doanh thu nguyên liệu nhựa của APH trong nửa đầu năm đạt 312 tỷ đồng, tăng 26% so với cùng kỳ. Trong kỳ, Công ty tiếp tục chuyển dịch cơ cấu sản xuất từ bột đá sang sản xuất hạt phụ gia giá trị cao, giúp cải thiện biên lợi nhuận gộp, tăng từ 21% lên 32%. Ngoài ra, APH sẽ thông qua công ty An Phát PBAT để khởi công nhà máy xây dựng nguyên liệu xanh lớn nhất Đông Nam Á vào cuối năm 2021, khởi đầu cho một kỷ nguyên tham gia vào chuỗi giá trị cung cấp sản phẩm sinh học từ nguyên vật liệu tới thành phẩm của hệ thống An Phát.

Cuối cùng là mảng nhựa kỹ thuật và xây dựng đã đóng góp cho APH 946 tỷ đồng doanh thu, 141 tỷ lợi nhuận gộp, cùng tăng gấp đôi so với cùng kỳ. Nguyên nhân là do có sự đóng góp của mảng nhựa xây dựng (thông qua việc mua lại An Cường Plastics vào cuối năm 2020) với 320 tỷ doanh thu và 67 tỷ lợi nhuận gộp.

Từ những tiềm năng trên, SBSI khuyến nghị mua APH với giá mục tiêu 65,200 đồng/cp.

Xem thêm tại đây

MSH khả quan với giá mục tiêu 86,848 đồng/cp

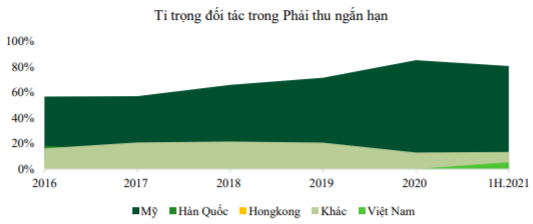

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), Ngành dệt may Việt Nam đang phục hồi việc xuất khẩu sang thị trường Mỹ. Theo báo cáo của Bộ Công thương Việt Nam, kim ngạch xuất khẩu hàng dệt và may mặc ước đạt 18.6 tỷ USD, tăng 14.1% so với cùng kỳ; kim ngạch xuất khẩu xơ, sợi dệt các loại tăng 43.4%; kim ngạch xuất khẩu vải mành, vải kỹ thuật khác tăng 62.8%. Trong đó, Mỹ là thị trường lớn của xuất khẩu may mặc Việt Nam khi thị trường này thường chiếm hơn 40% giá trị xuất khẩu hàng may mặc của Việt Nam nói chung. Riêng với CTCP May Sông Hồng (HOSE: MSH), các đối tác từ Mỹ thường chiếm hơn 60% tỷ trọng các khoản phải thu ngắn hạn.

Ngoài thị trường xuất khẩu chính, MSH đã mở thêm hướng sản xuất nội địa, phục vụ nhu cầu trong nước. Mặc dù tỷ trọng doanh thu chưa nhiều, nhưng bước đầu ghi nhận kết quả khả quan.

Nguồn: MSH, VCBS tổng hợp

|

Nhằm tập trung sản xuất các đơn hàng khó tính với biên lợi nhuận cao, nhà máy ở Nghĩa Phong của MSH đã cho đi vào hoạt động 2 xưởng may mới với số lượng nhân công dự kiến là 2000 người, tương đương 21% số lượng công nhân hiện có tại 20 xưởng may còn lại của MSH. Nhà máy ở Nghĩa Phong dự kiến đạt công suất 50% vào cuối năm 2021 và 100% trong năm 2022. Với lực lượng lao động trên 14 chuyền may mới, sản lượng của MSH dự kiến tăng 15% trong năm 2021 và 20% trong năm 2022.

Lượng tiền và tương đương tiền mặt vẫn tăng trưởng đều so với cùng kỳ. Khả năng thanh toán nhanh cải thiện theo từng quý. Sau sự kiện đối tác lớn nhất phá sản, MSH đã thay đổi chính sách đối với các khoản phải thu để rút ngắn thời gian thu hồi công nợ.

Chi phí lãi vay giảm dần theo từng quý, khả năng thanh toán lãi vay tăng trưởng gấp nhiều lần suốt 10 quý gần đây, chứng tỏ khả năng tài chính khỏe mạnh và bền vững.

Biên lợi nhuận giữ vững nhịp tăng trưởng suốt 2 năm qua, trừ biến động tại quý 3/2020 khi công ty phải tăng chi phí quản lí doanh nghiệp do tăng trích lập dự phòng từ khoản phải thu của đối tác phá sản New York & Company.

Từ những tiềm năng trên, VCBS khuyến nghị MSH khả quan với giá mục tiêu 86,848 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Thượng Ngọc

FILI

|