|

Chào bán cổ phần lần đầu “ế ẩm”: Vì sao nhà đầu tư chưa “mặn mà”?

Trong 1 năm trở lại đây, cơ số doanh nghiệp tấp nập chào bán cổ phiếu cho cổ đông hiện hữu nhằm tăng vốn điều lệ và bổ sung nguồn lực tài chính. Song, không phải doanh nghiệp nào cũng phân phối trọn vẹn ngay lần đầu tiên. Đâu là nguyên nhân cho tình trạng này?

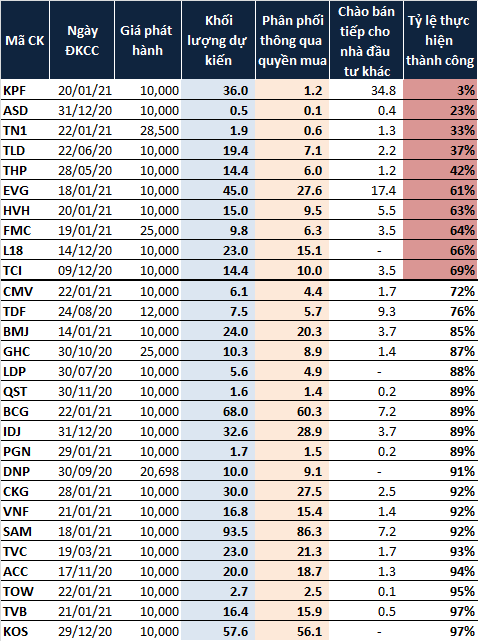

Theo dữ liệu VietstockFinance, 1 năm qua, trong lần chào bán cổ phần lần đầu ra công chúng, có nhiều doanh nghiệp không bán hết số cổ phần dự kiến chào bán. Một số doanh nghiệp tự quy định rằng nếu tỷ lệ chào bán đạt dưới 70% gọi là không thành công. Nếu chiếu theo tỷ lệ này, 10 doanh nghiệp chào bán thành công thấp gồm KPF, ASD, TN1, TLD, THP, EVG, HVH, FMC, L18 và TCI.

|

Thống kê một số doanh nghiệp có tỷ lệ phát hành cổ phiếu lần đầu thấp trong vòng 12 tháng

Khối lượng: Triệu cp; Giá: Đồng

Nguồn: VietstockFinance

|

Trường hợp của Đầu tư Tài chính Hoàng Minh (HOSE: KPF), trong lần phát hành 36 triệu cp với giá 10,000 đồng/cp (tỷ lệ thực hiện là 1:2), chỉ 1.2 triệu cp được cổ đông hiện hữu thực hiện mua, tức 3% khối lượng dự kiến.

Hay như Sông Đà Hà Nội (ASD), Công ty từng chào bán 500,000 cp cho cổ đông hiện hữu, tương ứng tỷ lệ 8:1. Kết quả phân phối lần đầu chỉ đạt trên 110,000 cp (tỷ lệ 23%).

Một nhà thầu xây dựng khác cũng chứng kiến diễn biến tương tự là Licogi 18 (HNX: L18). L18 phân phối được hơn 15 triệu cp trong đợt phân phối cổ phiếu đầu tiên, chiếm 66% khối lượng chào bán.

Tiếp tục chào bán phần còn lại cho bên liên quan

Trong trường hợp cổ đông không đăng ký mua cổ phiếu phát hành thì coi như không nhận quyền mua. Hầu hết trường hợp phát hành chưa thành công đợt đầu tiên (tỷ lệ dưới 70%) thì lượng cổ phiếu còn lại sẽ được phân phối tiếp.

Theo quy định, HĐQT có quyền bán số cổ phiếu còn lại đó cho cổ đông của công ty hoặc nhà đầu tư khác theo cách thức hợp lý, với điều kiện không thuận lợi hơn so với những điều kiện đã chào bán cho các cổ đông lần đầu tiên, trừ trường hợp ĐHĐCĐ có chấp thuận khác hoặc cổ phiếu được bán qua Sở Giao dịch chứng khoán. Đây cũng là cách làm của đa số các doanh nghiệp, nhằm đảm bảo tính chủ động thực hiện. Lượng cổ phiếu này thường sẽ bị hạn chế giao dịch một thời gian.

Thực tế ghi nhận không ít trường hợp, bên nhận phân phối đợt thứ hai lại chính là người nội bộ công ty hoặc bên liên quan.

Cũng với trường hợp của ASD, phần còn lại gần 400,000 cp (tỷ lệ 67%) tiếp tục được bán cho ông Đoàn Ngọc Hiếu, nhân viên Công ty và cũng là con trai ông Đoàn Ngọc Ly - Chủ tịch HĐQT ASD. Cá nhân ông Ly đã mua vào hơn 110,000 cp trong đợt giao dịch tháng 2, xấp xỉ số lượng cổ phiếu mà ASD phát hành. Thông tin bất ngờ là mới đây, ASD đã hủy tư cách công ty đại chúng, đồng thời hủy đăng ký chứng khoán vào ngày 29/06.

Ở diễn biến khác, Chứng khoán Thành Công (UPCoM: TCI) đã chào bán thành công được gần 10 triệu cp trong đợt phát hành đầu tiên, chiếm tỷ trọng 69%. Sau đó, Công ty tiếp tục phân phối thêm 3.5 triệu cp cho Công ty TNHH Đầu tư Sài Gòn 3, đây chính là đơn vị do ông Nguyễn Đông Hải - Chủ tịch HĐQT TCI giữ chức Tổng Giám đốc. Tổng cộng, TCI đã phân phối được 13.5 triệu cp, chiếm 94% kế hoạch (14.4 triệu cp).

Giá cổ phiếu tăng mạnh trước thời điểm chào bán

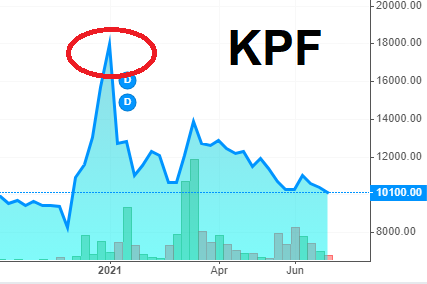

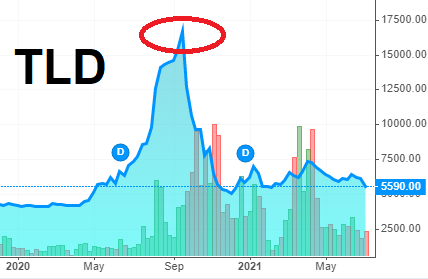

Mỗi doanh nghiệp sẽ tự chọn một thời điểm chào bán khác nhau cho riêng mình. Tuy nhiên, một điểm đáng chú ý là diễn biến bất thường của thị giá cổ phiếu quanh thời điểm chào bán.

Loại trừ ASD đã hủy đăng ký chứng khoán, có đến 6/9 (tỷ lệ 66%) cổ phiếu của nhóm doanh nghiệp chào bán kém thành công ghi nhận tăng giá mạnh trước ngày đăng ký cuối cùng . Đó là những trường hợp của KPF, TN1, TLD, THP, HVH và EVG. Không những vậy, nhóm cổ phiếu này lại còn có xu hướng sụt giảm ngay sau đó, thậm chí là giảm sốc như KPF, TN1 hay TLD.

|

Diễn biến giá cổ phiếu KPF, TN1 và TLD quanh thời điểm phát hành cổ phiếu cho cổ đông hiện hữu

|

Nguồn: VietstockFinance

|

Diễn biến này đặt ra nghi ngại rằng giá cổ phiếu trên thị trường biến động thất thường vào giai đoạn phát hành, và nhà đầu tư/cổ đông có thể gặp rủi ro sụt giá.

Vì sao nhà đầu tư chưa “mặn mà”?

Nguyên nhân đầu tiên khiến việc chào bán lần đầu kém thành công chủ yếu đến từ sự hấp dẫn của thương vụ phát hành. Rõ ràng nếu không nhận thấy nhiều tiềm năng tăng giá của cổ phiếu, cổ đông chắc hẳn không “mặn mà” đầu tư.

Trong quá khứ, đã không ít trường hợp giá cổ phiếu trên sàn được “kéo” lên để phục vụ cho mục đích huy động vốn. Tuy nhiên, sau khi phát hành thành công thì giá cổ phiếu lại lao dốc không phanh, chính điều này làm suy giảm đáng kể lòng tin của nhà đầu tư.

Thêm vào đó, không ít doanh nghiệp đua nhau phát hành cổ phiếu thu tiền vốn từ cổ đông nhưng mục đích sử dụng vốn, hiệu quả việc sử dụng vốn lại không được tường minh. Việc thay đổi mục đích sử dụng vốn của đợt phát hành là điều thường thấy trên thị trường chứng khoán.

Việc huy động vốn qua thị trường chứng khoán ở góc độ vĩ mô là một điều tốt, nó thể hiện đúng vai trò của thị trường chứng khoán. Đặc biệt, trong bối cảnh thị trường đang tích cực như hiện nay được xem là cơ hội tốt để doanh nghiệp tận dụng huy động vốn, phục vụ cho hoạt động sản xuất kinh doanh.

Dù vậy, không phải doanh nghiệp nào cũng làm ăn thật. TS Cấn Văn Lực, Chuyên gia Kinh tế trưởng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) tại một buổi tọa đàm "Kinh tế vĩ mô và Thị trường chứng khoán" ngày 29/06 đã cảnh báo: “Một số doanh nghiệp hiện nay đang té nước theo mưa, tranh thủ đà tăng của thị trường hiện tại để tô bóng kết quả kinh doanh của mình nhằm mục đích phát hành cổ phiếu, trái phiếu”.

Chuyên gia Cấn Văn Lực

|

*Làn sóng phát hành cổ phiếu để huy động vốn đang diễn ra ồ ạt

Duy Na

FILI

|