|

SeABank sẽ phát hành 23.5 triệu cp ESOP với giá 15,000-16,800 đồng/cp

HĐQT Ngân hàng TMCP Đông Nam Á (HOSE: SSB) vừa thông qua việc triển khai phát hành hơn 110 triệu cp để trả cổ tức và 23.5 triệu cp theo chương trình lựa chọn cho người lao động (ESOP 2021) để tăng vốn điều lệ.

Cụ thể, SeABank sẽ phát hành 110.24 triệu cp, tương đương tỷ lệ 9.12%, để trả cổ tức 2020 cho cổ đông.

Bên cạnh đó, Ngân hàng sẽ phát hành 23.5 triệu cp theo chương trình lựa chọn cho người lao động của SeABank năm 2021 (cổ phiếu ESOP 2021). Tỷ lệ phát hành chiếm 1.94% số lượng cổ phiếu đang lưu hành tại thời điểm phát hành.

Giá phát hành cổ phiếu ESOP tùy thuộc vào phân loại nhóm đối tượng phát hành. Trong đó, các cán bộ nhân viên từ nhóm 1A đến nhóm 4 được mua với giá 15,000 đồng/cp. Còn cán bộ nhân viên từ nhóm 5-10 được mua với giá 16,800 đồng/cp.

Đối tượng được mua là thành viên HĐQT, thành viên BKS nhiệm kỳ 2018-2023 và cán bộ nhân viên thỏa mãn các tiêu chuẩn, điều kiện theo quy định của Ngân hàng.

Thời điểm phát hành dự kiến trong năm 2021 và sau ngày đăng ký cuối cùng thực hiện quyền nhận cổ tức bằng cổ phiếu.

Dự kiến sau khi hoàn tất đợt phát hành cổ phiếu trả cổ tức và cổ phiếu ESOP, vốn điều lệ của SeABank sẽ tăng thêm hơn 1,337 tỷ đồng, lên mức gần 13,425 tỷ đồng.

Về kế hoạch tăng vốn điều lệ trong năm 2021, bên cạnh kế hoạch dự kiến ban đầu tăng lên mức 15,238 tỷ đồng, ĐHĐCĐ thường niên 2021 của SeABank đã nhất trí bổ sung phương án phát hành thêm 136 triệu cp cho cổ đông hiện hữu.

Theo đó, vốn điều lệ của SeABank dự kiến tăng lên thành 16,598 tỷ đồng thông qua các hoạt động: Phát hành 110.24 triệu cp (tương đương tỷ lệ 9.12%) để trả cổ tức bằng cổ phiếu cho cổ đông hiện hữu, phát hành 136 triệu cp (tương đương tỷ lệ 11.25%) cho cổ đông hiện hữu và phát hành 23.5 triệu cp theo chương trình lựa chọn dành cho CBNV của SeABank năm 2021 (ESOP 2021).

Đồng thời, SeABank dự kiến phát hành tối đa 181.31 triệu cp theo hình thức chào bán cổ phiếu riêng lẻ cho nhà đầu tư tổ chức/cá nhân trong và ngoài nước có tiềm lực tài chính, đủ điều kiện trở thành cổ đông của Ngân hàng.

Việc tăng vốn điều lệ giúp SeABank tăng năng lực tài chính để mở rộng và phát triển mạng lưới chi nhánh, phòng giao dịch, tạo điều kiện đẩy mạnh kinh doanh, nâng cao chất lượng hoạt động của Ngân hàng, đồng thời giúp SeABank đứng vững trước những biến động của thị trường.

|

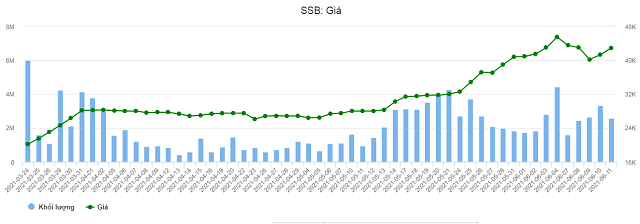

Diễn biến giá cổ phiếu SSB từ phiên 24/03-11/06/2021

|

Trên thị trường chứng khoán, giá cổ phiếu SSB chốt phiên 11/06 ở mức 42,900 đồng/cp, gấp 2.55 lần so với ngày giao dịch đầu tiên trên HOSE (phiên 24/03/2021).

Khang Di

FILI

|