|

BCM muốn huy động 1,500 tỷ đồng từ phát hành trái phiếu

Ngày 14/05, HĐQT Tổng Công ty Đầu tư và Phát triển Công nghiệp – CTCP (Becamex, HOSE: BCM) đã có nghị quyết về việc thông qua phương án phát hành trái phiếu lần 2 năm 2021.

Theo đó, BCM chuẩn bị phát hành 1,500 trái phiếu cho các nhà đầu tư chứng khoán chuyên nghiệp trong và ngoài nước với mệnh giá 1 tỷ đồng/trái phiếu.

Thời gian đáo hạn dự kiến sẽ dao động từ 1-5 năm, lãi suất phát hành sẽ dựa trên đàm phán giữa Công ty và các nhà đầu tư tại thời điểm phát hành. Nếu phát hành thành công, “ông lớn” bất động sản KCN này có thể thu về tối đa 1,500 tỷ đồng.

Lần phát hành trái phiếu dự kiến sẽ được chia thành từ 3-5 đợt với thời gian phát hành rơi vào khoảng quý 2 và quý 3/2021.

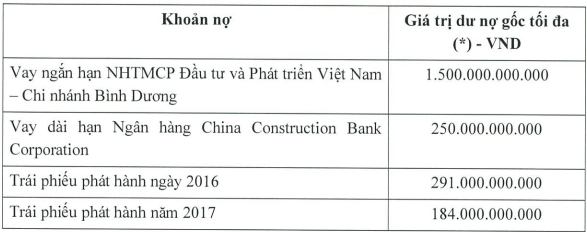

Với số vốn thu được từ đợt phát hành, Công ty sẽ dùng để thanh toán các chi phí liên quan đến việc thi công, xây dựng cơ sở hạ tầng các KCN, khu dân cư, đồng thời thanh toán khoản phải trả ngắn hạn có giá trị 460 tỷ đồng của CTCP Becamex Bình Định cùng các khoản nợ gốc và lãi khác.

|

Các khoản nợ gốc, lãi đến hạn và trước hạn của BCM

Nguồn: BCM

|

Trước đó, trong ngày 30/03/2021, BCM đã huy động thành công 2 ngàn tỷ đồng thông qua phát hành 2 triệu trái phiếu có kỳ hạn 5 năm với mục đích thực hiện các chương trình, dự án đầu tư và tăng quy mô vốn của Công ty.

Hà Lễ

FILI

|