|

TTF muốn phát hành cổ phiếu ưu đãi để huy động vốn và hoán đổi nợ

Hiện, chưa rõ phương án phát hành cổ phiếu ưu đãi dự kiến được trình ĐHĐCĐ thường niên 2021 sẽ nhắm đến giải quyết những khoản nợ nào của TTF. Cùng với đó, danh tính của bên tham gia góp vốn mua cổ phần phát hành ưu đãi cũng chưa được tiết lộ.

Ngày 05/04 vừa qua, TTF công bố thư mời ĐHĐCĐ thường niên 2021 nhưng chưa công bố tài liệu chi tiết cho cuộc họp.

Đáng chú ý trong những nội dung dự kiến được gửi đến cổ đông có tờ trình phát hành cổ phiếu ưu đãi để hoán đổi nợ và tờ trình phát hành cổ phiếu ưu đãi để huy động vốn.

Nhà máy sản xuất tủ bếp của TTF tại Bình Dương.

|

Sau hai năm 2018-2019 ghi nhận khoản lỗ ngàn tỷ đồng để xử lý trích lập các khoản nợ khó đòi và hàng tồn kho, TTF có lãi trở lại trong năm 2020, theo số liệu tại BCTC hợp nhất quý 4. Điều này vừa giúp cổ phiếu của vua gỗ một thời tránh lâm vào cảnh bị hủy niêm yết bắt buộc, đồng thời, được kỳ vọng là thời điểm Chủ tịch Mai Hữu Tín đưa TTF trở lại đường đua lợi nhuận.

Những năm gần đây, tình hình hoạt động của TTF có nhiều chuyển biến tích cực với không ít mảng miếng kinh doanh mới được triển khai. Chủ tịch Tín cùng cộng sự dẫn dắt TTF bước chân vào lĩnh vực sản xuất tủ bếp xuất khẩu sang Mỹ, dự án sản xuất ghế sofa hợp tác cùng Natuzzi, nội thất cao cấp Casadora, sáp nhập công ty sứ vệ sinh Sứ Thiên Thanh,… hay mới nhất là việc góp vốn thành lập một doanh nghiệp sản xuất đá xây dựng vào tháng 9/2020.

Ông Mai Hữu Tín là người kín tiếng và thường không chia sẻ cụ thể về các kế hoạch tương lai của doanh nghiệp khi nó vẫn đang thai nghén. Tuy nhiên, một điều hiển nhiên là để tài trợ cho các dự án và kế hoạch trong tương lai gần thì nguồn vốn là một vấn đề trọng yếu.

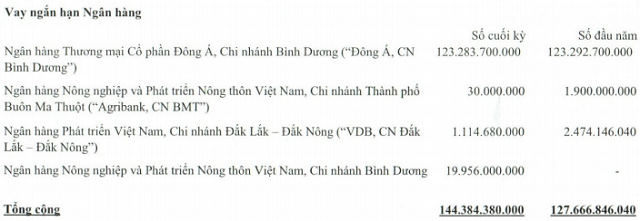

Trong suốt những năm qua, TTF không thể vay vốn được từ các ngân hàng. Dù đã giải quyết hàng trăm tỷ đồng nợ vay nhà băng trong giai đoạn 2017-2019 nhưng doanh nghiệp này vẫn mắc kẹt với khoản nợ xấu tại Ngân hàng Đông Á. Cách đây gần một năm, vào cuộc họp ĐHĐCĐ thường niên 2020, cổ đông TTF cũng đã thông qua phương án phát hành riêng lẻ hoán đổi nợ để giải quyết khoản nợ xấu tại nhà băng này. Tuy nhiên, kế hoạch vẫn chưa được triển khai tính đến nay.

Nguồn: BCTC hợp nhất quý 4/2020 của TTF

|

Hiện, vẫn chưa rõ phương án phát hành cổ phiếu ưu đãi dự kiến được trình ĐHĐCĐ thường niên 2021 sẽ nhắm đến giải quyết những khoản nợ nào của TTF. Cùng với đó, các bên tham gia mua cổ phần phát hành ưu đãi và góp vốn vào TTF cũng chưa được tiết lộ.

Tại TTF, những bên liên quan của Chủ tịch Mai Hữu Tín và Đồng Tâm Group (của doanh nhân Võ Quốc Thắng) đang là các nhóm cổ đông lớn nhất.

Trong khi đó, tính đến cuối năm 2020 theo số liệu tại BCTC hợp nhất quý 4, các chủ nợ lớn nhất của TTF có Ngân hàng Đông Á (123 tỷ đồng), ông Bùi Hồng Minh (363 tỷ đồng) và khoản nợ lớn với Tập đoàn Vingroup được ghi nhận là 1.04 ngàn tỷ đồng tiền người mua trả trước ngắn hạn của CTCP Vinhomes.

Nguồn: Vietstock tổng hợp từ BCTC hợp nhất quý 4/2020 của TTF

|

ĐHĐCĐ thường niên 2021 của TTF dự kiến được tổ chức vào ngày 27/04. Tại Đại hội sắp tới, Ban lãnh đạo TTF cũng muốn xin ý kiến cổ đông về chủ trương đầu tư, góp vốn vào công ty ở nước ngoài.

|

Một năm trước, tại ĐHĐCĐ thường niên tháng 4/2020, chia sẻ về phương án phát hành riêng lẻ hoán đổi nợ tại Đông Á, ông Mai Hữu Tín cho biết có một vài đối tác đang cân nhắc mua khoản nợ này, nhưng lúc bấy giờ vẫn chưa xác định bên mua sẽ là ai. Vị doanh nhân gốc Bình Dương kỳ vọng có thể tìm được đối tác là một công ty ngành gỗ để “chia sẻ khó khăn và có hiểu biết để cùng làm với TTF”.

“Chúng tôi phải đi thuyết phục những bên mua tiềm năng nhìn vào tương lai của TTF, tin vào khả năng điều hành của chúng tôi. Để họ có thể bỏ số tiền đó ra trả cho Ngân hàng Đông Á và trở thành cổ đông của TTF", ông Tín nói.

|

Thừa Vân

FILI

|