|

Kinh nghiệm đầu tư cho 2021: Các chỉ báo dao động có gì hay? (Kỳ 5)

Chỉ báo dao động là một trong những công cụ có hiệu quả khá cao ở thị trường chứng khoán Việt Nam. Các chỉ báo như Relative Strength Index, Stochastic Oscillator,…là một phần không thể thiếu trong chart kỹ thuật của những nhà đầu tư trong và ngoài nước.

Công dụng của chỉ báo dao động

Chỉ báo dao động giúp nhà đầu tư xác định được các điểm then chốt của thị trường và các mức giá đảo chiều tiềm năng. Ở các chỉ báo này có hai khu vực tín hiệu then chốt, đó là vùng quá mua (overbought) và vùng quá bán (oversold).

Khi một chỉ báo đã tiến đến vùng quá mua thì lực mua để đẩy giá cổ phiếu lên cao sẽ có thể bắt đầu suy yếu và sự đảo chiều có khả năng xảy ra. Ngược lại, khi giá rơi xuống dưới vùng quá bán thì lực bán đẩy giá cổ phiếu có thể đã suy yếu và khả năng quay đầu tăng giá trở lại sẽ lớn hơn.

Phân kỳ được sử dụng trên nhóm này như thế nào?

Trong trường hợp giá cổ phiếu thiết lập đỉnh sau cao hơn đỉnh trước nhưng chỉ báo dao động lại tạo đỉnh sau thấp hơn đỉnh trước thì phân kỳ giá xuống sẽ xuất hiện (bearish divergence). Khi đó, rủi ro sụt giảm sẽ tăng cao. Ngược lại, khi giá cổ phiếu tạo đáy sau thấp hơn đáy trước mà chỉ báo dao động lại tạo đáy sau cao hơn đáy trước thì phân kỳ giá lên (bullish divergence) sẽ xuất hiện.

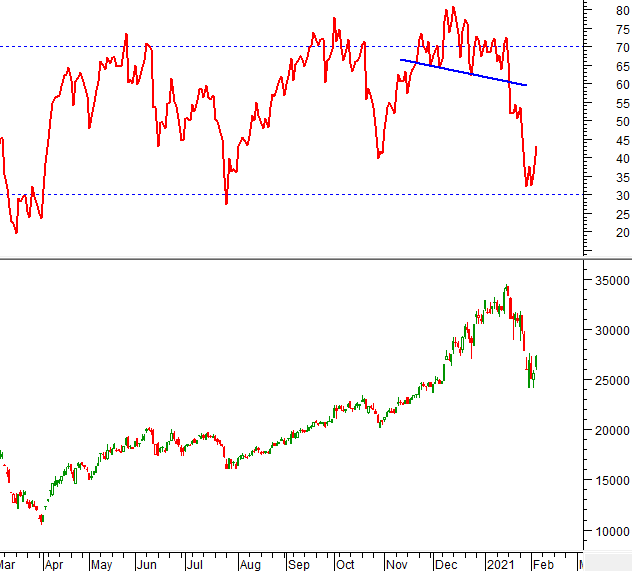

Ở ví dụ phía dưới của cổ phiếu CTCP Tập đoàn Xây dựng Hòa Bình (HOSE: HBC), phân kỳ đã xuất hiện khi giá tạo đỉnh mới cao hơn (higher high) nhưng RSI lại tạo đỉnh mới thấp hơn (lower high). Sau đó, giá đảo chiều và đi theo hướng của RSI.

Nguồn: VietstockUpdater

Áp dụng các mẫu hình vào chỉ báo dao động

Các chỉ báo dao động (điển hình là RSI) thường hình thành một số mẫu hình có thể hoặc không xuất hiện trên đồ thị giá (chẳng hạn Vai Đầu Vai, Tam giác,…).

Mẫu hình Vai Đầu Vai (Head & Shoulders) dạng phức tạp xuất hiện ở chỉ báo Relative Strength Index trên mã cổ phiếu CTCP Chứng khoán Thành phố Hồ Chí Minh (HOSE: HCM) vào ngày 18/01/2021. Chỉ báo RSI vừa phá vỡ đường neckline thì ngay sau đó đã kéo theo một đợt giảm mạnh (thrust down) của giá HCM.

Nguồn: VietstockUpdater

Tập trung vào những tín hiệu trong vùng overbought/oversold

Mặc dù các chỉ báo dao động cho rất nhiều tín hiệu mua bán nhưng nhà đầu tư chỉ nên chú ý những tín hiệu xuất hiện trong vùng overbought/oversold.

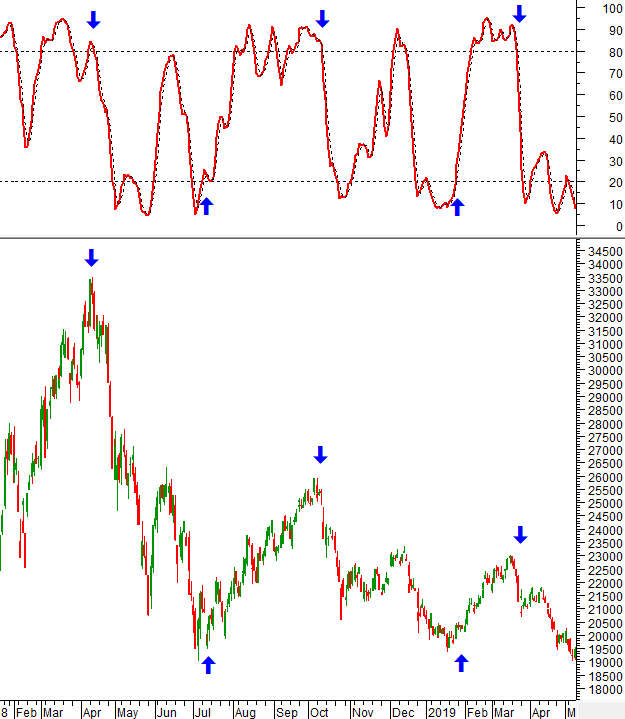

Stochastic Oscillator là một ví dụ khá điển hình. Chỉ báo này được phát triển bởi George Lane vào những năm 1950. Trong hình bên dưới của cổ phiếu SSI, ta thấy những tín hiệu xuất hiện trong vùng overbought/oversold đều có tính dự báo rất tốt.

Nguồn: VietstockUpdater

Hy vọng với những kinh nghiệm thực chiến bên trên, nhà đầu tư sẽ rút ra được những bài học hữu ích cho mình để có thể sống sót trong một thị trường ngày càng khắc nghiệt.

Phòng Tư vấn Vietstock

FILI

|