|

Kienlongbank: Thay tên, đổi chủ... vẫn nhạt nhòa

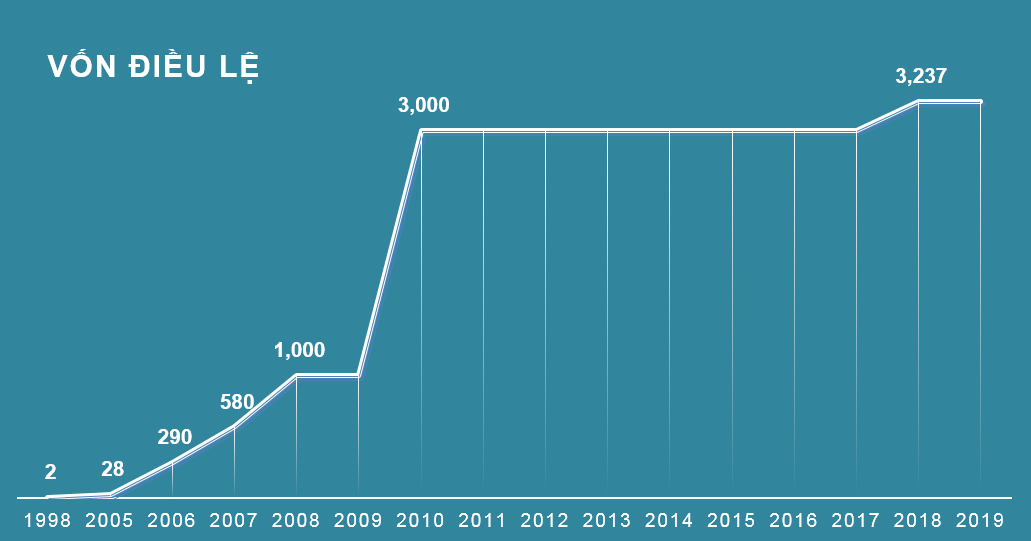

Được thành lập vào năm 1995 tại Kiên Giang, Kienlongbank ban đầu có tên gọi Ngân hàng TMCP Nông thôn Kiên Long với số vốn điều lệ vỏn vẹn 1.2 tỷ đồng và nhân sự tổng cộng 10 người.

Khoảng thời gian 2006-2008, Kienlongbank cùng với một số ngân hàng khác như ABBank, SHB, NaviBank, GPBank, TrustBank, PGBank,… thực hiện chuyển đổi mô hình theo đề án “Chấn chỉnh và sắp xếp lại các Ngân hàng TMCP Việt Nam” được Thủ tướng Chính phủ phê duyệt, một số ngân hàng TMCP “nông thôn’ thực hiện việc sáp nhập, hợp nhất, cho ngân hàng khác mua lại, chuyển thành ngân hàng TMCP “đô thị”.

Do ngân hàng TMCP nông thôn có nhiều hạn chế như nguồn vốn nhỏ, khả năng quản trị điều hành còn bất cập, hoạt động tập trung vào các dịch vụ truyền thống, chưa mang tính hiện đại hóa…Vì vậy, mô hình các ngân hàng TMCP nông thôn cần được củng cố, chấn chỉnh, để tránh ảnh hưởng đến toàn bộ nền kinh tế.

Ngoài ra, việc chuyển đổi mô hình còn giúp giảm số lượng các NHTM nhỏ, hình thành các ngân hàng có tiềm lực vốn lớn, công nghệ hiện đại, đủ năng lực cạnh tranh trong tiến trình hội nhập quốc tế.

Cuộc chuyển đổi mô hình đi cùng với cuộc đua xin mở ngân hàng không chỉ làm tăng số lượng ngân hàng vào thời kỳ đó, vốn điều lệ của các ngân hàng cũng buộc phải tăng theo quy định của Nghị định số 141/2006/NĐ-CP là đến cuối năm 2010 vốn pháp định tối thiểu phải ở mức 3,000 tỷ đồng.

Kienlongbank cũng nằm trong số đó, thực hiện đổi tên thành Ngân hàng TMCP Kiên Long trước khi tăng vốn điều lệ lên 3,000 tỷ đồng vào cuối năm 2010 để thỏa quy định của Chính phủ.

Vào thời điểm này, Công ty TNHH Chứng khoán ACB là cổ đông lớn duy nhất nắm 6.13% vốn điều lệ của Kienlongbank.

Tuy nhiên, con số 3,000 tỷ đồng của Kienlongbank đã “giậm chân tại chỗ” suốt 8 năm trong khi bao “bạn bè” cùng lứa đến nay đã vượt xa gấp 3 như VIB (9,245 tỷ đồng), gần gấp 4 lần như MSB (11,750 tỷ đồng). Mãi đến 2018, vốn của Kienlongbank mới nhích nhẹ lên 3,237 tỷ đồng thông qua phát hành cổ phiếu cho cổ đông hiện hữu.

Trong 25 năm hình thành và phát triển, Kienlongbank trải qua 4 đời Chủ tịch HĐQT. Gắn bó lâu dài nhất trong quá trình trưởng thành của ngân hàng này phải kể đến là chủ tịch Trần Hưng Thịnh – người đồng hành cùng Kienglongbank kể từ lúc thành lập đến khi đạt được số vốn điều lệ bằng mức vốn pháp định. Trong 25 năm hình thành và phát triển, Kienlongbank trải qua 4 đời Chủ tịch HĐQT. Gắn bó lâu dài nhất trong quá trình trưởng thành của ngân hàng này phải kể đến là chủ tịch Trần Hưng Thịnh – người đồng hành cùng Kienglongbank kể từ lúc thành lập đến khi đạt được số vốn điều lệ bằng mức vốn pháp định.

Sau đó, vào tháng 04/2012, ông Trần Phát Minh được bầu làm Chủ tịch HĐQT Kienlongbank đi kèm với hàng loạt chức danh trong HĐQT bị miễn nhiệm từ Chủ tịch Trần Hưng Thịnh đến các thành viên HĐQT khác như ông Vũ Đức Cần, ông Vũ Thế Thanh, ông Nguyễn Hữu Thọ và ông Bùi Xuân Khu. Trước đó, ông Trần Phát Minh từng giữ chức Phó Tổng Giám đốc của Ngân hàng Phương Nam và Phó Tổng Giám đốc Kienlongbank.

Theo báo cáo quản trị năm 2012 do Kienlongbank công bố, HĐQT Kienlongbank thời bấy giờ nắm giữ 8.62% vốn Ngân hàng, trong đó Chủ tịch Trần Phát Minh nắm giữ tỷ lệ 3.28%, tương ứng 9.8 triệu cp vào ngày 31/12/2012.

Năm 2013 được xem là thời điểm chuyển giao quyền lực quan trọng nhất tại Kienlongbank với ông chủ mới là một doanh nhân có tiếng trên thương trường, ông Võ Quốc Thắng (còn được gọi là bầu Thắng, Chủ tịch Tập đoàn Đồng Tâm) lên giữ vị trí Chủ tịch của Ngân hàng thay ông Trần Phát Minh.

Tại buổi tọa đàm gặp gỡ cuối năm ngay khi vừa “nhậm chức”, bầu Thắng từng chia sẻ: “Đồng Tâm và Kienlongbank là 2 mảng hoạt động độc lập, khác nhau. Việc tham gia đầu tư lĩnh vực ngân hàng không liên quan, ảnh hưởng gì đến hoạt động kinh doanh cốt lõi của thương hiệu Đồng Tâm”.

Thế nhưng theo Luật Các tổ chức tín dụng sửa đổi có hiệu lực từ ngày 15/01/2018 quy định, chủ tịch HĐQT ngân hàng không được làm thành viên HĐQT ở các doanh nghiệp khác. Theo quy định này, ông Võ Quốc Thắng quyết định từ giã Kienlongbank và dành tâm huyết cho Đồng Tâm.

Kienlongbank đã bầu ra HĐQT nhiệm kỳ mới gồm 8 thành viên là Chủ tịch HĐQT – ông Lê Khắc Gia Bảo, bà Trần Tuấn Anh giữ chức Tổng Giám đốc, ông Mai Hữu Tín và ông Phạm Trần Duy Huyền giữ chức vụ Phó Chủ tịch HĐQT, ông Bùi Thanh Hải, bà Nguyễn Thụy Quỳnh Hương, ông Trần Văn Trọng và ông Lê Trung Việt.

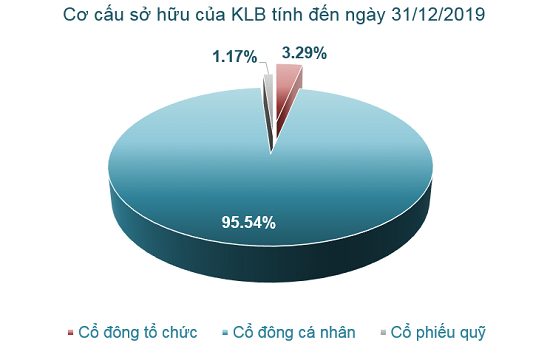

Tính đến ngày 31/12/2019, Kienlongbank có 95.54% cổ đông cá nhân, 3.29% cổ đông tổ chức và 1.17% cổ phiếu quỹ.

Ông Võ Quốc Lợi – con trai “bầu” Thắng lại đang là cổ đông lớn nhất của Kienlongbank khi nắm giữ hơn 15.17 triệu cp KLB, tương đương 4.74% (14/09/2018).

Đồng thời, ông Phạm Trần Duy Huyền – Phó Chủ tịch Kienlongbank hiện đang nắm giữ hơn 14 triệu cp KLB (4.428%), ông Huyền được cho là người có liên quan với ông Võ Thành Phan – anh trai của ông Võ Quốc Thắng.

Ngoài ra, bà Nguyễn Thụy Quỳnh Hương, Thành viên HĐQT Kienlongbank cũng đang nắm giữ hơn 13.2 triệu cp KLB (4.13% vốn).

Bà Nguyễn Thụy Quỳnh Hương và ông Phạm Trần Duy Huyền cùng với ông Bùi Thanh Hải được xem là những thành viên HĐQT Kienlongbank mang “gốc gác” Đồng Tâm.

Dù ông Thắng đã rút khỏi HĐQT Kienlongbank nhưng ai cũng biết rằng, gia đình ông chủ Đồng Tâm vẫn là đối trọng, có tiếng nói cao nhất tại ngân hàng này.

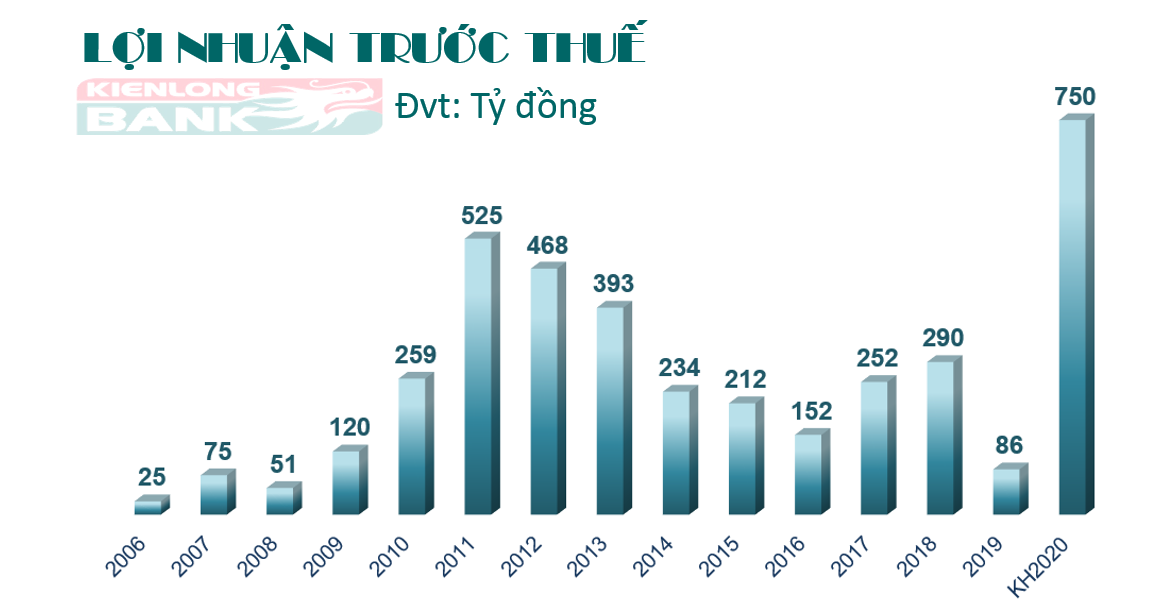

Dù tạo được tiếng vang với thương hiệu Đồng Tâm Long An, nhưng “bầu” Thắng dường như không mát tay trong mảng tài chính. Kể từ khi về tay bầu Thắng, lợi nhuận của Kienlongbank vẫn trong xu hướng trượt dài.

Ngay năm đầu tiên đổi “chủ”, Kienlongbank đã bắt đầu chuỗi ngày sa sút khi “nồi cơm chính” giảm nhẹ trong khi dự phòng tăng, kéo theo lãi trước thuế 2013 giảm còn 393 tỷ đồng. Những năm sau đó là liên tục của chuỗi ngày sụt giảm, đỉnh điểm vào năm 2016 con số lãi chỉ còn vỏn vẹn 152 tỷ đồng trước thuế.

Năm 2017 và 2018, kết quả kinh doanh của ngân hàng có hồi phục nhưng sự hồi phục sớm bị chặn đứng trong năm 2019 khi Kienlongbank báo lãi vỏn vẹn 86 tỷ đồng trước thuế, ghi nhận mức thấp nhất trong 11 năm gần nhất.

Theo giải thích của Kienlongbank, nguyên nhân chủ yếu làm cho lợi nhuận trước thuế hợp nhất năm 2019 giảm là do trong tháng 12 ngân hàng hạch toán giảm các khoản lãi phải thu đã ghi nhận trong các năm trước theo Phương án xử lý nợ được Ngân hàng Nhà nước (NHNN) phê duyệt.

Dù 2019 trượt dài như thế, nhưng năm 2020 nhà băng này lại mạnh dạn đề ra kế hoạch kinh doanh với lợi nhuận trước thuế đạt 750 tỷ đồng, gấp gần 9 lần so với năm 2019. Phía Kienlongbank giải thích kế hoạch này được xây dựng dựa trên cơ sở dịch Covid-19 được kiểm soát tốt nhất, còn nếu diễn biến dịch kéo dài, Ngân hàng sẽ điều chỉnh kế hoạch.

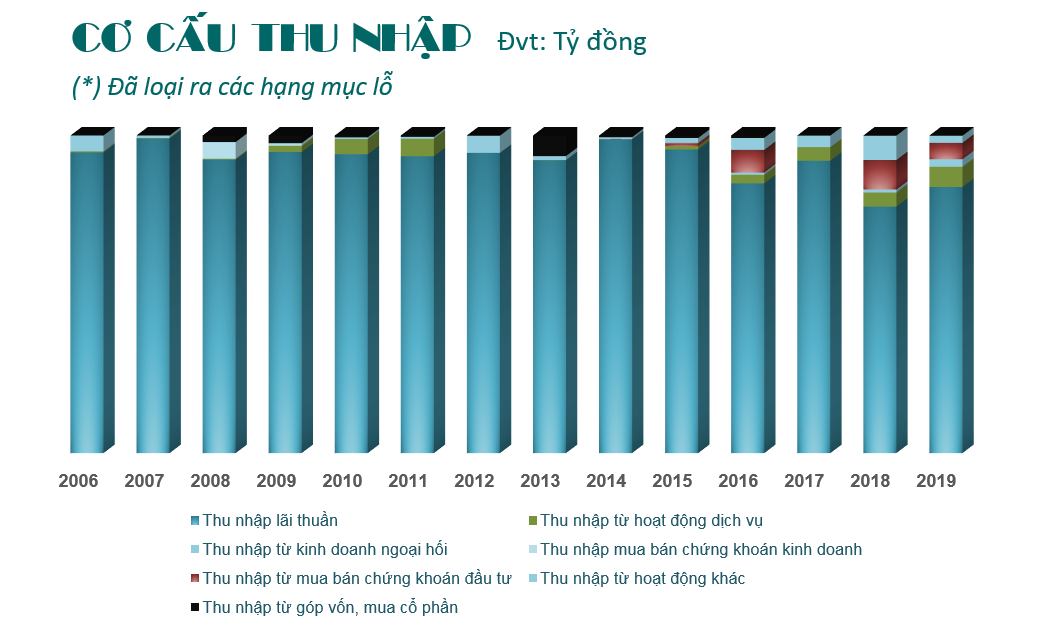

Dù được gọi là chuyển đổi mô hình, nhưng dường như Kienlongbank vẫn chưa “thoát xác” khỏi mô hình nông thôn, vẫn còn hoạt động đậm chất truyền thống khi nhìn vào cơ cấu thu nhập của Ngân hàng. Nguồn thu chính của nhà băng này vẫn dựa vào hoạt động cho vay là chính khi thu nhập nhập lãi thuần trong khoảng 10 năm nay đều chiếm trên 90% thu nhập, mãi đến 2 năm gần đây, thu nhập từ các hoạt động ngoài lãi mới được đẩy mạnh hơn.

Trong lúc ngân hàng khác đẩy mạnh các nguồn thu ngoài lãi ít rủi ro như chứng khoán đầu tư, kinh doanh ngoại hối, thì khoản thu ngoài lãi của Kienlongbank co cụm vào thu nhập từ dịch vụ (thường chiếm từ 1-6% thu nhập) và hoạt động khác (chiếm 1-7% thu nhập).

Đến khoảng 3 năm trở lại đây, Kienlongbank mới tìm kiếm thêm tỷ trọng thu nhập từ hoạt động kinh doanh ngoại hối và mua bán chứng khoán đầu tư nhưng kết quả tỷ trọng đóng góp không đến 1%.

Trong khi đó, hoạt động kinh doanh ngoại hối của Kienlongbank thường báo lỗ (năm 2010 lỗ 32 tỷ đồng, năm 2019 lỗ 11 tỷ đồng) hoặc không ghi nhận (2007, 2008 và 2013).

Hoạt động mua bán chứng khoán kinh doanh trong khoảng thời gian từ 2013-2019 không được Ngân hàng ghi nhận, trong khi các năm trước lại báo lỗ (năm 2010 lỗ 25 tỷ đồng, năm 2011 lỗ 23 tỷ đồng, năm 2012 lỗ 30 tỷ đồng).

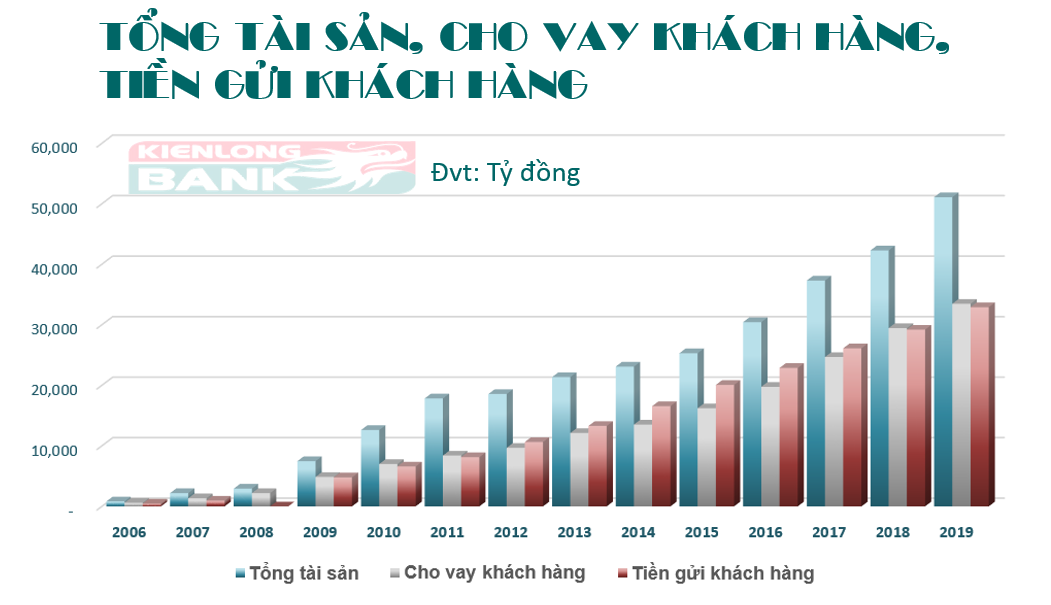

Nhưng bù lại, tổng tài sản của Kienlongbank tăng trưởng khá tốt khi hàng năm tăng trưởng từ 10-20%/năm trong suốt 10 năm. Tiền gửi khách hàng và dư nợ cho vay cũng tăng trưởng dần đều dù con số tăng trưởng không cao so với đa số các nhà băng khác, chỉ ở mức bình quân 15-25%/năm.

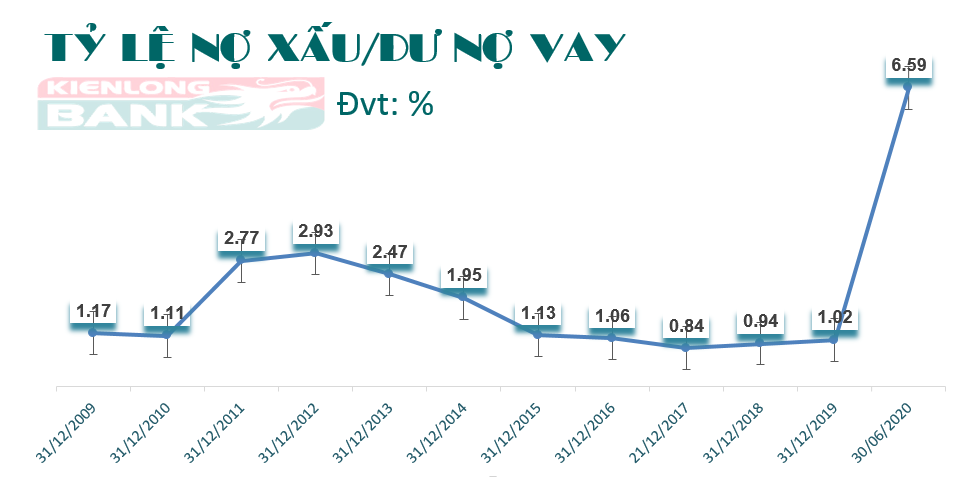

Có một điều đáng ghi nhận cho Kienlongbank là tỷ lệ nợ xấu trên dư nợ cho vay của nhà băng này luôn duy trì dưới 3%, nhất là giai đoạn dưới tay của “bầu” Thắng dù lợi nhuận sụt giảm nhưng tỷ lệ nợ xấu trên dư nợ cho vay của nhà băng này cũng giảm theo, thậm chí được duy trì quanh mức 1%.

Thế nhưng, “vết nứt” bắt đầu xuất hiện khi 176.3 triệu cp STB (9.35% số cổ phần của Sacombank) – tài sản đảm bảo của nhóm cá nhân có liên quan đến ông Trầm Bê được thế chấp ở Kienlongbank để vay tiền – hết hạn phong tỏa.

Ban đầu, số cổ phần STB này bị phong tỏa do thuộc diện được giao cho NHNN quản lý thông qua Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), nên khoản nợ tại Kienlongbank được ghi nhận vào khoản nợ bình thường.

Đến cuối năm 2019, khoản nợ trên được yêu cầu chuyển qua nợ xấu và Kienlongbank buộc phải xử lý để tránh những hệ lụy khi nợ xấu tăng cao đột ngột. Chính khoản nợ xấu này cũng đã ảnh hưởng đến kết quả kinh doanh của Kienlongbank tại năm 2019.

Đến cuối tháng 06/2020, Kielongbank dẫn đầu bảng nợ xấu trong hệ thống ngân hàng khi tổng nợ xấu gấp 6.6 lần so với đầu năm 2019, tăng lên mức 2,250 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nhóm 5) gấp 9 lần đầu năm, ghi nhận gần 2,146 tỷ đồng.

Trong số dư nợ có khả năng mất vốn tại thời điểm này, có đến 1,896 tỷ đồng dư nợ các khoản cho vay đối với một nhóm khách hàng với tài sản bảo đảm là cổ phiếu STB được phân loại nợ nhóm 5 theo Quyết định 2595/QĐ-NHNN của NHNN. Do đó, tỷ lệ nợ xấu trên dư nợ cho vay của Kienlongbank tăng mạnh từ 1.02% lên 6.59%.

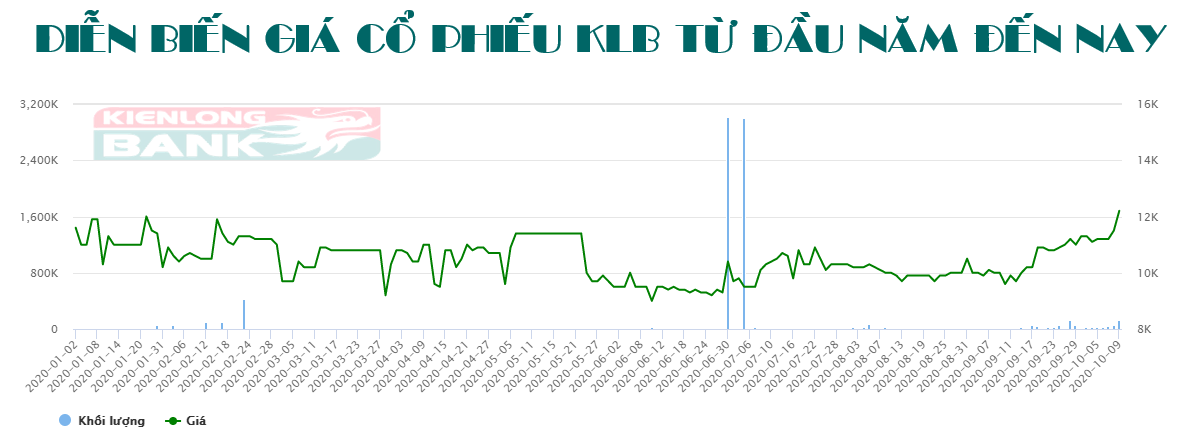

Được giao dịch trên UPCoM từ tháng 6/2020, nhưng thị giá KLB hiện vẫn đang giao dịch quanh mức giá tham chiếu 10,000 đồng/cp (chốt phiên 29/08), thậm chí có lúc lùi về mức giá 9,000 đồng/cp (10/06). Sau đó, thị giá KLB tăng lên mức 12,200 đồng/cp (chốt phiên 09/10/2020) Với khối lượng giao dịch bình quân chỉ hơn 7,000 cp/ngày, giá cổ phiếu KLB đã tăng 5% so với đầu năm.

Hồ Thanh Thủy

FILI

|