|

Năm 2019, quy mô thị trường TPDN chiếm 11.3% GDP

Theo báo cáo thị trường trái phiếu doanh nghiệp (TPDN) năm 2019 của CTCK SSI (SSI) thì năm qua đã ghi nhận sự phát triển sôi động của thị trường này. Tuy nhiên bên cạnh những thành tựu rất đáng ghi nhận, vẫn cần có những điểm cần phải lưu ý như cơ chế bảo về quyền lợi của nhà đầu tư (NĐT) cá nhân.

Quy mô thị trường TPDN tăng trưởng mạnh trong năm 2019

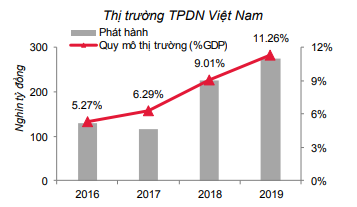

Theo thống kê công bố từ HNX và từ các doanh nghiệp, trong năm 2019, có 211 doanh nghiệp thực hiện chào bán tổng cộng 300,588 tỷ đồng trái phiếu, chia làm 807 đợt phát hành trong đó có 12 đợt phát hành không thành công. Tổng số trái phiếu phát hành cả năm là 280,141 tỷ đồng, tương đương 93.2% giá trị chào bán và tăng 25% so với năm 2018.

Lượng phát hành lớn trong năm đã khiến quy mô thị trường TPDN tăng mạnh từ 9.01% GDP (2018) lên khoảng 11.3% GDP (2019), tổng lượng TPDN lưu hành đạt gần 670 ngàn tỷ đồng.

Nguồn: Bộ Tài chính, SSI tổng hợp

|

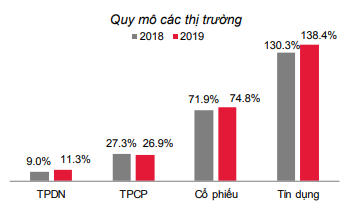

Mặt dù quy mô thị trường tăng trưởng liên tục qua các năm nhưng hiện kênh trái phiếu doanh nghiệp vẫn có quy mô khá nhỏ bé so với các kênh huy động vốn khác. Nền kinh tế vẫn dựa nhiều vào tín dụng ngân hàng, tổng quy mô tín dụng tại cuối 2019 khoảng 8.2 triệu tỷ đồng, tương đương tới 138.4% GDP và gấp tới 12.3 lần quy mô thị trường trái phiếu doanh nghiệp.

Nguồn: Bộ Tài chính, NHNN, SSI tổng hợp

|

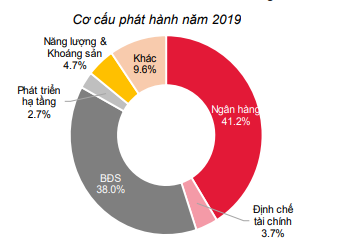

Các NHTM và doanh nghiệp bất động sản (BĐS) là những tổ chức phát hành chính trên thị trường

SSI cho biết các chủ thể tham gia trên thị trường sơ cấp chủ yếu là các ngân hàng thương mại (NHTM) và các doanh nghiệp BĐS. Cụ thể, các NHTM phát hành 115,422 tỷ đồng trái phiếu, chiếm tỷ trọng lớn nhất (41.2%) trong tổng lượng TPDN phát hành 2019. Các doanh nghiệp BĐS phát hành 106,531 tỷ đồng trái phiếu, đứng thứ 2 với tỷ trọng 38%. Tiếp sau là nhóm các doanh nghiệp năng lượng và khoáng sản (13.2 ngàn tỷ đồng - 4.7%); các định chế tài chính phi ngân hàng mà chủ yếu là các CTCK (10.4 ngàn tỷ đồng - 3.8%); các doanh nghiệp phát triển hạ tầng (7.6 ngàn tỷ đồng - 2.8%); còn lại là các doanh nghiệp khác.

Nguồn: HNX, SSI tổng hợp

|

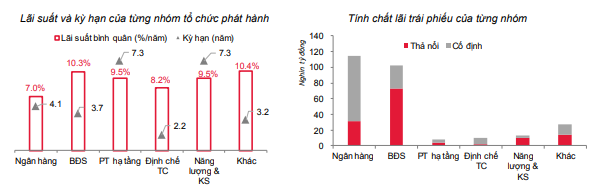

Các lô phát hành lãi suất cao chỉ mang tính chất cá biệt, phần lớn vẫn ở mức lãi suất hợp lý

Theo SSI, lãi suất và kỳ hạn của trái phiếu doanh nghiệp nhìn chung vẫn ở mức hợp lý. Tính bình quân gia quyền theo giá trị phát hành năm 2019, lãi suất trái phiếu trung bình toàn thị trường là 8.8%/năm và kỳ hạn trái phiếu bình quân là 4.04 năm. Lãi suất và kỳ hạn đều nhích tăng trong quý cuối năm phần nhiều do các NHTM gia tăng phát hành trái phiếu kỳ hạn dài và lãi suất cũng cao hơn.

Nhóm trái phiếu ngân hàng có lãi suất bình quân thấp nhất (7.04%/năm), nhóm có lãi suất bình quân cao nhất là BĐS (10.3%/năm). Ngoại trừ nhóm trái phiếu ngân hàng, hầu hết các trái phiếu nằm trong khoảng lãi suất 10 - 11%/năm, tức là cao hơn lãi suất tiền gửi từ 3-4%/năm. Mức này cũng ngang bằng lãi suất cho vay trung và dài hạn đang là 9-11%/năm (theo thông tin từ NHNN).

Nguồn: HNX, SSI tính toán

|

Cần xây dựng cơ chế bảo vệ quyền lợi của nhà đầu tư (NĐT) cá nhân

Trong tổng số 211 doanh nghiệp chào bán trái phiếu ra công chúng thì có 129 doanh nghiệp chưa niêm yết, chất lượng thông tin và trách nhiệm công bố thông tin vì vậy còn tương đối hạn chế.

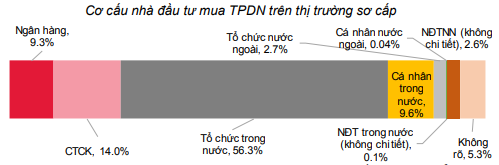

Trong khi đó, thị trường lại ghi nhận sự tham gia ngày càng tích cực của các nhà đầu tư cá nhân. Trong năm 2019, các NĐT cá nhân, chủ yếu là nhà đầu tư trong nước đã mua 26,492 tỷ đồng TPDN trên sơ cấp, tương đương 9.64% tổng lượng phát hành toàn thị trường. Giá trị đầu tư mà các NĐT cá nhân tham gia vào thị trường TPDN thực tế sẽ lớn hơn do có một số trái phiếu được phát hành riêng lẻ sơ cấp sau đó được phân phối lại cho NĐT cá nhân trên thị trường thứ cấp.

Nguồn: HNX, SSI tổng hợp

|

Mặc dù tham gia ngày một nhiều, nhà đầu tư cá nhân thường bị hạn chế về khả năng tiếp cận thông tin cũng như kinh nghiệm đầu tư. Đây là một rủi ro cho không chỉ người tham gia đầu tư mà cho cả sự ổn định của thị trường. Qua đó, cho thấy nhu cầu cấp thiết phải có các cơ chế bảo vệ hữu hiệu cho quyền lợi của nhóm này.

Ngoài ra, vẫn còn một số điểm đáng lưu tâm khác về vấn đề công bố thông tin như một số doanh nghiệp đã chia nhỏ các đợt phát hành để chào bán riêng lẻ, nhờ đó không phải thực hiện các nghĩa vụ về công bố thông tin; thông tin công bố thường thiếu chi tiết về mục đích sử dụng vốn trái phiếu, tình hình tài chính của doanh nghiệp trước và dự kiến sau phát hành; hay thông tin công bố còn khó tra cứu và chưa đầy đủ, ví dụ nội dung đối tượng mua trái phiếu từ chỗ ghi rõ tên người mua đã rút lại chỉ còn ghi “tổ chức trong nước”.

Tóm lại, theo SSI, thị trường trái phiếu, đặc biệt là TPDN, mở rộng là xu hướng tất yếu và phù hợp để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính. Tuy nhiên, TPDN vẫn là kênh đầu tư khá mới mẻ tại Việt Nam, sự phát triển nhanh giai đoạn vừa qua tiềm ẩn những rủi ro nhất định cần được nhận diện và điều chỉnh bởi cơ quan quản lý để đảm bảo sự phát triển lành mạnh và bền vững của thị trường.

Như Xuân

FILI

|