|

B[VSTCODE]IDV sắp phát hành thêm 5,000 tỷ đồng trái phiếu ra công chúng

Vừa qua, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HOSE: BID) thông báo phát hành 5 triệu trái phiếu có mệnh giá 100,000 đồng/trái phiếu theo phương thức đại lý và trực tiếp phát hành 450,000 trái phiếu có mệnh giá 10 triệu đồng/trái phiếu thông qua các chi nhánh/phòng giao dịch/trụ sở chính của BIDV trong quý 4/2019.

Theo đó, BIDV sẽ phát hành tổng cộng 5,000 tỷ đồng trái phiếu ra công chúng có kỳ hạn 7 năm (đáo hạn năm 2026) và kỳ hạn 10 năm (đáo hạn năm 2029). Thời hạn đăng ký mua từ 01/11 đến 20/11.

Toàn bộ trái phiếu chào bán đều là trái phiếu không chuyển đổi, không kèm chứng quyền, không được bảo đảm bằng tài sản của BIDV, xác lập nghĩa vụ trả nợ trực tiếp và thỏa mãn các điều kiện để tính vào vốn cấp 2 của BIDV. Trái phiếu được phát hành và thanh toán bằng tiền đồng Việt Nam.

Lãi suất trái phiếu 2026 được tính bằng lãi suất tham chiếu cộng thêm 1.3%/năm và lãi suất trái phiếu 2029 bằng lãi suất tham chiếu cộng thêm 1.4%/năm. Trong đó, lãi suất tham chiếu là lãi suất bình quân tiền gửi tiết kiệm cá nhân bằng VND, trả sau, kỳ hạn 12 tháng của 4 ngân hàng VietinBank, BIDV, Vietcombank và Agribank.

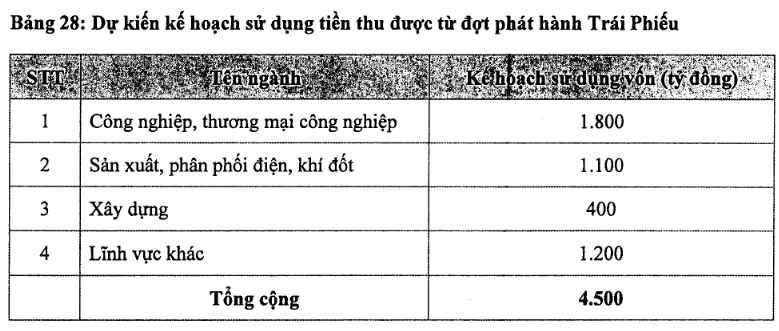

BIDV cho biết, nguồn vốn huy động được từ việc phát hành 4,500 tỷ đồng trái phiếu sẽ được Ngân hàng sử dụng để bổ sung vào nguồn vốn hoạt động và đáp ứng nhu cầu cho vay VND đối với các dự án trung và dài hạn của Ngân hàng. Đồng thời bao gồm cả bù đắp nguồn vốn cân đối tạm thời cho các khoản vay đã được giải ngân theo tiến độ dự án thuộc lĩnh vực được NHNN chấp thuận.

Nguồn: Bản cáo bạch của BIDV

|

Tính đến ngày 30/09/2019, BIDV đã phát hành trái phiếu với tổng giá trị ghi sổ là 25,910 tỷ đồng. Trong đó, trái phiếu tăng vốn là hơn 18,359 tỷ đồng.

Dự kiến trong 3 năm tới, BIDV sẽ tiếp tục triển khai chào bán sản phẩm trái phiếu để tăng quy mô vốn hoạt động của Ngân hàng, tạo thêm kênh thu hút vốn trung và dài hạn để đáp ứng nhu cầu khách hàng và đảm bảo nguồn vốn của BIDV.

Khang Di

FILI

|