|

Tiềm năng và thách thức cho ngân hàng số tại Việt Nam

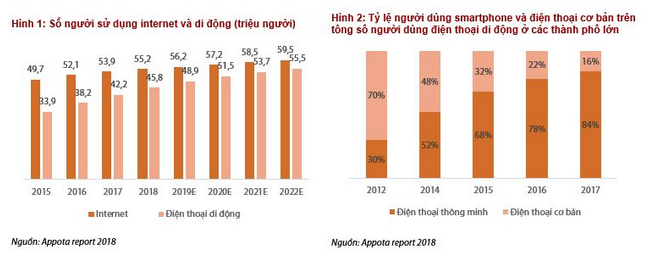

Theo báo cáo từ CTCP Chứng khoán Rồng Việt (VDS), mức độ thâm nhập của internet và di động sẽ còn tiếp tục mở rộng và Việt Nam sẽ đạt khoảng 60 triệu người sử dụng internet và 55.4 triệu người dùng điện thoại di động vào năm 2022.

Ở Việt Nam, ngành ngân hàng được xác định là một trong những ngành chú trọng ứng dụng công nghệ tiên tiến. Các dịch vụ, ứng dụng mới trong ngành này được đưa ra dựa trên nền tảng công nghệ. Trong bối cảnh kinh tế số phát triển, lĩnh vực ngân hàng số trở thành định hướng tập trung nhằm tạo ra các dịch vụ mới và xây dựng nên lợi thế cạnh tranh của các ngân hàng.

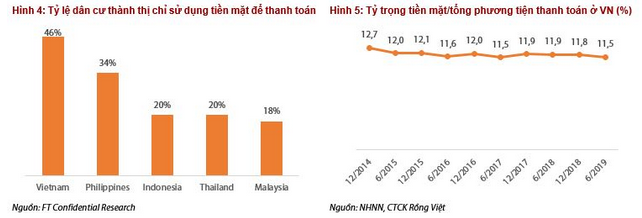

Xu hướng này càng được củng cố hơn khi đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020 đặt mục tiêu đưa tỷ trọng tiền mặt/tổng phương tiện thanh toán giảm về mức 10% vào cuối năm 2020 (tại tháng 6/2019 là 11.5%). Do đó, trong những năm gần đây, thanh toán điện tử được đẩy mạnh, tạo nên làn sóng thúc đẩy phát triển mảng ngân hàng số tại Việt Nam. Theo Ngân hàng Nhà nước, tính đến cuối tháng 12/2018, hệ thống thanh toán điện tử liên ngân hàng đã xử lý 137,594 giao dịch, với giá trị 73 triệu tỷ đồng, gấp 13 lần GDP. Dù vậy, mảng ngân hàng số tại Việt Nam có cả cơ hội và thách thức để phát triển mạnh trong thời gian tới.

Tốc độ tăng trưởng internet và di động tạo điều kiện cho ngân hàng số ở Việt Nam…

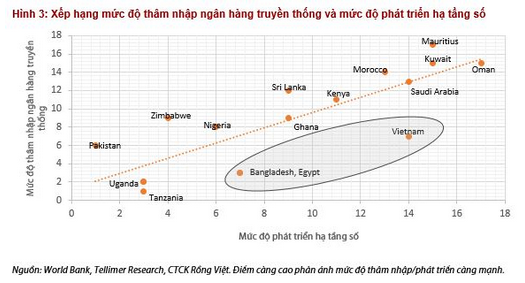

Mức độ thâm nhập của dịch vụ ngân hàng nói chung tại Việt Nam còn thấp so với các thị trường mới nổi và cận biên. Ở Việt Nam, đến cuối tháng 6/2018 có trên 72.7 triệu tài khoản ngân hàng của cá nhân (tăng 5% so với cuối năm 2017). Số người dân có tài khoản tại ngân hàng ở mức khoảng gần 43.2 triệu người, chiếm 45% dân số, tương đối khiêm tốn so với tỷ lệ tương ứng tại các nước mới nổi và cận biên khác. Ngoài ra theo số liệu của World Bank, số lượng ATM và chi nhánh ngân hàng trên mỗi 100 nghìn người trưởng thành ở Việt Nam lần lượt ở mức 24.3 và 3.4, còn thấp hơn so với các quốc gia tương tự.

Trong khi đó, hạ tầng số (liên quan đến việc sử dụng internet và di động) của Việt Nam lại có mức độ phát triển khá cao, với số lượng người dùng internet và điện thoại di động năm 2018 đạt lần lượt 55.2 triệu người và 45.8 triệu người, chiếm 57% và 45% dân số. Trong đó, tỷ lệ thâm nhập của smartphone đã tăng rất mạnh trong 5 năm trở lại đây, đặc biệt là ở các thành phố lớn đã đạt 84% vào năm 2017. Theo dự báo, mức độ thâm nhập của internet và di động sẽ còn tiếp tục mở rộng và Việt Nam sẽ đạt khoảng 60 triệu người sử dụng internet và 55.4 triệu người dùng điện thoại di động vào năm 2022.

Như vậy, Việt Nam là một nước có mức độ thâm nhập của ngân hàng truyền thống còn thấp nhưng hạ tầng số đã phát triển khá mạnh. Điều này có nghĩa là khi mức độ thâm nhập của các dịch vụ ngân hàng nói chung được đẩy mạnh thì Việt Nam sẽ có tiềm năng lớn thúc đẩy sự phát triển của các giao dịch ngân hàng số trong trung hạn hơn so với các quốc gia khác. Bangladesh và Ai Cập cũng là hai ứng cử viên được đánh giá cao về tiềm năng này.

… tuy nhiên, vẫn còn có nhiều thách thức

Đại đa số người Việt Nam hiện tại vẫn có thói quen sử dụng tiền mặt trong thanh toán hằng ngày. Kể từ khi bắt đầu đề án phát triển thanh toán không dùng tiền mặt vào năm 2016, đến nay tỷ lệ tiền mặt/tổng phương tiện thanh toán vẫn đang cải thiện khá chậm. Theo nghiên cứu của FT Confidential khảo sát về phương thức thanh toán khi mua hàng của người thành thị ở ASEAN, ở Việt Nam hơn 46% người được hỏi chỉ sử dụng tiền mặt khi thanh toán. Đây là mức cao hơn hẳn so với các quốc gia như Philipines (34%) và các nước còn lại (chỉ ở mức 20% hoặc ít hơn). Theo đó, thói quen sử dụng tiền mặt của người Việt Nam vẫn còn phổ biến.

Vấn đề thứ hai là về an toàn bảo mật thông tin tài chính trong môi trường số khi năng lực an toàn thông tin trong nước còn hạn chế. Theo số liệu của EY Việt Nam, trong năm 2018, có 8,319 cuộc tấn công mạng vào liên quan đến ngành ngân hàng ở Việt Nam, 560,000 máy tính bị ảnh hưởng bởi phần mềm độc hại có thể đánh cắp thông tin tài khoản ngân hàng. Việt Nam xếp hạng 7 toàn cầu trong mục tiêu tấn công của Trojan (chương trình độc hại được ngụy trang với vẻ ngoài lành tính) ngân hàng năm 2018.

Ngoài ra, việc thiếu hụt các quy định pháp lý cũng là một thách thức do mảng thanh toán số phát triển rất nhanh theo các tiến bộ công nghệ, tuy nhiên các quy định pháp lý trong nước không theo kịp, khiến các ngân hàng ngại áp dụng công nghệ, dịch vụ mới ngoài nguôn khổ cho phép. Ví dụ, Việt Nam chưa có khung pháp lý về chia sẻ, khai thác và lưu trữ dữ liệu nên các ngân hàng chưa thể ứng dụng điện toán đám mây (cloud) hay chuỗi khối (blockchain) rộng rãi vào các ứng dụng của mình.

Dù vậy, tháng 8 vừa rồi Chính phủ đã phê duyệt Đề án thúc đẩy mô hình kinh tế chia sẻ, trong đó cho phép thực hiện cơ chế thử nghiệm chính sách mới (dạng sandbox) cho việc triển khai và ứng dụng các công nghệ mới trong mô hình này. Đây cũng là phương thức được nhiều nước áp dụng thành công trước đây và kỳ vọng có thể giúp rút ngắn thời gian nghiên cứu, ban hành các điều luật mới về ngân hàng số để theo kịp với sự phát triển không ngừng của công nghệ.

Hàn Đông

FILI

|