|

Chứng khoán phái sinh 19/09/2019: Chuyển hướng sang kỳ hạn tháng 10/2019

Việc VN30F1909 chính thức đáo hạn khi kết phiên ngày 19/09/2019 là một trong những nguyên nhân khiến basis thu hẹp và tiến gần mốc 0. Bên cạnh đó, dòng tiền nhiều khả năng sẽ tiếp tục có sự chuyển hướng mạnh sang kỳ hạn tháng 10/2019.

I. HỢP ĐỒNG TƯƠNG LAI CỦA CHỈ SỐ THỊ TRƯỜNG CHỨNG KHOÁN

I.1. Diễn biến thị trường

Các hợp đồng tương lai đồng loạt tăng điểm trong phiên giao dịch ngày 18/09/2019. VN30F1909 (F1909) tăng 0.28%, đạt 910.5 điểm; VN30F1910 (F1910) đạt 908 điểm, tăng 0.17%. Hiện tại, chỉ số cơ sở VN30-Index đang ở mức 913.48 điểm.

Giá trị giao dịch của thị trường phái sinh tăng 16.72% so với phiên giao dịch trước đó. Cụ thể, khối lượng giao dịch F1909 tăng 5.74% với 51,253 hợp đồng được khớp lệnh. Khối lượng giao dịch của F1910 đạt 12,577 hợp đồng, tăng 100.75%. Điều này là do hợp đồng VN30F1909 sắp đáo hạn.

Khối ngoại quay trở lại mua ròng trong phiên giao dịch ngày 18/09/2019 với khối lượng hợp đồng mua vào và bán ra đồng loạt giảm.

Các hợp đồng tương lai giao dịch tăng điểm ở đầu phiên sáng sau đó liên tục điều chỉnh trong phiên chiều. Đến gần cuối phiên, lực cầu tăng mạnh giúp các hợp đồng hồi phục và đóng cửa trên mốc tham chiếu.

Đồ thị trong phiên của VN30F1909

Nguồn: https://ta.vietstock.vn/

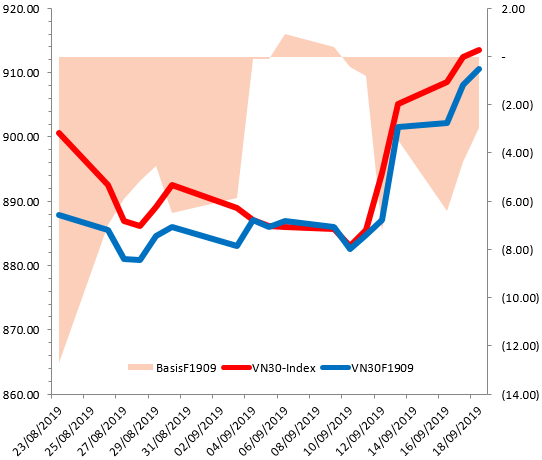

Kết phiên, basis tiếp tục thu hẹp và đạt giá trị ở mức -2.98 điểm. Điều này cho thấy tâm lý của nhà đầu tư bớt bi quan hơn vào triển vọng của VN30-Index.

Biến động VN30F1909 và VN30-Index

Nguồn: VietstockFinance

Lưu ý: Basis được tính theo công thức sau: Basis = Giá hợp đồng tương lai - VN30-Index

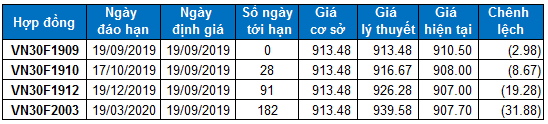

I.2. Định giá các hợp đồng tương lai

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 19/09/2019, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Nguồn: VietstockFinance

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

I.3. Phân tích kỹ thuật VN30-Index

VN30-Index tiếp tục tăng điểm phiên thứ 6 liên tiếp và tạo cây nến Spinning Top với mức khối lượng vượt mức trung bình 20 phiên. Điều này cho thấy lực cung đang mạnh dần.

Chỉ số vẫn đang rung lắc tại vùng hội tụ của đỉnh cũ tháng 04, 05/2019 và cận trên kênh tăng ngắn hạn (vùng 900-915 điểm). Các chỉ báo kỹ thuật như Relative Strength Index tuy đã bứt khỏi kênh trendline tăng nhưng đã tiến vào vùng oversold, chỉ báo Stochastic Oscillator cũng tương tự nên khả năng giá sẽ còn rung lắc tăng lên.

Nếu chỉ số vượt qua được vùng này thì đỉnh cũ tháng 10/2018 và tháng 02/2019 (tương đương vùng 930-945 điểm) sẽ là mục tiêu tiếp theo của VN30-Index.

Nguồn: VietstockUpdater

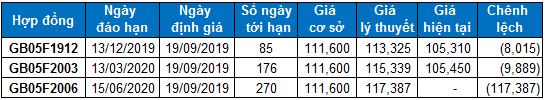

II. HỢP ĐỒNG TƯƠNG LAI CỦA THỊ TRƯỜNG TRÁI PHIẾU

Dựa trên phương pháp định giá hợp lý với thời điểm khởi đầu ngày 19/09/2019, khung giá hợp lý của các hợp đồng tương lai đang được giao dịch trên thị trường được thể hiện như sau:

Nguồn: VietstockFinance

Lưu ý: Chi phí cơ hội trong mô hình định giá được điều chỉnh để phù hợp với thị trường Việt Nam. Cụ thể, lãi suất tín phiếu phi rủi ro (tín phiếu chính phủ) sẽ được thay thế bằng lãi suất tiền gửi trung bình của các ngân hàng lớn với sự hiệu chỉnh kỳ hạn phù hợp với từng loại hợp đồng tương lai.

Mức chênh lệch giảm đi đáng kể. Tuy nhiên, theo định giá trên thì GB05F1912 và GB05F2003 đều vẫn đang có giá hấp dẫn. Nhà đầu tư có thể tập trung chú ý và mua vào GB05F2003 trong thời gian tới do hợp đồng tương lai này đang có giá hời nhất trên thị trường.

Bộ phận Phân tích Kinh tế & Chiến lược Thị trường, Phòng Tư vấn Vietstock

FiLi

|