Có dấu hiệu thừa tiền

Lạm phát cơ bản tăng liên tục là hệ quả của cung tiền ở mức cao. Nói một cách dễ hiểu hơn là có dấu hiệu thừa tiền trong nền kinh tế. Một trong những nguyên nhân chính dẫn đến việc cung tiền tăng cao là việc bán vốn tại các doanh nghiệp cho các nhà đầu tư nước ngoài trong khoảng hai năm gần đây.

* Nhiều yếu tố kéo CPI tháng 7 tăng 0.18% so với tháng trước

Lạm phát cơ bản đang tăng nhanh trở lại

Tại Việt Nam, Tổng cục Thống kê công bố cả hai chỉ số lạm phát, bao gồm lạm phát tổng (Headline CPI) và lạm phát cơ bản (Core CPI). Hầu hết người dân, doanh nghiệp và thậm chí các chuyên gia kinh tế mới chỉ quan tâm đến chỉ số lạm phát tổng. Tuy nhiên, lạm phát cơ bản lại là một chỉ báo rất quan trọng để Ngân hàng Nhà nước (NHNN) điều hành chính sách tiền tệ.

Diễn giải một cách đơn giản thì lạm phát cơ bản chính là lạm phát tổng sau khi đã loại trừ nhóm các mặt hàng lương thực, thực phẩm tươi sống, năng lượng và các mặt hàng do Nhà nước quản lý như dịch vụ y tế, giáo dục (bởi đây là những nhóm hàng mà giá cả thường xuyên biến động và mang tính chất tạm thời do chịu ảnh hưởng bởi yếu tố thời tiết, mùa vụ...). Do đó, lạm phát cơ bản sẽ chỉ phản ánh xu hướng giá của những mặt hàng có tính ổn định cao cả về phía cung sản xuất và cầu tiêu thụ.

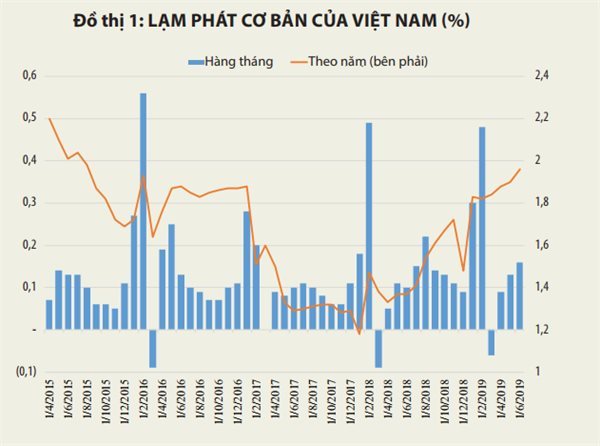

Sự gia tăng ở mức cao, trong một khoảng thời gian ngắn, của lạm phát cơ bản chủ yếu là do yếu tố tiền tệ gây ra. Nói cách khác, là do cung tiền ở mức cao trong nền kinh tế đã làm cho giá của những mặt hàng này tăng lên (tiền nhiều hơn hàng). Việt Nam bắt đầu công bố lạm phát cơ bản kể từ tháng 4-2015. Từ đó đến nay, chỉ số này luôn có xu hướng giảm, từ mức 2,2% xuống còn 1,2% vào tháng 1-2018. Mặc dù vậy, sau đó, lạm phát cơ bản đã liên tục tăng và hiện ở mức 1,96% vào tháng 6-2019 (đồ thị 1).

NHNN đang chủ động hạn chế cung tiền ra nền kinh tế

Lạm phát cơ bản tăng liên tục là hệ quả của cung tiền (money supply) ở mức cao. Nói một cách dễ hiểu hơn là có dấu hiệu thừa tiền trong nền kinh tế.

Một trong những nguyên nhân chính dẫn đến việc cung tiền tăng cao là việc bán vốn tại các doanh nghiệp cho các nhà đầu tư nước ngoài trong khoảng hai năm gần đây. Theo đó, NHNN đã mua được khoảng 6 tỉ đô la Mỹ trong năm 2018 và khoảng 9 tỉ đô la kể từ đầu năm 2019 đến nay. Mua vào ngoại tệ đồng nghĩa với việc bơm ra nền kinh tế một khối lượng tương ứng khoảng 140.000 tỉ đồng và 210.000 tỉ đồng. Do đó, trong thời gian gần đây NHNN liên tục phát đi thông báo về việc sẽ kiên trì kiểm soát tăng trưởng tín dụng ở mức tối đa khoảng 14% trong năm 2019, bất chấp những dấu hiệu về sự tăng trưởng chậm lại của nền kinh tế.

Bên cạnh đó, Bộ Tài chính cũng vừa ban hành dự thảo thông tư về việc quản lý số tiền gửi không kỳ hạn tại các ngân hàng thương mại (NHTM). Nội dung quan trọng nhất là vào cuối ngày làm việc thì toàn bộ số dư tiền gửi không kỳ hạn của Kho bạc Nhà nước tại các NHTM sẽ được chuyển vào tài khoản tại NHNN. Đây được xem giải pháp quyết liệt nhằm hạn chế cung tiền ra nền kinh tế, bởi lẽ số dư tiền gửi của Kho bạc Nhà nước là rất lớn. Các NHTM sẽ sử dụng để cho vay lẫn nhau trên thị trường liên ngân hàng.

Quá trình hạ lãi suất tại Việt Nam sẽ chậm hơn nhiều so với các nước

Lãi suất huy động của các ngân hàng tại Việt Nam sẽ rất khó có thể giảm trong thời gian ngắn sắp tới. Ảnh: Thành Hoa

|

Kinh tế thế giới đang bước vào giai đoạn tăng trưởng chậm lại kể từ năm 2019, sau một chu kỳ tăng cao liên tục kể từ cuộc khủng hoảng tài chính toàn cầu giai đoạn 2008-2011. Rất nhiều ngân hàng trung ương (NHTƯ) của các nước đã bắt đầu phải nới lỏng chính sách tiền tệ (easing monetary policy) thông qua việc hạ mặt bằng lãi suất để tăng cung tiền ra nền kinh tế.

Philippines là quốc gia đầu tiên tại khu vực ASEAN cắt giảm 0,25 điểm phần trăm lãi suất cho vay qua đêm của NHTƯ (policy rate), xuống còn 4,5% kể từ tháng 5-2019. Bloomberg đang dự báo Indonesia sẽ là quốc gia tiếp theo của khu vực này tiến hành nới lỏng cung tiền trong thời gian tới.

Tuy nhiên, quan trọng hơn cả chính là động thái của Cục Dự trữ liên bang Mỹ (Fed). Các nhà phân tích trên thế giới đang dự báo 100% khả năng Fed sẽ hạ lãi suất trong cuộc họp diễn ra vào cuối tháng 7 này. Nếu Fed hạ lãi suất thì rất nhiều NHTƯ khác cũng sẽ có phản ứng tương tự để tránh cho đồng nội tệ tăng giá so với đồng đô la Mỹ.

Thực tế giao dịch trên thị trường hiện nay thì lãi suất Libor kỳ hạn một năm đã thấp hơn khoảng 0,25 điểm phần trăm so với các kỳ hạn dưới sáu tháng. Điều đó cho thấy khả năng Fed hạ lãi suất lần đầu tiên kể từ năm 2015 sẽ chắc chắn diễn ra.

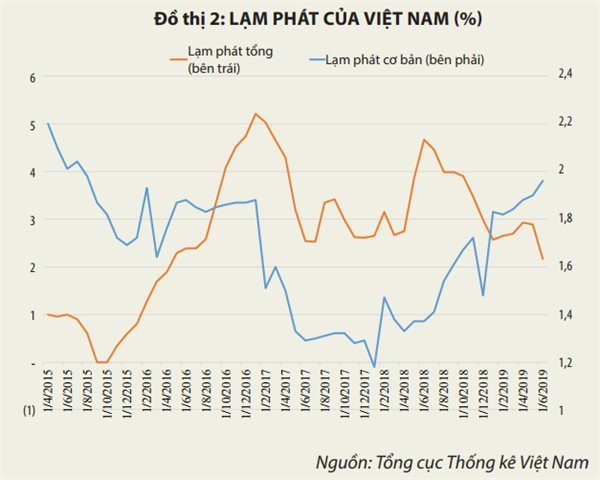

Việt Nam hiện nay đã có đầy đủ các điều kiện cần để hạ mặt bằng lãi suất: (i) lạm phát tổng đang ở mức thấp và sẽ tiếp tục xu hướng giảm; (ii) môi trường lãi suất trên thị trường quốc tế đang giảm. Tuy nhiên, mặc dù lạm phát tổng đã bắt đầu xu hướng giảm nhưng lạm phát cơ bản lại có xu hướng tăng (đồ thị 2). Chính thực tế này đã buộc NHNN tiếp tục phải kiểm soát chặt cung tiền trong những tháng còn lại của năm 2019, thậm chí sang cả nửa đầu của năm 2020. Do vậy, lãi suất huy động của các ngân hàng tại Việt Nam sẽ rất khó có thể giảm trong thời gian ngắn sắp tới, thậm chí còn có xu hướng tăng như trong thời gian vừa qua.

Trong khi đó, việc NHNN hạ lãi suất gọi thầu tín phiếu sẽ chỉ có tác động đến mặt bằng lãi suất trên thị trường liên ngân hàng và trái phiếu chính phủ. Lãi suất huy động không giảm thì lãi suất cho vay sẽ tiếp tục duy trì như hiện nay. Chính vì vậy mà các doanh nghiệp có năng lực tài chính tốt và uy tín của Việt Nam hoàn toàn có thể thay thế các khoản vay trong nước bằng các khoản vay từ nước ngoài với chi phí thấp hơn.

Còn các doanh nghiệp tư nhân, doanh nghiệp nhỏ và vừa nên chọn các khoản vay có lãi suất cố định từ 6-12 tháng thay vì thả nổi để chủ động kế hoạch tài chính vì mặt bằng lãi suất sẽ vẫn chịu áp lực tăng lên.

Đông Hà

TBKTSG