|

VNR: Cổ phiếu tốt đang bị lãng quên?!

Thị trường chứng khoán Việt Nam đang ở trong giai đoạn diễn biến rất khó lường với nhiều rủi ro từ cả trong và ngoài nước. Trong bối cảnh VN-Index giảm rất mạnh từ đỉnh vào tháng 4 năm 2018 và vẫn chưa có sự hồi phục đáng kể, ngành bảo hiểm là nơi trú ẩn rất hiệu quả cho nhà đầu tư với mức giảm không nhiều và tăng trưởng ngành hàng năm ở mức cao. Trong thời gian gần đây, thậm chí nhiều cổ phiếu bảo hiểm như PVI hay BMI đã có mức tăng trưởng rất ấn tượng bất chấp diễn biến giao dịch lình xình của thị trường. Trong giai đoạn sắp tới, một cổ phiếu bảo hiểm khác là VNR nhiều khả năng sẽ tiếp tục tạo ra cơ hội đầu tư giá trị hấp dẫn cho các nhà đầu tư.

Hoạt động kinh doanh tăng trưởng ổn định trong dài hạn

Kết thúc năm 2018, Tổng Công ty cổ phần Tái Bảo hiểm Quốc gia Việt Nam (HNX: VNR) đạt mức lợi nhuận trước thuế (LNTT) 359 tỷ đồng, tăng trưởng 15.5% so với năm 2017, EPS của công ty đạt mức 2,264 đồng. Trong ĐHĐCĐ vừa qua, VNR tiếp tục đặt mức LNTT kế hoạch 2019 tăng trưởng 5% so với năm 2018 và thông qua mức chi trả cổ tức cho năm 2018 là 12%. Như vậy, nếu điều chỉnh cho cổ tức 2018, VNR chỉ đang giao dịch với mức PE trailing chỉ khoảng 8.8 lần.

Về dài hạn, hoạt động của VNR vẫn sẽ tiếp tục tăng trưởng ổn định. Ngành bảo hiểm tại Việt Nam vẫn tiếp tục được dự báo sẽ tăng trưởng trên 10%/năm do nhu cầu tăng nhanh trong khi mức độ thâm nhập vẫn đang ở mức thấp.

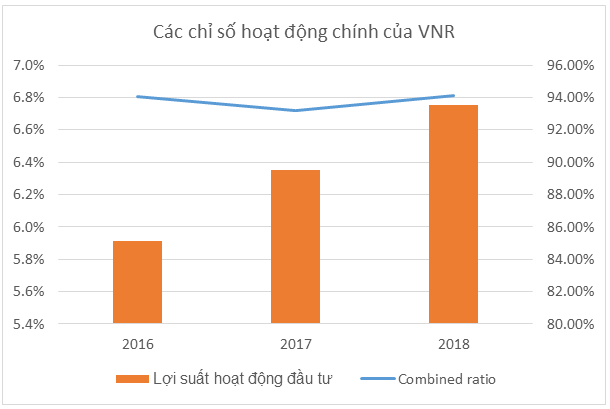

Bản thân VNR đang hoạt động rất hiệu quả. Dù tỷ lệ chi phí kết hợp (combined ratio) của doanh nghiệp năm 2018 tăng lên mức 91.9% (năm 2017 đạt 90.2%) nhưng đây vẫn là mức gần như tốt nhất trong nhóm phi nhân thọ.

Combined ratio là chỉ tiêu quan trọng nhất thể hiện tính hiệu quả trong hoạt động của doanh nghiệp bảo hiểm phi nhân thọ, được đo lường dựa trên chi phí và tỷ lệ bồi thường. Tỷ lệ này được tính như sau: tổng các loại chi phí (bao gồm chi phí bồi thường, chi phí bán hàng, lương, chi phí doanh nghiệp, chi phí khác) chia cho doanh thu phí bảo hiểm gốc.

Nếu tỷ lệ chi phí kết hợp đạt trên 100%, đồng nghĩa với việc doanh nghiệp hoạt động không hiệu quả, hay nói cách khác là lỗ từ hoạt động kinh doanh bảo hiểm.

Giá trị tài sản vượt xa giá cổ phiếu hiện tại

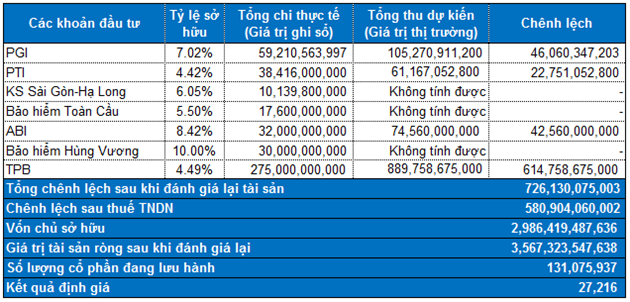

Ngoài cơ cấu tài sản rất lành mạnh và đáp ứng đầy đủ các quy định của pháp luật cũng như nhu cầu tăng trưởng trong tương lai, VNR còn đang sở hữu danh mục đầu tư với mức thặng dư rất lớn chưa được ghi nhận.

Cụ thể, hiện VNR đang có khoản lãi tới 726 tỷ đồng chưa ghi nhận (bằng khoảng 2 năm lợi nhuận của VNR), trong đó chủ yếu đến từ khoản đầu tư rất hiệu quả vào TPB. Nếu hạch toán khoản lãi này, giá trị sổ sách mỗi cổ phiếu của VNR sẽ lên tới 28,900 đồng, qua đó mức PB điều chỉnh chỉ là 0.7 lần.

Trên thực tế, thặng dư từ hoạt động đầu tư sẽ được hạch toán vào lợi nhuận hàng năm theo chuẩn mực quốc tế, tuy nhiên, theo quy định Việt Nam, các công ty bảo hiểm không được ghi nhận khoản lợi nhuận này. Việc này đã tạo ra cơ hội rất lớn để đầu tư vào VNR khi nhiều khả năng công ty sẽ thực hiện hóa các khoản lợi nhuận này trước khi SCIC thoái vốn và tạo ra động lực rất mạnh cho giá cổ phiếu. Trên thực tế, VNR cũng đã bắt đầu thực hiện hoạt động này với kế hoạch bán 3 triệu cổ phiếu PGI trong năm nay.

Động lực lớn từ việc thoái vốn của SCIC

Về việc thoái vốn của SCIC, VNR đã nằm trong danh sách thoái vốn trước năm 2021. Trong đại hội cổ đông, SCIC cho biết sẽ chưa thoái vốn tại VNR trong năm nay và việc này nhiều khả năng sẽ được thực hiện trong năm sau. Mới đây, 3 thành viên của cổ đông lớn là SWISS RE cũng đã từ nhiệm tại hội đồng quản trị của VNR. SWISS RE từ năm 2018 cũng đã có động thái cho thấy sẽ không tiếp tục gắn bó lâu dài với VNR. Tuy nhiên, việc toàn bộ các thành viên HĐQT VNR của SWISS RE từ nhiệm cho thấy nhiều khả năng công ty này đã tìm được đối tác để chuyển giao cổ phần tại VNR và không loại trừ khả năng đối tác mới này sẽ tiếp tục tham gia vào đợt thoái vốn của SCIC trong năm sau.

Một cổ phiếu có nhiều nét tương đồng với VNR là BMI đã có mức tăng trưởng rất ấn tượng từ 20,000 đồng lên 28,000 đồng sau khi SCIC có động thái đẩy nhanh việc thoái vốn vào đầu năm nay.

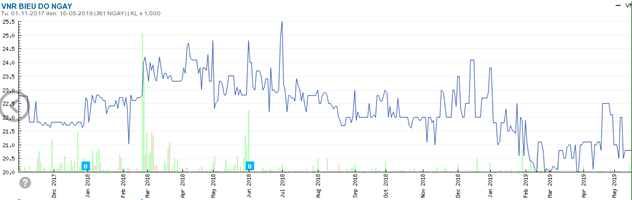

Rủi ro giảm giá rất thấp

Nếu loại trừ các biến động mạnh trong phiên do cổ phiếu VNR có thanh khoản thấp, VNR cơ bản giao dịch trong biên độ 20,500 đồng đến 22,500 đồng kể từ đầu năm 2018 bất chấp thị trường có những nhịp giảm rất mạnh trong giai đoạn này.

Với diễn biến giao dịch trên và định giá đã rất rẻ với P/E khoảng 8.8 lần và P/B 0.7 lần, rủi ro giảm giá khi đầu tư vào cổ phiếu VNR là rất thấp. Ngoài ra, với mức cổ tức hiện tại, dividend yield của VNR cũng ở mức rất tốt khoảng 6%.

Với định giá rẻ trong khi khả năng giảm giá thấp và tiềm năng tăng giá cao, VNR có thể là cơ hội rất lớn cho các nhà đầu tư giá trị với tầm nhìn khoảng 6 tháng đến 1 năm, đặc biệt trong bối cảnh thị trường chứng khoán Việt Nam đang diễn biến khó lường và tiềm ẩn nhiều rủi ro.

Th.Phong

FILI

|