|

Thanh toán di động bứt tốc

Nhờ hạ tầng công nghệ đã sẵn sàng cho đợt bùng nổ thanh toán di động với 4 nhóm người chơi: Fintech, ngân hàng, nhà mạng và các công ty công nghệ.

Mới đây, MoMo tiếp tục công bố nhận được khoản đầu tư Warburg Pincus, công ty quản lý quỹ đầu tư vốn cổ phần tư nhân có nhiều năm kinh nghiệm ở thị trường Việt Nam. Không nói rõ giá trị đầu tư, phía MoMo chỉ cho biết: “Đây là khoản đầu tư cao nhất cho đến hiện tại của các nhà đầu tư nước ngoài cho lĩnh vực fintech và e-commerce tại Việt Nam”. Khoản đầu tư bổ sung vào MoMo của quỹ đầu tư đang quản lý tài sản trị giá hàng chục tỉ USD như Warburg Pincus cho thấy sự hấp dẫn của thị trường thanh toán di động tại Việt Nam.

Nhà nhà làm ví

MoMo có vẻ như là “điểm đến” yêu thích của các nhà đầu tư ngoại, trước đó là Standard Chartered Private Equity và xa hơn nữa là Goldman Sachs. Trong công bố chính thức, ví điện tử này cho biết hiện có 10 triệu người dùng và khối lượng giao dịch tăng gấp 3 lần trong năm qua.

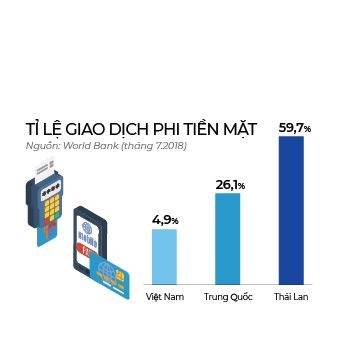

Những con số này cho thấy tốc độ thanh toán qua di động và tại điểm bán ngày càng được ưa chuộng ở Việt Nam. Ông Phạm Thành Đức, CEO ví điện tử MoMo, cho biết kế hoạch năm 2019 sẽ tăng gấp đôi lượng khách hàng này. Để làm được điều đó, chiến lược 2018-2019, MoMo sẽ tập trung phát triển nền tảng thanh toán trên di động mọi thứ, mọi lúc, mọi nơi; đồng thời phát triển mạng lưới đối tác online, offline, O2O (online to offline) trên quy mô toàn quốc.

Tuy nhiên, MoMo không phải là ví điện tử duy nhất có tham vọng bành trướng tại thị trường Việt. Trong năm qua, bắt đầu rải tiền để quảng bá và hút người dùng còn có ví điện tử ZaloPay (của VNG) hay AirPay (của SEA), đều là các công ty internet có tên tuổi và thực lực.

Thị trường còn sôi động không kém với nhiều thương vụ mua lại và thâu tóm ví điện tử, như trường hợp Grab với Moca. Ứng dụng gọi xe này mới đây còn xuất hiện ở các điểm bán như nhà hàng, quán cà phê, thanh toán điện thoại để trả tiền chứ không còn đơn thuần là gọi xe nữa. Thậm chí, nhiều thông tin cho thấy Grab đang rốt ráo cho kế hoạch tham gia vào thị trường tài chính tín dụng tại Việt Nam.

Sự sôi động trên thị trường thanh toán di động cũng không thiếu phần các ngân hàng. Các ngân hàng tham gia rất năng động, thậm chí còn ra mắt những ứng dụng, nền tảng riêng dành cho việc thanh toán, bên cạnh ứng dụng mobile banking đặc trưng và phổ biến. Chẳng hạn, Vietcombank ra mắt VCB Pay, YOLO của VPBank, Sacombank Pay, QuickPay (TPBank) hay Ví Việt (LienVietPostBank).

Tính đến nay, đã có 76 đơn vị đã triển khai dịch vụ thanh toán qua internet và 41 đơn vị triển khai thanh toán qua di động. Bên cạnh đó, theo Ngân hàng Nhà nước, còn có khoảng 26 ví điện tử đã được cấp giấy phép hoạt động. Tuy nhiên, trong thời gian tới, các thương vụ M&A sẽ diễn ra nhiều hơn và giấy phép hoạt động là “đích nhắm” quan trọng, theo một chuyên gia trong lĩnh vực fintech. Tuy nhiên, một xu hướng thấy rõ là các trung gian thanh toán đều mong muốn trở thành “siêu ứng dụng” hay hình thành hệ sinh thái với các dịch vụ cộng gộp càng nhiều càng tốt.

Điển hình như MoMo, ví điện tử này công bố mối quan hệ với 10.000 đối tác trong nhiều lĩnh vực như tài chính tiêu dùng, bảo hiểm, thanh toán dịch vụ tiện ích, thương mại điện tử, mua sắm, vận tải và ẩm thực và lên đến 100.000 điểm chấp nhận thanh toán tại nhà hàng, quán cà phê, siêu thị, cửa hàng thời trang cho đến thức ăn đường phố. Con số này sẽ còn được mở rộng trong năm nay, đặc biệt là khi có thêm vốn ngoại rót vào. Điển hình như MoMo, ví điện tử này công bố mối quan hệ với 10.000 đối tác trong nhiều lĩnh vực như tài chính tiêu dùng, bảo hiểm, thanh toán dịch vụ tiện ích, thương mại điện tử, mua sắm, vận tải và ẩm thực và lên đến 100.000 điểm chấp nhận thanh toán tại nhà hàng, quán cà phê, siêu thị, cửa hàng thời trang cho đến thức ăn đường phố. Con số này sẽ còn được mở rộng trong năm nay, đặc biệt là khi có thêm vốn ngoại rót vào.

Các ngân hàng cũng tích cực chạy đua. Mới đây, công bố của Sacombank cho biết hiện có khoảng hơn 7.000 đơn vị chấp nhận thẻ (POS), trong đó có khoảng 2.500 đại lý cho phép thanh toán bằng hình thức QR Code. Dự kiến con số này sẽ tăng khoảng 30-40% trong năm nay.

Đại diện Ngân hàng Sacombank cho biết, ứng dụng thanh toán của Ngân hàng không chỉ hướng đến đối tượng người dùng có tài khoản ngân hàng, mà bao gồm cả những người có tài khoản ở ngân hàng khác, hoặc những đối tượng chưa có bất kỳ tài khoản ngân hàng nào.

Trong khi đó, đại diện YOLO, nền tảng của VPBank, cho biết một ưu điểm của hệ sinh thái là cho phép ứng dụng giữ chân khách hàng tương tác trong nền tảng, ngay cả khi khách hàng không sử dụng sản phẩm của ngân hàng. Bên cạnh ví điện tử và ngân hàng, còn 2 nhóm có tiềm lực không kém, đó là các “ông lớn công nghệ” như Samsung, Google hay Apple và các nhà mạng như Viettel hay VNPT. Bản thân các tập đoàn này đều sở hữu “hệ sinh thái” là bộ dữ liệu khách hàng và rất nhiều dịch vụ kèm theo, theo cách thức riêng của mình.

Như vậy, có thể nhìn thấy ở trong ứng dụng sẽ là một cuộc chạy đua về số lượng dịch vụ kết nối. Thêm nữa, có thể thấy đa phần hiện nay các trung gian thanh toán đều tập trung vào đối tượng khách hàng là nhóm trẻ, có thu nhập từ mức trung bình đến khá, sống ở các địa phương có dịch vụ cộng thêm nhiều, quen thuộc với smartphone và cuộc sống kỹ thuật số. Tuy nhiên, chính công nghệ và các quy định của cơ quan quản lý cởi mở hơn mới là nhân tố quan trọng, dự kiến sẽ góp phần đẩy nhanh các ứng dụng thanh toán di động ra thị trường trong thời gian tới.

Sẵn sàng cho thay đổi lớn

Với các ngân hàng, năm nay tiếp tục là năm đầu tư cho công cụ thanh toán. Ông Thomas William Tobin, Giám đốc Khối bán lẻ Vietcombank, cho rằng: “2019 sẽ là năm thay đổi rất lớn trong công nghệ thanh toán, nhất là loại thẻ không tiếp xúc, sau khi Ngân hàng Nhà nước ban hành Bộ tiêu chuẩn cơ sở về thẻ chip nội địa và Bộ tiêu chuẩn cơ sở “Đặc tả kỹ thuật QR Code. Tới đây, Vietcombank sẽ nâng cấp các điểm chấp nhận thẻ để chấp nhận được thẻ không tiếp xúc”.

Đến nay, rất nhiều ngân hàng công bố định hướng triển khai các giải pháp công nghệ mới trên thế giới vào thanh toán di động, chẳng hạn như xác thực sinh trắc học, mã phản hồi nhanh (QR Code), mã hóa thông tin thẻ (Tokenization), thanh toán phi tiếp xúc (contactless), công nghệ mPOS. Năm 2019 có thể nói là năm thay đổi mạnh mẽ của công nghệ trong lĩnh vực thanh toán. Theo ông Nguyễn Đăng Hùng, Phó Tổng Giám đốc Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS), “hạ tầng cho thanh toán di động đã sẵn sàng”. Đến nay, rất nhiều ngân hàng công bố định hướng triển khai các giải pháp công nghệ mới trên thế giới vào thanh toán di động, chẳng hạn như xác thực sinh trắc học, mã phản hồi nhanh (QR Code), mã hóa thông tin thẻ (Tokenization), thanh toán phi tiếp xúc (contactless), công nghệ mPOS. Năm 2019 có thể nói là năm thay đổi mạnh mẽ của công nghệ trong lĩnh vực thanh toán. Theo ông Nguyễn Đăng Hùng, Phó Tổng Giám đốc Công ty Cổ phần Thanh toán Quốc gia Việt Nam (NAPAS), “hạ tầng cho thanh toán di động đã sẵn sàng”.

Cuối năm ngoái, Ngân hàng Nhà nước ban hành 2 tiêu chuẩn nội địa quan trọng: thẻ chip nội địa và mã giao dịch QR. Với những chiếc thẻ chip nội địa đầu tiên dự kiến sẽ ra mắt trong quý I năm nay, đây là lần đầu tiên ngành ngân hàng sẽ có một chuẩn chung về thẻ, giúp đồng bộ thẻ và các thiết bị chấp nhận thẻ với nhau.

Còn với QR Code, việc có chuẩn chung cũng sẽ giúp xóa bỏ tình trạng “mạnh ai nấy làm” đang diễn ra hiện nay. Chuẩn chung này sẽ giúp cho các ứng dụng của tổ chức tín dụng hay fintech này có thể được dùng để thanh toán dịch vụ đã kết nối với trung gian thanh toán khác. Tiêu chuẩn đồng nhất được xem là yếu tố cơ bản, giúp cho các giao dịch số AliPay hay WechatPay chiếm thị phần ở Trung Quốc. Vì vậy, điều tương tự cũng được kỳ vọng ở thị trường Việt Nam.

Một điểm nhấn khác là hệ thống thanh toán bù trừ tự động ACH, là cấu phần quan trọng giúp triển khai các dịch vụ thanh toán có giá trị nhỏ, hỗ trợ khách hàng của ngân hàng thực hiện giao dịch thông qua nhiều lựa chọn thông tin định danh khác ngoài số tài khoản hay số thẻ. Mới đây, Thủ tướng Chính phủ cũng đã gợi mở hướng đi mới, với phương án định danh tài khoản bằng số điện thoại. Nhờ đó nhà mạng cũng sẽ là một fintech tiềm năng với hệ thống và dữ liệu sẵn có.

Nhìn chung, đồng bộ về nền tảng giao dịch sẽ giúp các bên có thể tham gia vào cuộc chơi chung mà tất cả đều có lợi. Điều này cho phép các tổ chức trung gian thanh toán có thể mở rộng mạng lưới kết nối, không tốn nhiều chi phí như trước, mà còn đem lại sự thuận tiện cho khách hàng, một chuyên gia tài chính nhìn nhận.

Chẳng hạn, ví điện tử này kết nối được với 10.000 điểm bán, ngân hàng có 5.000 điểm bán. Khi có chuẩn chung về thanh toán, các khách hàng của ngân hàng cũng có thể tiếp cận đến 10.000 điểm bán của ví điện tử mà không cần phải cài thêm ứng dụng khác. Nghe có vẻ rất hấp dẫn nhưng vẫn còn những trở ngại trên chặng đường phát triển thanh toán di động số, dù nhận được sự cổ vũ đáng kể từ phía cơ quan quản lý.

Từ góc nhìn của phía ngân hàng, các chuyên gia cho rằng yếu tố phí giao dịch vẫn còn quan trọng, ảnh hưởng đến câu chuyện cạnh tranh từ máy POS, phát hành thẻ cho đến các giao dịch trực tuyến. Trong khi đó, theo bà Đàm Bích Thủy, Chủ tịch Trường Fulbright và cựu Tổng Giám đốc Ngân hàng ANZ Việt Nam, muốn thanh toán di động trở nên phổ biến, thì yếu tố đầu tiên là các ứng dụng đó làm sao phải thuận tiện nhất đối với người dân, bởi một khi trở thành thói quen sử dụng rồi thì sẽ khó bỏ được. Bên cạnh đó, vấn đề quan ngại tiếp theo chính là vấn đề chi phí và an toàn trong các giao dịch điện tử.

Lo ngại về an toàn cũng chính là nỗi lo chung của nhiều người dân, từ chuyện mất tiền trong thẻ cho đến lộ thông tin người dùng. Phó Thống đốc Ngân hàng Nhà nước Nguyễn Kim Anh lưu ý rằng một xã hội không dùng tiền mặt không phải lúc nào cũng đem lại yếu tố tích cực.

“Thực tiễn diễn ra tại một số nước có mức độ phi tiền mặt cao với thanh toán điện tử phổ biến sâu rộng như Thụy Điển, Hàn Quốc ghi nhận mối lo của công chúng về việc đảm bảo quyền riêng tư dữ liệu khách hàng, rủi ro an ninh mạng, rủi ro vận hành như mất điện, thiên tai, tình trạng phân cách số (digital divide) giữa nhóm người am hiểu công nghệ với nhóm yếu thế như người già, trẻ em… Đây là điều cần lưu tâm trong quá trình phát triển thanh toán điện tử”, Phó Thống đốc Nguyễn Kim Anh nhấn mạnh.

Việt Dũng

Nhịp cầu đầu tư

|