|

Lãi suất tăng dần về cuối năm: “Anh tăng thì tôi tăng…”?

Từ giữa năm 2018, lãi suất huy động tại các ngân hàng bắt đầu biến động theo chiều hướng tăng dần. Ngoài biến động kinh tế vĩ mô, tình hình tỷ giá, chính sách điều hành trong nước cũng ảnh hưởng đến chiều hướng của lãi suất những tháng cuối năm.

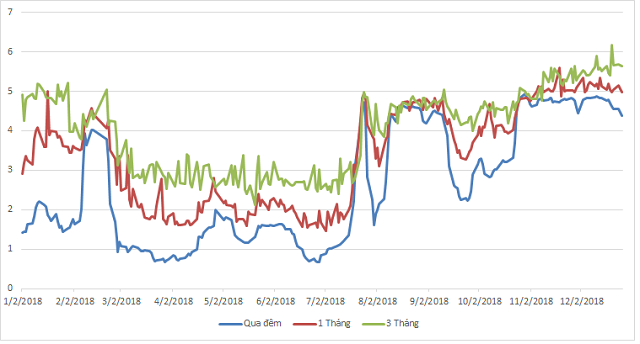

Lãi suất ngân hàng sụt giảm sau Tết nguyên đán 2018 và có xu hướng tăng từ cuối tháng 7, đầu tháng 8. Sau đó, là chuỗi ngày tăng liên tục của lãi suất khi các ngân hàng đồng loạt điều chỉnh lãi suất huy động.

Tính đến 26/12/2018, lãi suất kỳ hạn qua đêm trên liên ngân hàng giảm từ vùng 4.6-4.9% đã duy trì trong suốt gần 2 tháng cuối năm về mức gần 4.39%, kỳ hạn 1 tuần là 4.68% trong khi kỳ hạn 1 tháng là 4.97%.

Có 3 yếu tố được coi là những nguyên nhân chính dẫn đến xu hướng tăng lãi suất thời gian qua. Thứ nhất, nguyên nhân được nhắc đến nhiều nhất là việc lạm phát có xu hướng tăng. Yếu tố thứ hai là tỷ giá. Khi tỷ giá tăng nhanh trong một thời gian ngắn, người dân và doanh nghiệp có xu hướng giảm nắm giữ VNĐ, tăng trữ USD, đồng thời NHNN cũng phải tăng lãi suất để hạn chế tình trạng đầu cơ ngoại tệ. Bên cạnh đó, chính sách giảm tỷ lệ vốn ngắn hạn được phép sử dụng để cho vay dài hạn cũng là nguyên nhân dẫn đến nhu cầu huy động vốn dài hạn của các tổ chức tín dụng gia tăng.

Lãi suất bình quân liên ngân hàng trong năm 2018

|

Cung tiền là một trong những yếu tố đầu tiên ảnh hưởng đến biến động lãi suất. Số liệu từ Ủy ban Giám sát Tài chính Quốc gia cho thấy rằng đến cuối năm 2018, M2/GDP ước khoảng 168%, tăng thấp hơn so với bình quân giai đoạn 2012 - 2016. Tín dụng năm 2018 ước tăng 14 - 15%, thấp hơn 3 - 4% so với năm 2017. Tỷ lệ tín dụng/GDP khoảng 134%. Hệ số chênh lệch tín dụng/ GDP tăng 1.7 điểm phần trăm so với cùng kỳ năm 2017, mức tăng thấp nhất kể từ năm 2015. Cung tiền, tín dụng đang dần được kiểm soát chặt chẽ để đảm bảo mục tiêu ổn định vĩ mô.

Thanh khoản của hệ thống TCTD vẫn được đảm bảo mặc dù kém dồi dào hơn vào cuối năm. Nguồn vốn huy động toàn hệ thống ước tăng tương đương năm 2017. Hệ số LDR khoảng 87.5% (năm 2017: 87.8%). Trong nửa đầu năm 2018, thanh khoản hệ thống TCTD khá dồi dào do được hỗ trợ từ việc NHNN mua được lượng lớn ngoại tệ.

Tuy nhiên, từ cuối tháng 7/2018, thanh khoản kém dồi dào hơn chủ yếu do áp lực từ phía tỷ giá và nhu cầu về vốn cuối năm tăng cao. Lãi suất qua đêm VNĐ tăng từ mức bình quân khoảng 1.53% vào đầu năm lên khoảng 3% trong nửa cuối năm 2018.

Khi lãi suất có xu hướng tăng, lo sợ nền kinh tế có khả năng bị suy thoái, khi đó Ngân hàng Nhà nước (NHNN) sẽ tăng mức cung tiền bằng cách bơm tiền vào lưu thông và lãi suất sẽ có xu hướng giảm.

Đơn cử như 3 tuần đầu tháng 8/2018, NHNN hỗ trợ thị trường với xu hướng nghiêng dần sang công cụ OMO mua kỳ hạn trong bối cảnh kỳ hạn còn lại của tín phiếu còn khá dài. Khối lượng tín phiếu đang lưu hành có tổng giá trị hơn 81 ngàn tỷ, chủ yếu bao gồm lượng tín phiếu 91 ngày phát hành trong tháng 6 và tín phiếu 140 ngày phát hành vào đầu tháng 8. Tổng khối lượng OMO phát hành trong tuần tăng lên 16,564 tỷ đồng, tuy nhiên, khối lượng OMO đáo hạn khá lớn là 12,089 tỷ đồng nên NHNN chỉ bơm ròng 4,475 tỷ đồng so với mức 17,393 tỷ đồng của tuần trước. Như vậy, NHNN đã bơm ròng tổng cộng 36,262 tỷ đồng.

Trong tháng 12, NHNN tiếp tục bơm ròng 35,239 tỷ đồng, chủ yếu qua kênh tín phiếu khi có tới 28,960 tỷ đồng đáo hạn mà không thực hiện phát hành thêm, đưa số tín phiếu lưu hành về 0. Kênh mua bán kỳ hạn vẫn hoạt động mạnh với bình quân trên dưới 12,000 tỷ đồng cho mỗi chiều bơm/hút mỗi ngày, tính chung lại, NHNN bơm ròng qua kênh này 6,279 tỷ đồng, khối lượng OMO lưu hành là 51,064 tỷ đồng.

Yếu tố thứ hai chính là lạm phát. Khi lạm phát tăng lên, một trong những biện pháp của Nhà nước để giảm phát chính là áp dụng các biện pháp để hút bớt lượng tiền lưu thông về. Đồng thời các cá nhân, tổ chức trong nền kinh tế đang nắm giữ lượng vốn, tiền cũng sẽ không dám cho vay do lo sợ đồng vốn của mình sẽ bị mất giá, bởi vậy họ sẽ chuyển hướng sang dự trữ các loại hàng hóa như vàng, ngoại tệ hay đầu tư ra nước ngoài. Điều này khiến cho khả năng cung ứng vốn trên thị trường sẽ giảm nhanh chóng, khi đó sẽ khiến cho lãi suất tăng. Rõ ràng, số liệu từ Tổng Cục Thống kê cho thấy, CPI bình quân năm 2018 tăng 3.54% so với bình quân năm 2017, lạm phát cơ bản bình quân năm 2018 tăng 1.48% so với bình quân năm 2017.

Mặc dù suốt thời gian qua, lạm phát cơ bản của Việt Nam được kiểm soát ở mức thấp, cho thấy yếu tố tiền tệ đối với lạm phát không lớn, nhưng Ngân hàng Nhà nước đã có dấu hiệu chuyển sang thắt chặt chính sách tiền tệ dần dần.

Lãi suất là công cụ ngăn chặn đầu cơ ngoại tệ

Ngoài ra, áp lực của chính sách tỷ giá thả nổi có kiểm soát có thể là nguyên nhân buộc Ngân NHNN phải sử dụng công cụ lãi suất để ngăn chặn đầu cơ ngoại tệ.

Từ đầu tháng 7, khi tỷ giá bắt đầu có dấu hiệu tăng cao thì lãi suất cũng leo thang. Rõ ràng, với việc Fed nâng lãi suất 4 lần trong năm 2018, thêm vào đó là tình hình chiến tranh thương mại Mỹ - Trung, gây sức ép ảnh hưởng đến việc phá giá đồng Nhân dân tệ (CNY) đẩy tỷ giá USD/VNĐ leo thang cũng ảnh hưởng đến lãi suất.

Khi đồng nội tệ yếu, bị những sức ép lớn do những dao động của các đồng ngoại tệ mạnh thì người dân và cả doanh nghiệp có xu hướng tích lũy USD, không đưa vào hệ thống ngân hàng do lãi suất bằng 0%/năm. Người dân sẽ ồ ạt chuyển sang tiết kiệm bằng ngoại tệ cụ thể USD. Sự chuyển dịch này tạo ra sự khan hiếm nội tệ ở các NHTM và buộc các ngân hàng này phải tăng lãi suất tiền gửi đồng nội tệ để huy động cho vay nền kinh tế.

Hơn nữa, trong thời điểm USD đang mạnh lên, Ngân hàng Nhà nước sẽ phải tiếp tục giảm lượng vốn trên thị trường và tăng lãi suất để kiềm chế tỷ giá.

Theo Báo cáo thị trường tiền tệ của SSI, năm 2019, nếu đồng CNY tiếp tục mất giá sẽ gây sức ép nhất định lên tỷ giá VND và gián tiếp gây sức ép lên lãi suất. Tuy nhiên nhờ đã trải qua giai đoạn khó dự đoán nhất là thời điểm mới nổ ra chiến tranh thương mại, các thành viên thị trường cũng như cơ quan quản lý sẽ có sự chuẩn bị tốt hơn.

Mức độ biến động của tỷ giá USD/VND năm 2019 vì vậy sẽ chỉ xấp xỉ như 2018. Ít có khả năng xảy ra những diễn biến giật cục ảnh hưởng tiêu cực đến tâm lý thị trường. Mặt bằng lãi suất sẽ đứng ở mức cao và không loại trừ việc nhích tăng nếu xuất hiện áp lực tỷ giá.

Cuối cùng, áp lực giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn từ 45% xuống còn 40% theo Thông tư 36/2014-TT-NHNN có thể là nguyên nhân để các ngân hàng áp dụng chính sách lãi suất cao hơn cho các kỳ hạn từ 6 tháng, 9 tháng trở lên. Việc này có thể có tác động lôi kéo việc gia tăng lãi suất cho các kỳ hạn thấp hơn, và lãi suất trên thị trường liên ngân hàng.

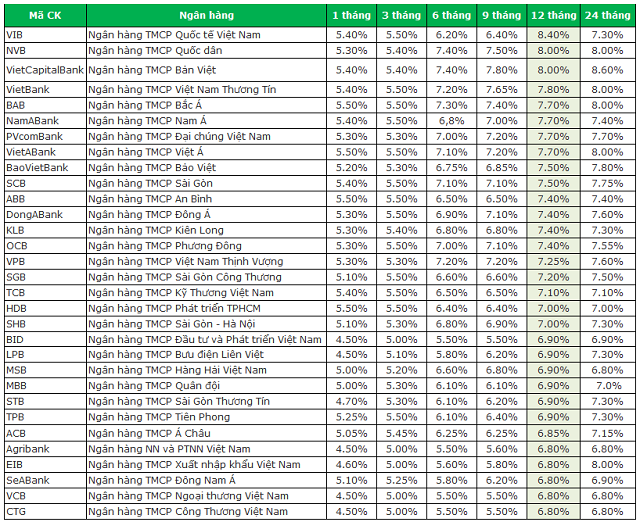

Lãi suất huy động của các ngân hàng tính đến 05/01/2019

Nguồn: Tác giả tổng hợp

|

“Anh tăng thì tôi tăng…”

Trên thị trường 1, lãi suất huy động đã thể hiện rõ xu hướng tăng, không chỉ ở các ngân hàng thương mại (NHTM) cổ phần mà cả một số NHTM Nhà nước.

Lãi suất tăng ở tất cả các kỳ hạn, tuy nhiên kỳ hạn dài 12 tháng tăng mạnh nhất do các ngân hàng có nhu cầu chuẩn bị nguồn vốn cho đợt cao điểm cuối năm, đặc biệt khi tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ bị buộc giảm từ 45% về 40% từ năm 2019.

Lãi suất VNĐ sau bước tăng mạnh từ cuối tháng 10 đến giữa tháng 12 cũng được duy trì ổn định ở mức 4.8-5.5% cho kỳ hạn dưới 6 tháng, 5.5-7.6% cho kỳ hạn 6 đến dưới 12 tháng, 6.8-8.6% cho kỳ hạn 12, 13 tháng.

Từ giữa năm 2018, thị trường đã bắt đầu chộn rộn với áp lực huy động vốn để đáp ứng yêu cầu giảm giới hạn tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn, xuống dưới 40% từ 01/01/2019.

Quả thực lãi suất huy động VNĐ tăng lên gần đây cũng tập trung nhiều vào các kỳ hạn dài, từ 12 tháng trở lên, song song với nhiều đợt phát hành trái phiếu dài hạn của ngân hàng thương mại.

Theo PGS.TS Trương Quang Thông – Trưởng Bộ môn Ngân hàng Quốc tế, Khoa Ngân hàng, Trường Đại học Kinh tế TP.HCM, có nhiều nguyên nhân dẫn đến tình trạng các ngân hàng tăng lãi suất huy động thời gian qua. Tính mùa vụ cuối năm có thể là nguyên nhân đầu tiên. Bảo đảm thanh khoản trong mùa lễ tết cũng là một nguyên nhân khác. Bên cạnh đó, nhiều ngân hàng chuẩn bị tăng mạnh tín dụng vào dịp đầu năm sau khi đã sử dụng hết room của năm 2018. Cuối cùng là do cạnh tranh: “Anh tăng thì tôi cũng tăng theo”.

PGS.TS Trương Quang Thông dự đoán NHNN sẽ tiếp tục thắt chặt tăng trưởng tín dụng, nên cầu về nội tệ sẽ không chịu nhiều áp lực. Bên cạnh đó, dù lãi suất huy động có tăng nhẹ cho những kỳ hạn ngắn, nhưng chưa hẳn lãi suất cho vay sẽ gia tăng. Lãi suất cho vay được cấu thành bởi nhiều yếu tố, trong đó, hiển nhiên có lãi suất huy động, nhưng ngoài ra còn có tính quy mô, khả năng quản trị chi phí, quan hệ khách hàng… và cả những can thiệp theo nhiều cách của cơ quan giám sát.

Cát Lam

FILI

|