|

Thị trường biến động, nhà băng "sống" thế nào qua kênh chứng khoán?

Mặc dù không phải là nguồn thu nhập chính của ngân hàng, nhưng nguồn thu từ chứng khoán của các nhà băng đã sụt giảm rõ rệt kể từ cuối quý 2 đầu quý 3.

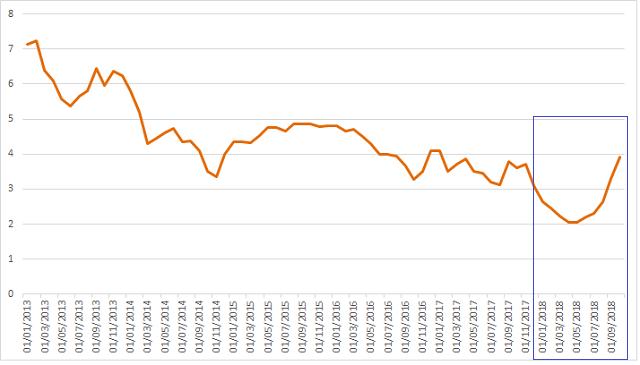

Khác hẳn với xu hướng nửa đầu năm 2018, tình hình thị trường từ cuối quý 2 kéo sang quý 3 đã có nhiều biến động lớn. Sự trồi sụt của thị trường theo diễn biến kinh tế thế giới đã kéo quý 3 vào thế bi quan.

Biểu đồ VN-Index từ đầu năm 2017 đến nay

|

Từ đầu năm, tình hình lợi suất Trái phiếu Chính phủ kỳ hạn 1 năm có xu hướng giảm, sau khi lập đáy hồi cuối quý 1/2018 với mức 2.2%, lợi suất Trái phiếu Chính phủ kỳ hạn 1 năm đã và đang có xu hướng bật tăng mạnh kể từ đầu tháng 5 đến nay. Cụ thể, lãi suất Trái phiếu Chính phủ kỳ hạn 1 năm ngày 30/09/2018 đã đạt mức 3.3%/năm và đến ngày 31/10/2018 kỳ hạn 1 năm nhảy vọt lên 3.9%/năm – tức tăng khoảng 1.7% so với mức đáy 2018.

Biểu đồ lợi suất trái phiếu Chính phủ kỳ hạn 1 năm

|

Mặc dù không phải là thu nhập chính của ngân hàng, nhưng các con số đã cho thấy rõ sự ảnh hưởng của thị trường chứng khoán lên khoản thu nhập phi tín dụng này, tiêu biểu ở khoản thu từ chứng khoán kinh doanh và đầu tư.

Nếu như ở nửa đầu năm lãi thu về từ chứng khoán góp từ 5-20% lợi nhuận thuần của ngân hàng thì lũy kế 9 tháng đầu năm, phần lãi thu về này giảm rõ rệt, đa số chỉ chiếm từ 1-10% lợi nhuận thuần.

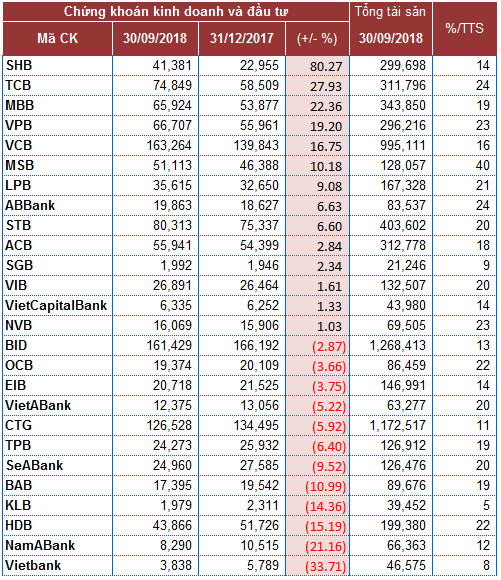

Bảng lãi/lỗ thuần từ chứng khoán 9 tháng đầu năm 2018 (Đvt: Tỷ đồng, %)

|

Nhìn chung vào 26 ngân hàng đã công bố báo cáo tài chính quý 3/2018, trừ Agribank, có 11/26 ngân hàng ghi nhận tăng trưởng lãi thu từ chứng khoán so với cùng kỳ. Nổi bật nhất là SHB (gấp 15 lần), OCB (gấp 11 lần), KLB (gấp 9.6 lần), Vietbank (gấp 6.3 lần), TPB (tăng gấp đôi), ABBank (tăng 75.7%) và MBB (tăng 69.8%).

Trong đó, OCB số dư chứng khoán kinh doanh (chứng khoán Chính phủ) giảm từ 3,300 tỷ đồng xuống còn 100 tỷ đồng. Lãi thực thu từ việc bán chứng khoán đầu tư chỉ khoảng 19 tỷ đồng. Còn lãi từ khoản đầu tư chứng khoán của OCB chủ yếu đến từ chứng khoán nợ sẵn sàng để bán. Khoản mục này của OCB đã tăng từ 16,000 tỷ đồng lên gần 19,000 tỷ đồng tại thời điểm cuối quý 3/2018.

Sụt giảm nhiều nhất trong hệ thống là Vietbank với số dư chứng khoán kinh doanh và đầu tư giảm gần 34% so với đầu năm, từ 5,789 tỷ đồng còn 3,838 tỷ đồng, chỉ còn chiếm 8% trên tổng tài sản. Trong đó, chủ yếu đến từ chứng khoán đầu tư sẵn sàng để bán, hơn 2,527 tỷ đồng chứng khoán Chính phủ và các TCTD và hơn 271 tỷ đồng trái phiếu đặc biệt do VAMC phát hành. Tuy nhiên, lãi từ chứng khoán kinh doanh và đầu tư tăng vọt, gấp 6.3 lần so với cùng kỳ, lãi 164 tỷ đồng, chiếm gần 16% tổng lãi các hoạt động.

Xét về số tuyệt đối, dẫn đầu về nguồn thu từ chứng khoán là BIDV (BID) đạt 903 tỷ đồng, gấp 2.6 lần cùng kỳ. Tiếp sau đó là OCB (825 tỷ đồng) và Techcombank (TCB, 819 tỷ đồng). Trong khi đó những "anh lớn” Nhà nước như VietinBank (CTG) xếp thứ 4... và Vietcombank (VCB) lại chạy dài ở tít xa chỉ với 317 tỷ đồng.

Bảng giá trị danh mục chứng khoán kinh doanh và chứng khoán đầu tư 9 tháng đầu năm 2018 (Đvt: Tỷ đồng)

|

Nhìn chung, chứng khoán kinh doanh và đầu tư chiếm bình quân từ 14-24% tổng tài sản của ngân hàng. Tính đến ngày 30/09/2018, Maritime Bank (MSB) đang đứng đầu bảng khi khoản mục chứng khoán kinh doanh và đầu tư chiếm 40% tổng tài sản, tăng hơn 10% so với đầu năm khi đạt 51,113 tỷ đồng. Trong đó, phần lớn là chứng khoán nợ (thuộc chứng khoán đầu tư sẵn sàng để bán) 41,589 tỷ đồng.

Xếp sau đó là TCB chiếm 24% tổng tài sản, trong đó chủ yếu là trái phiếu Chính phủ (thuộc chứng khoán kinh doanh) 3,281 tỷ đồng và chứng khoán đầu tư sẵn sàng để bán gồm 10,708 tỷ đồng trái phiếu Chính phủ; 20,807 tỷ đồng trái phiếu do các TCTD trong nước phát hành; 21,760 tỷ đồng trái phiếu do các tổ chức kinh tế trong nước phát hành.

Xét về giá trị tuyệt đối, Vietcombank (VCB) đang dẫn đầu với 163,264 tỷ đồng chứng khoán kinh doanh và đầu tư, tuy nhiên khoản mục này chỉ chiếm 16% tổng tài sản và tăng 17% so với đầu năm. Trong đó, chứng khoán đầu tư sẵn sàng để bán có hơn 22,960 tỷ đồng Trái phiếu Chính phủ và 3,500 tỷ đồng tín phiếu kho bạc, tín phiếu NHNN, còn lại hơn 14,428 tỷ đồng chứng khoán nợ do các tổ chức tín dụng khác trong nước phát hành. Bên cạnh đó, trong hơn 118,446 tỷ đồng chứng khoán đầu tư giữ đến ngày đáo hạn có hơn 84,445 tỷ đồng Trái phiếu Chính phủ.

Việc thị trường biến động phập phồng trong thời gian qua xuất phát từ tâm lý lo lắng của nhà đầu tư trước hàng loạt thông tin bất ổn. Thứ nhất là chiến tranh thương mại giữa Mỹ và Trung Quốc đã và đang diễn biến phức tạp. Trong khi đó, việc Cục Dự trữ Liên bang Mỹ (Fed) tiến hành nâng lãi suất và để mở khả năng thực hiện thêm nhiều lần hơn nữa trong năm 2019 đẩy lợi suất trái phiếu Mỹ kỳ hạn 10 năm tăng hơn 3%. Dòng tiền đầu tư toàn cầu ngay lập tức dịch chuyển mạnh mẽ từ các thị trường mới nổi về thị trường phát triển. Không ít nhà đầu tư sẵn sàng từ bỏ tài sản rủi ro, quay về với những tài sản có tính an toàn hơn.

Bên cạnh đó, mục tiêu lạm phát bị thách thức có thể khiến lãi suất huy động tăng lên, tác động đến nhiều mặt, trong đó có thị trường chứng khoán.

Hiện nay hệ thống ngân hàng cũng đang nỗ lực kiểm soát tốt hoạt động cho vay, kể cả Ngân hàng Nhà nước cũng kiểm soát tăng trưởng tín dụng, thậm chí mục tiêu tăng trưởng năm nay cũng thấp hơn năm ngoái, chỉ có 17%. Dòng vốn ngân hàng sẽ tập trung dần dần trong lĩnh vực sản xuất, hạn chế dòng tiền vào thị trường chứng khoán, thị trường bất động sản… Những điều này cũng sẽ tạo ra nhiều khó khăn cho doanh nghiệp.

Thứ ba, tỷ giá USD và VND chịu áp lực. Mối tương quan chặt chẽ giữa tỷ giá với thị trường chứng khoán đang xảy ra tại một số quốc gia như Thổ Nhĩ Kỳ, Philippines, Trung Quốc... khi đồng tiền của những quốc gia này mất giá từ 3-10% khiến thị trường chứng khoán nội địa điều chỉnh mạnh từ 10 - 20%. Tại Việt Nam, tỷ giá cũng có dấu hiệu nóng lên, chỉ số giá đô la Mỹ tháng 10/2018 tăng 0.2% so với tháng trước; tăng 2.8% so với đầu năm và tăng 2.82% so với cùng kỳ năm 2017.

Chính những mối lo ngại này đã khiến thị trường biến động trong thời gian qua và tác động lên tình hình kinh doanh của các ngân hàng.

Cát Lam

FILI

|